토종 1세대 사모펀드(PEF) 중 한 곳인 IMM프라이빗에쿼티(PE)가 새 전성시대를 열고 있다. 네 번째 블라인드 펀드의 자금 모집이 순항하면서 규모가 2조원에 달할 것으로 전망되는 가운데 7,000억원에 태림포장(011280)그룹을 매각하면서 덩치에 걸맞은 투자 실적까지 거뒀다. 특히 최근 가장 뜨거운 인수·합병(M&A) 거래로 꼽히는 아시아나항공과 코웨이 인수전에서 주요 전략적 투자자(SI)의 러브콜이 쇄도하는 등 M&A 시장에서 두각을 나타내고 있다.

23일 금융투자업계에 따르면 IMM PE가 보유하고 있던 태림포장그룹의 우선협상대상자로 선정된 세아상역은 7,000억원 대의 매각 대금을 써낸 것으로 알려졌다.

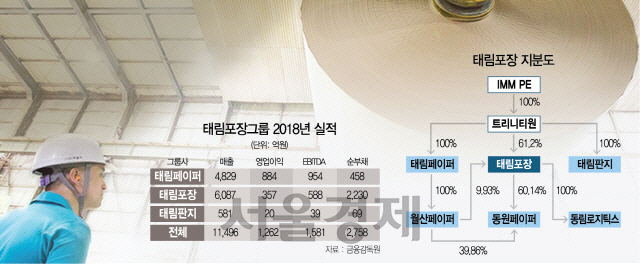

세아상역이 태림포장그룹 입찰서에 낸 총영업가치(Enterprise Value)는 1조원에 달하는 것으로 추정된다. 지난해 말 기준 태림포장그룹의 순부채는 2,758억원. 태림페이퍼(지분율 100%)와 태림포장(71.1%), 태림판지(100%) 등을 인수하는 데 들어가는 금액인 지분가치(Equity Value)가 7,000억원대인 것을 감안하면 전체 몸값이 1조원에 달한다는 역산이 가능하다.

세아상역이 태림포장그룹의 몸값을 1조원 가량으로 높이 평가한 이유는 기존 사업과의 시너지 효과 때문이었다. 이번 거래에 정통한 한 투자은행(IB)의 관계자는 “국내 골판지 업계의 EBITDA 배수는 5배 가량에 불과하지만 세아와 본입찰에서 경쟁했던 샤닝페이퍼의 EBITDA 배수는 10배에 달할 만큼 골판지 시장의 성장성은 좋다”며 “더욱이 의류제조업체인 세아상역의 전 세계 공급망이 향후 캡티브 마켓(내부시장·Captive Market)이 될 수 있음을 감안하면 태림포장이 국내 1위 골판지 기업에서 글로벌 기업으로 성장할 수 있는 발판도 될 수 있다”고 말했다.

IMM PE도 막대한 투자차익을 거둘 수 있게 됐다. 2015년 IMM PE는 태림포장그룹을 3,500억원에 인수한 바 있다. 인수금융(1,100억원)을 제외한 투자원금은 2,400억원 가량. 이후 배당금을 통해 회수한 700억원 등을 감안하면 원금의 3배에 가까운 투자실적을 기록하게 됐다. 태림포장은 할리스커피와 캐프에 이어 IMM PE의 세 번째 바이아웃(Buy-out·경영권 인수) 투자 기업이다.

이번 매각 성공으로 IMM PE는 명실상부한 대규모 바이아웃 투자 사모펀드로 거듭나게 됐다. 토종 1세대 사모펀드로 꼽히는 IMM PE는 운용자산이 5조원에 육박하지만 그동안은 전환사채(CB)나 신주인수권부사채(BW) 등 메자닌(Mezzanine) 투자의 회수(Exit) 실적이 대부분이었다. 2017년 첫 바이아웃 투자 회수 사례였던 캐프는 매각 대금이 1,000억원이 채 되지 않았다. 더욱이 이전까지 국내 토종 사모펀드 중에서 매각대금이 5,000억원이 넘는 회수 사례를 기록한 사모펀드는 MBK파트너스와 보고펀드(VIG파트너스의 전신), 글랜우드프라이빗에쿼티 등에 소수에 불과했다. 소위 바이아웃 투자 이후 ‘메가 딜’로 회수에 성공한 몇 안 되는 사모펀드로 이름을 올리게 된 것이다.

당초 1조8,000억원이 목표였던 4호 블라인드 펀드의 규모가 2조원에 달할 수 있다는 전망이 나오는 것도 이 때문이다. IMM PE는 2006년 설립 이후 첫 블라인드 펀드로 3,125억원 규모를 운용했지만 2호 펀드는 6,000억원, 3호 펀드는 1조2,500억원으로 매번 규모를 두 배 규모로 늘려왔다. 4호펀드를 2조원 규모로 결성하게 될 경운 MBK파트너스와 한앤컴퍼니에 이어 세 번째로 큰 블라인드 펀드를 운용하는 사모펀드가 된다.

빼어난 투자실적에 막대한 자금력까지 갖추면서 주요 M&A 거래에서 ‘1순위’ 재무적 투자자(FI)로 자리매김하게 됐다. 아시아나항공 인수전에 출사표를 던진 애경그룹뿐만 아니라 코웨이의 적격 예비인수후보 중 하나인 SK네트웍스도 IMM PE에 러브콜을 보내고 있는 것으로 알려진다.