최근 증권사들이 셀다운(재판매) 목적으로 사들인 해외부동산 미매각 물량이 늘어나면서 유동성위험이 확대될 수 있다는 우려가 나왔다.

한국신용평가는 25일 서울 여의도에서 크레딧 이슈 세미나를 열고 “증권사의 미매각 물량이 계속 누적되고 있다”며 “최근 신규취급한 셀다운 목적 자산들이 해소되지 않을 경우 유동성대응능력이 약화될 수 있다”고 지적했다.

대체투자는 부동산, 사회간접자본(SOC), 사모펀드, 헤지펀드 등을 포함한 대안적 자산군과 투자전략을 가리킨다. 증권사들은 자기자본을 직접 투자해(PI) 이익을 얻기도 하지만 국내 자산운용사, 연기금 등에게 셀다운(재판매) 목적으로 투자하기도 한다.

한신평이 국내 8개 증권사의 해외 대체투자 익스포저(위험 노출도)를 분석한 결과 지난 2017년 3조7000억원이던 해외대체투자 자산은 2019년 2·4분기 13조9000억원으로 278% 급증했다.

자산별로 살펴보면 특히 부동산(58%)과 인프라(30%) 자산에 대한 투자가 많았다. 투자자산 순위 구성은 높은 위험을 감수하고 수익률을 추구하는 후순위나 지분성 투자 비중이 무려 62%로 위험선호현상이 뚜렷한 것으로 나타났다. 예상수익률은 6~8%가 54%로 가장 많았으며 8% 이상 고수익도 11%를 차지했다.

지역별로는 미국 중심에서 유럽으로 점치 비중이 확대되는 양상을 보였다. 브렉시트 가시화에 따라 런던을 대체할 유럽 도시를 물색하면서 동유럽까지 투자 지역도 확대됐다. 중소형사 위주로 신흥국 벤처투자도 확대됐다.

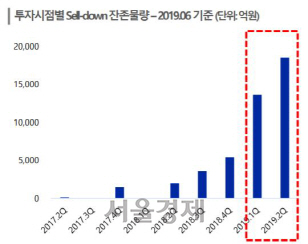

증권사들의 해외대체투자가 급증하면서 미매각 물량에 대한 리스크도 부각되고 있다.

한신평은 특히 △불투명성 위험 △유동성 위험 △신용집중 위험 △수익성 위험 등을 큰 리스크 요인으로 꼽았다. 복잡한 구조와 정보의 비대칭성으로 자산에 대한 정확한 리스크 파악이 어렵고 유동성이 낮기 때문이다. 거액 투자 비중이 크고 특정 차주, 지역, 산업, 자산군에 쏠림현상이 있어 높은 신용집중위험을 야기할 우려도 크다.

이재우 한신평 금융구조화평가본부 선임애널리스트는 “새로운 리스크에 대해 통합적이고 체계적인 관리가 필요하다”며 “장기 자산 투자 확대와 미매각 리스크, 우발부채 증가 등으로 유동성대응능력이 약화될 시 신용등급 하락이 야기될 수 있다”고 지적했다.