KB국민은행이 캄보디아의 시장점유율 1위 소액대출금융기관(MDI) ‘프라삭 마이크로파이낸스’ 인수에 1조원을 베팅한 것은 동남아시아를 ‘제2의 헤드쿼터’로 삼고 내년부터 KB의 글로벌 금융영토 넓히기에 본격적으로 나서겠다는 전략에 따라서다. 국민은행 측은 “캄보디아 최대 예금수취가능 MDI인 프라삭의 지분 70%를 약 7,020억원에 인수하기로 이사회에서 의결했다”며 “이번 지분 취득으로 1대 주주가 된 뒤 잔여지분 30%는 2년 후에 취득할 계획으로 전체 투자액은 1조원에 이른다”고 설명했다. 국내 은행이 해외 금융기관 경영권 인수에 1조원 규모를 투자한 것은 올 7월 KEB하나은행이 베트남 1위 은행 BIDV의 지분 15%를 1조249억원에 인수한 뒤 처음이다.

캄보디아는 국민은행의 동남아 네트워크 가운데서도 가장 안정적인 수익구조를 갖춘 요충지로 꼽힌다. KB캄보디아은행의 분기 순이익은 지난해 10억원대에서 올 3·4분기 29억원으로 뛰었다. 중국·영국 등 여타 해외법인의 순익이 감소한 것과 견주면 눈에 띄는 실적이다. 허인 국민은행장이 연임에 성공한 뒤 첫 행보로 해외법인인 KB캄보디아은행 방문을 택한 것도 이런 맥락에서다. 허 행장은 당시 방문에서 캄보디아 금융당국과 프라삭 인수를 최종 조율한 것으로 알려졌다.

프라삭은 국내 4대 금융지주가 모두 인수전에 뛰어들었던 캄보디아의 ‘알짜’ 소액대출업체다. 지난 2018년 기준 MDI 시장 점유율이 41.4%로 압도적 1위다. 은행을 포함한 전체 금융기관 중에서도 대출 점유율 3위다. 2016년에도 프라삭 지분 50% 인수를 두고 국민은행과 우리은행·하나금융이 경쟁했지만 우선협상대상자였던 우리은행이 세부 조건 합의에 실패하면서 발을 뺐다. 3년 만에 재개된 이번 인수전에는 신한은행도 관심을 보인 것으로 알려졌지만 국민은행이 두 번째 시도 끝에 프라삭 인수에 성공했다.

국민은행에 따르면 프라삭의 인수 가격 7,020억원은 올해 말 예상 장부가 기준으로 주가순자산(PBR)의 2.13배다. 2015년 이후 캄보디아에서 거래된 금융기관의 평균 인수가격 2.51배보다 낮다. 국민은행은 수익성을 감안할 때 2년 뒤 잔여지분 인수를 포함한 가격은 PBR 1.48배 수준으로 더 낮아질 것으로 예상한다. 건전성도 탄탄하다는 평가다. 국민은행 관계자는 “넓은 고객 기반과 금리 경쟁력, 비이자수익 확대 노력 등으로 지속적인 수익성 유지가 가능할 것으로 판단한다”며 “프라삭의 고정이하여신비율(NPL)은 0.7%로 2018년 캄보디아 은행권 NPL(2.2%)의 3분의1”이라고 설명했다.

국민은행은 프라삭을 상업은행으로 전환하고 캄보디아를 KB금융그룹의 글로벌 네트워크 거점으로 삼겠다는 계획이다. 2009년 KB캄보디아은행이 첫 진출한 뒤 10여년간 현지에서 쌓아온 영업 경험과 ‘리브캄보디아 디지털뱅크’ 추진 노하우 등을 바탕으로 프라삭을 향후 캄보디아 내 선도 은행으로 키우겠다는 포부다.

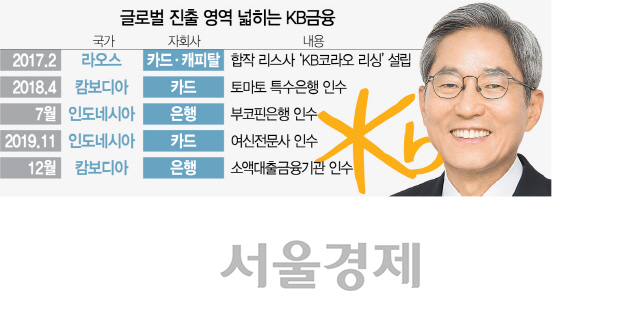

KB금융그룹은 해외 인수합병(M&A) 투자에 더 속도를 낼 것으로 전망된다. 과거 카자흐스탄 투자 실패의 트라우마로 해외 진출에 몸을 사려왔던 KB금융은 국내 4대 금융지주 가운데 글로벌 확대 경쟁에서는 후발주자 격이다. KB금융은 이미 10여년 전부터 동남아에 활발하게 진출해 깃발을 꽂은 다른 금융지주들과 경쟁하려면 현지 금융사를 인수하는 것이 더 현실적이라는 판단에 따라 해외 전략을 짜고 있다. KB금융 관계자는 “동남아에서는 현지 금융업 내 우량 금융기관의 지분 인수 형태로 진출을 계획하고 있다”고 말했다.