SK브로드밴드와 ADT캡스을 필두로 SK텔레콤(017670)의 자회사들이 올해부터 2~3년에 걸쳐 차례로 기업공개(IPO)에 나선다. 이동통신과 더불어 미디어와 보안, 커머스 등 종합 정보통신기술(ICT) 기업으로 도약을 꿈꾸는 SK텔레콤의 탈바꿈 속도도 빨라질 것으로 기대된다.

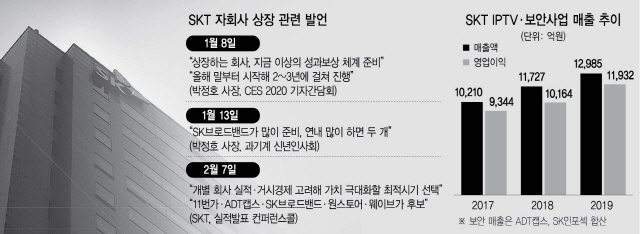

17일 정보통신기술(ICT) 업계에 따르면 이르면 오는 5월 이후 SK텔레콤 자회사들의 상장 작업이 본격화할 것으로 관측된다. 박정호 SK텔레콤 사장은 연초 미국에서 열린 세계 최대 정보기술IT·가전 전시 ‘CES 2020’에서 “(자회사 상장은) 올해 말부터 시작해 2~3년에 걸쳐 진행한다”고 밝혔다. 지난 7일 실적발표 컨퍼런스콜에서도 SK텔레콤은 “개별 회사 실적과 거시경제 고려해 가치 극대화할 수 있는 최적의 (상장) 시기를 선택할 것”이라며 11번가·ADT캡스·SK브로드밴드·원스토어·웨이브 등 5곳을 후보로 제시했다.

SK텔레콤 안팎에서는 SK브로드밴드의 상장 추진 작업이 가장 먼저 전개될 것으로 예상한다. SK브로드밴드는 인터넷(IP)TV ‘B tv’ 가입자 증가 덕에 지난해 매출 1조2,985억원을 올려 2018년보다 0.7% 성장했다. 또 오는 4월 30일을 티브로드와 합병하면 가입자 800만명 규모의 대형 유료방송 사업자로 거듭난다. 미디어 산업은 부가가치가 높고 성장잠재력도 큰 것으로 평가된다. 올해 재무통으로 알려진 최진환 대표이사를 선임한 것도 상장을 노린 포석으로 풀이된다.

SK브로드밴드가 연내 IPO에 성공하면 5년 만에 주식시장 귀환이다. SK브로드밴드는 2015년 코스닥시장에서 자진 상장폐지를 통해 SK텔레콤의 100% 자회사로 편입됐다. 당시 유료방송(옛 CJ헬로) 인수합병(M&A)을 위한 빠른 의사결정 구조를 갖추려는 목적과 양호한 SK텔레콤의 재무 사정 등이 맞아떨어졌다. 반대로 지금은 글로벌 온라인동영상서비스(OTT) 들과 경쟁하기 위해 콘텐츠 투자가 필요하고, SK텔레콤의 현금흐름도 갈수록 악화해 여러모로 상장이 절실하다는 게 업계의 분석이다. 최 대표는 취임 후 “인공지능(AI)과 빅데이터를 기반으로 플랫폼을 고도화하고 인프라와 콘텐츠 투자를 확대할 것”이라고 강조했다.

뚜렷한 실적 개선과 성장 잠재력 측면에서 ADT캡스 역시 내실있는 IPO 후보로 평가된다. SK텔레콤 보안사업 부문은 지난해 매출과 영업이익이 전년대비 각각 17.4%, 21.9% 급증하며 미디어와 더불어 SK텔레콤의 실적안전판 역할을 톡톡히 했다. 5세대 이동통신(5G)을 기반으로 한 초고화질 영상 감시나 AI 기반 관제, 건물·시설물 관리 분야는 꾸준한 수요 확대가 예상된다. ADT캡스는 상장으로 확보한 자금을 ICT 융합 보안서비스 개발에 쏟을 것으로 보인다. 지난해 출범한 OTT ‘웨이브’와 영업 흑자 달성에 성공한 11번가, 5,000억원의 가치를 인정받아 1,000억원 투자유치에 성공한 토종 앱 마켓 ‘원스토어’ 등은 올해와 내년 가시적인 성과를 내세워 차례로 상장에 도전할 것으로 관측된다.

자회사들의 성공적인 상장과 투자 확대는 SK텔레콤 변신의 원동력이 될 전망이다. SK텔레콤은 지난해 매출 가운데 신규사업(뉴비즈) 부문 비중이 36%로 전년대비 5%포인트 늘며 “ICT 포트폴리오가 성공적으로 정착됐다”고 자평했다.