주식시장 폭락의 불똥이 인수합병(M&A) 시장의 첨병인 사모펀드(PEF)로까지 튀었다. 상장 투자기업의 담보가치가 급격히 쪼그라들면서 인수금융 대주단의 ‘마진콜(추가 증거금 요구)’ 공포에 떨고 있다. PEF가 이끌고 있는 회수시장과 이에 기댄 산업 구조개혁이 된서리를 맞을 수 있다는 우려가 나온다.

17일 국내 주요 PEF의 한 관계자는 “코로나 사태로 주식시장이 붕괴하면서 상장사에 투자한 사모펀드들이 인수금융 대주단의 마진콜을 우려하고 있다”며 “출자자들도 투자기업에 미칠 영향에 대한 보고서 제출을 요구할 정도로 금융시장의 혼란이 어디까지 이어질지 촉각을 곤두세우고 있다”고 말했다.

통상 M&A는 차입매수(LBO) 방식으로 이뤄진다. 시가총액이 1조원가량인 기업의 지분을 100% 산다고 할 때 투자자는 4,000억원가량만 현금으로 지불하고 나머지 6,000억원은 인수하는 주식을 담보로 금융기관에서 빌리는 방식이다. 통상 적용되는 LTV는 40~60%가량이다. 문제는 신종 코로나바이러스 감염증(코로나19) 사태 여파로 PEF가 인수한 상장 기업의 담보가치가 급락하고 있다는 점이다. 담보가치가 떨어지면 인수금융을 제공한 대주단 입장에서는 추가 증거금을 요구할 수밖에 없다. 블라인드 펀드로 인수한 PEF 입장에서는 마진콜이 있을 경우 딱히 해결책이 없다. 또 다른 PEF의 관계자는 “마진콜이 오면 추가 담보를 제공하는 것 말고는 할 수 있는 게 없는데 PEF 입장에서는 할 수 있는 게 거의 없다는 것과 같다”고 말했다.

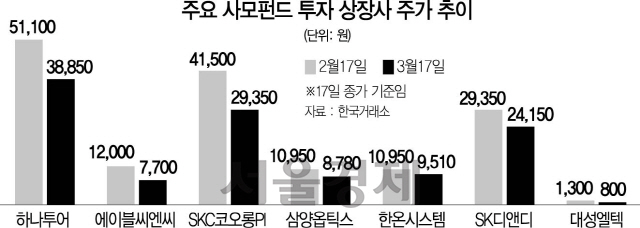

실제로 PEF가 투자한 상장사도 주식시장 붕괴의 여파를 피하지 못하고 있다. 여행산업 ‘대장주’인 하나투어(039130)가 대표적. IMM프라이빗에쿼티는 지난 2월 주당 5만5,500원의 유상증자에 참여해 하나투어의 대주주 자리에 올랐다. 하지만 코로나19 사태가 ‘팬데믹(세계적 대유행)’으로 번지면서 주가는 3만8,850원(17일 종가 기준)까지 주저앉았다. 주당 3만8,293원에 글렌우드가 인수한 SKC코오롱PI(178920)도 주가가 2만9,350원까지 급락했다. LK투자파트너스가 주당 1만7,000원에 VIG파트너스로부터 인수한 삼양옵틱스(225190)는 이날 종가가 8,780원까지 떨어졌다. 이밖에 한앤컴퍼니가 투자한 한온시스템(018880)이나 SK디앤디(210980)·스틱인베스트먼트가 경영권을 보유한 대성엘텍(025440) 등의 상장기업도 주가가 한 달 새 10% 넘게 떨어졌다.

산업 구조개편의 마중물 역할을 했던 사모펀드가 움츠러들 수 있다는 우려가 나오는 것도 이 때문이다. 한 금융투자업계의 관계자는 “기업의 본질적 가치와 무관하게 코로나 여파로 인한 충격인 만큼 마진콜은 비 오는 데 우산 뺏는 격이 될 수 있다”고 지적했다.