올 1·4 분기에 예상을 뛰어넘는 깜짝 실적을 기록했던 반도체 업계가 올 2·4분기부터 실적이 급격히 꺾일 수 있다는 우려가 커지고 있다. 신종 코로나바이러스감염증(코로나19) 확산 영향이 2·4분기에 본격 반영될 예정인데다 시장조사기관들도 세계보건기구(WHO)의 지난달 ‘코로나 팬데믹’ 선언이후 실적 예상치를 급격히 떨어트리고 있다. 지난해 한국 수출의 17.3%를 담당했던 반도체 경기 악화로 삼성전자(005930)와 SK하이닉스(000660) 뿐 아니라 한국 경제 또한 쉽지 않은 한 해를 보낼 것으로 전망된다.

14일 반도체 업계에 따르면 글로벌 1위 파운드리(반도체 위탁생산) 업체인 대만의 TSMC는 올 1·4분기에 103억4,000만 달러의 매출을 기록했다. 이는 전년 동기 대비 42% 가량 증가한 수치로 애플을 비롯해 AMD, 퀄컴, 하이실리콘, 엔비디아 등이 위탁한 모바일용 애플리케이션프로세서(AP)나 중앙처리장치(CPU) 물량 덕분이다. TSMC는 글로벌파운드리 등 기존 파운드리 업체들과 차별화된 10나노 이하의 제품군을 중심으로 매출을 늘리고 있다. TSMC의 웨이퍼 1개당 반도체 평균 판매 단가는 3,338달러로 2위 파운드리 업체인 삼성전자(2,490달러)는 물론 UMC(1,620달러), 글로벌파운드리(1,680달러), SMIC(1,560달러) 등 매출 기준 글로벌 톱 5업체 중 수익성이 가장 높은 것으로 전해졌다. 서버와 PC용 CPU를 직접 생산하는 인텔을 제외한 대부분의 IT 업체들이 TSMC에 반도체 생산을 위탁한다는 점에서 비메모리 반도체 업체들의 매출도 증가한 것으로 전해졌다.

메모리 반도체 업계 1위인 삼성전자 또한 올 1·4분기에 깜짝 실적을 기록했다. 삼성전자는 올 1·4분기에 전년 동기 대비 4.9% 증가한 55조원의 매출을, 영업이익은 2.7% 증가해 6조4,000억원을 각각 기록했다. 증권업계에서는 삼성전자가 반도체 부문에서만 4조원 가량의 영업이익을 기록한 것으로 보고 있으며 D램과 낸드플래시 외에 파운드리와 시스템LSI 사업부 등도 이익 상승에 일조한 것으로 분석된다. 삼성전자는 디스플레이용 반도체인 DDI를 비롯해 스마트폰 고화질 경쟁 격화로 수요 급증이 예상되는 이미지센서 등으로 수익을 높이고 있다.

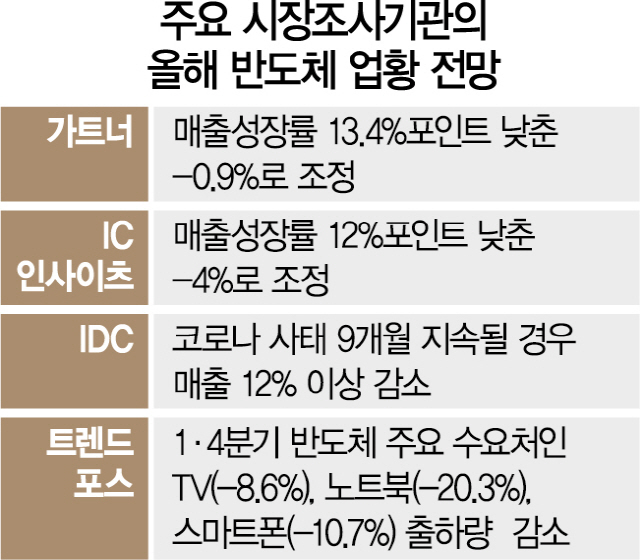

문제는 2·4분기다. 글로벌 시장조사업체들은 지난달 말부터 반도체 시장 매출이 급락할 것이란 보고서를 쏟아내고 있다. 가트너는 이달 초 보고서를 통해 반도체 시장 매출 성장율 예상치를 기존 12.5%에서 -0.9%로 낮췄다. 이에 따라 반도체 시장 전체 매출 또한 기존 대비 550억 달러 가량 줄어든 4,154억 달러에 그칠 전망이다. 가트너는 삼성전자와 SK하이닉스가 80% 가량을 차지하고 있는 글로벌 D램 시장 매출 또한 모바일용 D램 수요 감소가 서버용 D램 수요 증가분을 크게 상쇄하며 2.4% 가량 하락할 것으로 내다봤다.

IC인사이츠는 이달 초 보고서를 통해 반도체 시장 매출 성장율 예상치를 기존 8%에서 -4%로 낮췄다. 코로나19가 세계 최대 반도체 시장인 미국은 물론 유럽 등 주요국까지 확산되면서 매출이 뒷걸음질 칠 것이라 내다봤다.

IDC는 지난달 말 보고서를 통해 코로나 사태가 9개월 이상 지속될 경우 반도체 업계 매출이 전년 대비 12% 이상 감소할 것으로 전망했다. IDC는 코로나 사태가 석달안에 종료될 경우 반도체 매출 성장율이 6%이상일 것으로 전망했으나 해당 시나리오는 실현 불가능하다는 점에서 대규모 매출 감소가 불가피할 전망이다.

업계에서는 스마트폰 등 세트 업체들의 재고 증가 및 제품 수요 감소로 2·4분기에는 반도체 수요 급감이 불가피하다는 분석을 내놓는다. 트렌드포스는 지난달 말 보고서에서 지난 연말 예상치와 비교해 올 1·4분기에 TV(-8.6%), 노트북(-20.3%), 스마트폰(-10.7%) 등 주요 제품의 매출이 대폭 줄어들 것으로 전망했다.

국내 업체들은 서버용 메모리 반도체 수요 급증에 기대를 걸고 있지만 국내 기업이 80% 가량을 차지하고 있는 D램이 아닌 45% 가량의 점유율을 차지하고 있는 낸드플래시의 매출 상승율이 보다 높을 전망이다. 낸드플래시 시장은 지난해 445억달러 규모로 D램(624억달러) 시장의 3분의 2 수준에 불과하다. 사실상 D램 가격이 ‘반도체 코리아’를 좌우하고 있는 셈이다. 가트너는 이와 관련해 “낸드플래시 공급 부족으로 관련 업체의 매출이 40% 가량 증가할 것으로 기대되는 반면 D램은 모바일용 수요 감소로 매출이 전년 대비 2.4% 가량 줄어들 것으로 전망된다”고 밝혔다. 다만 낸드플래시 시장 또한 올 상반기에 가격이 15.4% 상승하는 반면 하반기에는 9.4% 하락해 전형적인 ‘상고하저’의 흐름을 탈 것으로 분석된다.

반도체 업계로서는 한숨이 나올 수밖에 없는 상황이다. 올해는 5G 이동통신 및 스마트폰 보급 확대로 반도체 수요 급증이 예상됐다. 메인 서버가 아닌 각 기지국에서 데이터를 처리하는 ‘엣지컴퓨팅’ 수요를 비롯해 5G용 스마트폰에 들어갈 AP·이미지센서·D램·NPU 등의 수요 급증으로 메모리와 비메모리 반도체 업체 모두 호황을 누릴 것으로 예상됐다. 반면 코로나 19 확산으로 각 국의 5G 통신망 구축 작업은 무기한 연기됐으며 글로벌 경제성장율 감소 및 실업자 증가 등으로 TV나 스마트폰 등 세트 제품 수요도 크게 줄어들 전망이다. 각 업체들은 상황별 시나리오를 수립해 맞춤 대응한다는 계획이지만 ‘코로나19 완전 종료까지 2년이 걸릴 수 있다’는 분석이 나오는 등 허리띠를 졸라 매야 하는 상황이다.