기아차가 얼어붙은 회사채 시장에서 넉넉한 투자 수요를 끌어모았다. 안정성이 높은 현대차그룹을 등에 업고 기관 투자가들의 ‘사자’ 주문이 쏟아졌다. 정부 자금인 채안펀드도 800억원어치 매입하며 힘을 보탰다.

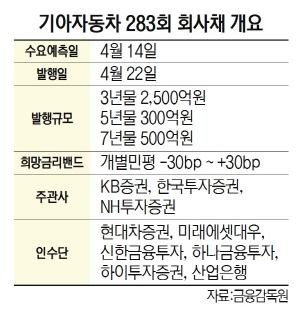

14일 투자은행(IB) 업계에 따르면 기아차는 이날 3,300억원 규모 회사채 발행을 앞두고 실시한 수요예측에서 7,200억원의 매수 주문을 받았다.

만기별로 살펴보면 2,500억원 규모로 모집한 3년물에 5,500억원의 자금이 몰렸다. 채안펀드도 800억원어치를 매입했다. 5년물(300억원)과 7년물(500억원)에는 각각 500억원, 1,200억원의 투자 수요가 시장에서 모집됐다.

흥행에는 성공했으나 금리 수준은 다소 아쉽다는 평가다. 2배수 이상이 들어온 3년물은 희망금리밴드 중반인 20bp(1bp=0.01%포인트) 수준에서 결정됐다. 5년물은 상단인 30bp, 장기물인 7년물은 15bp 수준이다. 앞서 수요예측을 진행한 같은 등급의 롯데푸드와 롯데칠성음료도 30~35bp 수준에서 발행금리가 정해졌다. 윤원태 SK증권 연구원은 “우량 회사채 위주로 발행시장 양극화가 심화되고 있다”며 “다만 신종 코로나바이러스 감염증(코로나19) 사태에 따른 기업 펀더멘털 우려는 여전하기 때문에 스프레드 호가는 약한 상태”라고 진단했다.

전날 1,500억원 규모 수요예측을 진행한 롯데칠성도 3,200억원의 매수 주문을 받아 발행 물량을 채웠다. 같은 등급 내에서도 투심 양극화가 나타나고 있는 것이다. IB 업계의 한 관계자는 “회사채 투자자들이 중요시하는 것이 지주 또는 주주의 변동성”이라며 “롯데그룹의 경우 최근 부정적인 전망이 짙어져 비교적 더 안정적이라는 평가를 받는 현대차그룹이 긍정적인 평가를 받은 것으로 보인다”고 풀이했다.

지난주 롯데푸드가 포문을 연 회사채 시장은 롯데칠성음료·한화솔루션·현대오트론·기아차로 줄줄이 수요예측이 이어지고 있다. 이주에도 오리온과 호텔신라(16일), SK에너지와 풍산(17일) 등이 예정돼 있다.