아시아나항공(020560)이 KDB산업은행과 수출입은행 등 채권단의 신규 자금 지원에 동의하며 HDC현대산업개발(294870)의 인수작업에 속도가 붙을 것으로 전망된다. 그간 HDC(012630)현산은 채권단과 차입금 상환 계획, 자금 지원 방향 등에 관한 논의가 길어지는데다 신종 코로나바이러스 감염증(코로나19) 사태 이후 항공산업이 위기에 처하며 아시아나항공 인수를 머뭇거렸다. 그러나 채권단이 HDC현산의 요구를 대부분 수용한 만큼 더 이상 인수 작업을 지연할 수 없는 상황에 놓였다.

22일 아시아나항공은 오전 이사회를 열고 채권단의 자금 지원 방안을 수용하기로 결정했다. 아시아나항공은 이날 이사회에서 채무한도 상향안을 의결했다. 해당 안건은 산업은행은 1조2,193억원, 수출입은행이 4,807억원의 한도여신(CL)을 제공해주는 것으로 아시아나항공은 운영을 위한 여유자금이 생겼다.

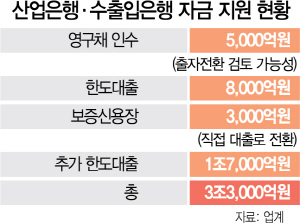

산은과 수은은 지난 21일 아시아나항공에 대한 1조7,000억원 규모의 한도대출(마이너스통장 대출)을 결정했다. 채권단이 지난해 4월 아시아나항공에 1조6,000억원을 지원한 데 이어 이번 신규 지원까지 더해질 경우 자금 지원 규모는 총 3조3,000억원까지 늘어난다. 채권단의 결정은 아시아나항공의 유동성 위기를 일시적으로라도 막기 위한 것이다. 아시아나항공은 올해 시장성 차입금 2조5,000억원을 막아야 할 뿐 아니라 매달 2,000억~3,000억원의 고정비용을 부담해야 하는 등 자금 경색이 심각한 상황에 놓여 있다.

문제는 HDC현산의 아시아나항공 인수가 지지부진하다는 점이다. 국내를 비롯해 중국과 미국 등 해외 5개 나라에서는 HDC현산의 기업결합을 승인하며 인수 막바지 단계에 접어드는 듯 보였다. 그러나 HDC현산은 유상증자와 산은과 수은에서 빌린 차입금 상환 등을 연장하며 인수 절차를 사실상 중단했다. 아시아나항공이 코로나19 사태로 심각한 경영난에 빠지며 정부의 항공업계 지원방안 마련이 검토되고 있는데다 당초 HDC현산의 계획처럼 자금을 투입하더라도 차입금 상환 등 유동성 위기를 해소하기 힘들다는 예상 때문이다. 아시아나항공의 부채비율은 지난해 말보다 크게 늘어 채권단에 상환해야 할 차입금 규모는 1조7,000억원보다 늘어난 상태다.

이에 따라 HDC현산은 채권단에 차입금 상환 만기와 영구채 출자 전환 등을 요구하며 인수 작업을 사실상 미뤘다. 그러나 채권단이 대규모의 자금 수혈에 나선 데 이어 영구채의 출자 전환까지 검토하는 것으로 알려지며 HDC현산의 인수 지연 명분이 사라졌다. 시장에서는 이번 지원에도 불구하고 HDC현산이 인수조건 변경을 요구할 수도 있다는 관측이 나오지만 이 경우 HDC현산은 존폐 기로에 놓인 아시아나항공에 대한 책임론에서 자유로울 수 없을 것으로 예상된다.