Q. 지난해 귀속 주택임대소득이 발생하여 올해 종합소득세를 신고해야 합니다. 주택임대소득에 대한 세금은 어떻게 계산하나요.

A. 완연한 봄이 됐다고 생각했는데 아직 미련이 남은 꽃샘추위가 다시 옷깃을 여미게 합니다. 매년 5월은 직전 연도 한해 동안 발생한 개인의 소득에 대한 종합소득세의 신고기한인데요. 올해는 신종코로나바이러스 감염증(코로나19)의 영향으로 신고기한은 그대로이나, 납부기한은 8월 말로 연장이 됐습니다.

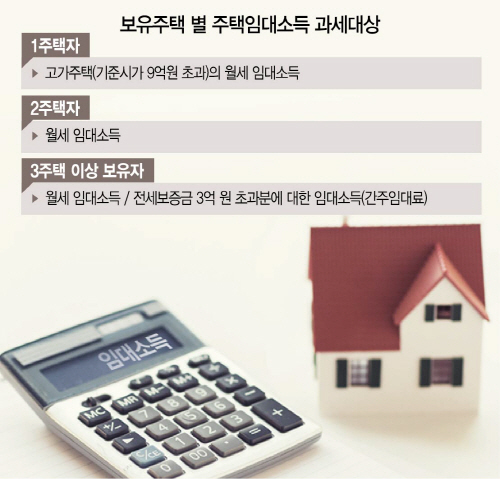

우선 임대소득은 소득세법에 따른 8가지 소득 구분 중 사업소득에 포함됩니다. 2019년 귀속 주택임대소득은 1주택자의 경우 고가주택(기준시가 9억 원 초과)의 월세 임대소득, 2주택자의 경우 월세 임대소득, 3주택자의 경우 월세 임대소득과 전세보증금 3억 원 초과분에 대한 임대소득(간주임대료)이 과세대상이 되는데요. 기존 비과세였던 연 2,000만 원 이하 주택임대소득이 과세 되는 첫해이기도 합니다.

사업소득은 해당 소득을 발생시키기 위해 지출한 비용을 차감해 소득금액(수익-비용)을 계산합니다. 이 때 차감하는 비용은 실제 지출한 비용을 공제하는 방식과 세법상 일정 비율을 공제하는 방식으로 나눠집니다. 대부분의 주택임대 소득자들은 신고의 편의성으로 인해 세법상 필요 경비율 방식을 선택하고 있는데요. 보유세 및 대출이자, 각종 관리비용 등이 많이 발생하였다면 실제 지출한 비용으로 공제 받는 것이 유리할 수도 있습니다.

세법상 필요 경비율은 다시 단순경비율법과 기준 경비율법으로 나누어 집니다. 단순 경비율법은 전체 비용에 대한 비율을 공제하는 방식이고, 기준 경비율법은 실제 지출한 주요경비와 일부 비용에 대한 비율을 공제하는 방식입니다. 부동산 임대업은 직전 연도 사업소득이 2,400만 원 미만인 경우 또는 당해 신규 사업자의 사업소득이 7,500만 원 미만인 경우에는 단순경비율을 적용 받을 수 있고, 그 외의 경우에는 기준경비율을 적용 합니다.

국세청에서는 지난 3월 2019년 귀속 소득금액의 필요 경비율을 고시했는데요. 부동산 임대업 중 일반주택은 단순경비율 42.6%, 기준경비율 10.9% 이고, 고가주택은 단순경비율 37.4% 기준경비율 16.9%입니다. 분리과세 주택임대소득(연 2,000만원 이하)은 주택임대사업자 등록 여부에 따라 60% 또는 50%의 필요경비율이 별도로 적용됩니다.

사례를 통해 설명 드리겠습니다. 다른 소득 없이 2019년 귀속 주택임대소득이 1,200만 원인 경우 등록 임대주택 시 약 12만 원(필요경비율 60%, 기본공제 400만원, 세율 14%, 지방소득세 포함), 미 등록임대주택 시 약 62만 원(필요경비율 50%, 기본공제 200만 원, 세율 14%, 지방소득세 포함)이 분리과세 됩니다. 주택임대소득이 2,400만 원인 경우 약 202만 원(필요경비율 10.9%, 기본공제 150만 원, 세율 15%, 표준세액공제 7만 원, 지방소득세 포함)이 종합과세 됩니다. 또한 등록 소형주택(85㎡ 이하, 기준시가 6억 원 이하)인 경우에는 추가적으로 30%(단기민간임대주택) 또는 75%(장기일반민간임대주택)의 세액공제도 받을 수 있습니다.

또한 2018년 9월부터 국토교통부에서 임대차정보시스템(RHMS)을 운영함에 따라 해당 자료가 국세청에 제공되어 미신고 임대소득을 파악하고 있으므로, 세금 신고 누락으로 인해 불이익을 당하지 않도록 유의해야 하겠습니다.