호텔롯데가 올 들어 다섯 번째 회사채 발행에 착수하면서 현금 확보에 열을 올리고 있다. 신종 코로나바이러스 감염증(코로나19) 사태로 실적이 곤두박질친데다 기업공개(IPO)를 통한 자금조달도 어려워져 차입 부담이 늘어난 탓이다.

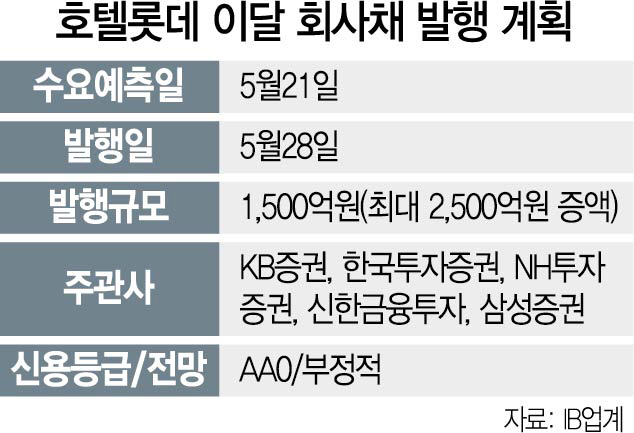

12일 투자은행(IB) 업계에 따르면 호텔롯데는 이달 말 1,500억원 규모의 회사채 발행을 앞두고 오는 21일 기관투자자들을 상대로 수요예측을 진행한다. 발행 규모는 1,500억원으로 3년 만기 단일물로 구성했다.

주관사는 KB증권·한국투자증권·NH투자증권·신한금융투자·삼성증권 등 5곳이다. 지난달 신용평가사들로부터 ‘부정적’ 전망을 받아 신용등급 하락 가능성이 높아지자 주관사단을 확대해 미매각 리스크를 줄인 것으로 풀이된다. 호텔롯데는 이번에 조달하는 자금으로 7월 만기가 돌아오는 1,300억원어치 회사채를 상환할 예정이다. 나머지 200억원으로는 단기자금 만기에 대응한다. 추후 가격 변동성이 높아 금리도 높은 수준에서 책정될 전망이다. 지난 11일 기준 호텔롯데의 3년물 기업민평금리는 1.651%로 자기등급민평금리인 1.640% 대비 높다.

호텔롯데는 올 들어 회사채 시장에서만 1조원에 달하는 자금을 조달했다. 2월 4,000억원어치 공모회사채를 찍어 만기가 돌아온 채무증권에 대응했고 같은 달 15년 만기와 2년 만기 사모채도 각각 1,200억원·1,000억원 신규 발행했다. 자금 시장이 얼어붙은 3월 말에도 사모시장에서 800억원의 자금을 확보했다.

단기자금 시장에서 조달 전략도 바꾸고 있다. 8일 만기가 돌아온 3개월물 기업어음(CP) 1,500억원어치를 6개월물과 1년물로 차환 발행해 만기구조 장기화에 성공했다. 지난달 27일에는 1,500억원어치 CP를 순발행해 조달 규모를 늘렸다.

채권 발행을 늘리고 만기를 장기화하는 등 현금 조달 구조를 재편하는 이유는 악화한 재무건전성을 개선하려는 조치다. 호텔롯데의 주력 사업인 면세점 실적은 올해 코로나19 사태가 심화되면서 반 토막 났다. 영업시간을 단축하고 직원들에게 무급휴가를 주는 등 비용 절감에 나섰지만 임차료와 감가상각비·인건비 등 고정비 부담으로 여의치 않은 상황이다. 시장 가치가 크게 떨어지면서 수조원의 공모자금을 조달할 수 있는 IPO도 연기됐다. IB 업계의 한 관계자는 “2016년 IPO가 논의될 당시 호텔롯데의 상장 밸류에이션으로 최대 10조원 정도가 거론됐었다”며 “그러나 올해 실적이 고꾸라지면서 상장이 불가피하게 연기됐다”고 전했다.

외부 차입에 의존해야 하는 상황에서 신용등급 하락 이슈는 큰 부담이다. 국내 신용평가사들은 지난달 호텔롯데의 신용등급 전망을 ‘부정적’으로 변경하고 조만간 등급조정이 이뤄질 수 있다는 의미인 워치리스트에 등재했다.