현대HCN과 딜라이브(옛 씨엔엠)의 매각이 동시에 본격화하면서 유료방송사업 시장의 판도 변화를 두고 이동통신 3사의 고민이 깊어지고 있다. 당장 업계 순위를 뒤바꿀 수 있지만 넷플릭스 등 온라인동영상서비스(OTT) 등의 성장으로 유료방송사업의 입지가 갈수록 좁아지고 있기 때문이다. 특히 딜라이브는 가입자가 더 많고 현대HCN은 현금 창출력이 뛰어나다는 장점이 있어 각 인수 후보 간 눈치싸움도 치열할 것으로 전망된다.

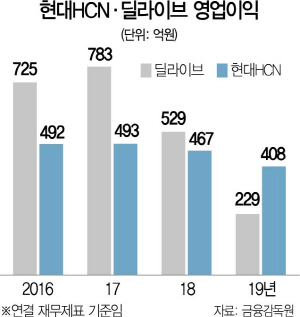

1일 금융감독원에 따르면 지난해 현대HCN의 영업이익은 408억원으로 전년 대비 12.7% 감소했다. 매출액은 전년 대비 소폭 증가했지만 매출원가 상승 등의 영향으로 영업이익은 줄었다. 서울 등 8개 대도시에서 131만명(지난 2019년 말 기준)의 가입자를 확보하고 있는 현대HCN은 종합유선방송자(SO) 업계 5위 사업자다. SO 중에서 가장 ‘알짜’ 사업권을 확보한 곳으로 꼽힌다. 하지만 최근 들어 인터넷TV(IPTV)로 유료방송의 판도가 바뀌고 있는데다 성장이 멈춰 있기도 하다. 2017년(영업이익 493억원)을 정점으로 영업이익이 해마다 감소하고 있다.

사정은 233만명의 가입자를 확보한 딜라이브도 마찬가지다. 2017년 783억원에 달했던 영업이익은 지난해 229억원 수준으로 급감했다. 지난해는 영업권 손상차손 등을 회계장부에 반영하면서 638억원의 당기순손실을 기록했다. 4,000억원을 넘었던 자본총액도 3,334억원으로 쪼그라들었다.

인수합병(M&A)을 앞두고 이동통신 3사가 고민에 빠질 수밖에 없는 것도 이 때문이다. 딜라이브는 가입자가 많아 시장 지배력을 키울 수 있는 장점이 있다. 현대HCN은 현금 창출력이 탄탄해 실적에 도움이 될 수 있다. 외형과 내실을 놓고 고민하는 셈이다.

M&A 업계에서는 그래도 현대HCN의 인수 가치가 더 클 것으로 내다보고 있다. ‘인수후통합(PMI)’까지 내다봐도 현대HCN은 상대적 장점이 있다는 평가다. 대기업인 이통 3사가 딜라이브를 인수하면 임금 수준을 대기업 눈높이에 맞춰야 한다. 딜라이브 직원들은 2명 중 1명(55.9%·노동연구원)만 정규직이라고 답했을 정도다. M&A 이후 임금을 올려줘야 할 부담이 크다는 얘기다. 반면 현대HCN은 이미 대기업 계열인 만큼 임금 인상의 폭이 더 작은 것으로 예상된다.

딜라이브가 매각 주간사 선정에 애를 먹었던 것도 이 때문이었던 것으로 알려졌다. 증권사의 한 관계자는 “PMI 이후 임금 인상 가능성 등을 감안하면 딜라이브보다는 현대HCN의 매각 가능성이 더 크다”고 평가했다.

한편 예비입찰을 마무리한 현대HCN은 조만간 적격 예비인수후보(쇼트리스트)를 발표한 뒤 본격적인 실사에 돌입한다. 딜라이브는 최근 뱅크오브아메리카(BoA)를 매각 주간사로 선정한 뒤 예비입찰 등의 본격적인 절차를 준비하고 있다.