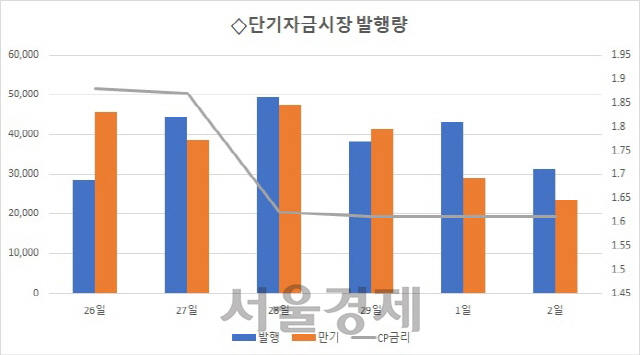

2일 단기금융시장은 2조3,603억원어치의 만기가 돌아온 가운데 3조1,288억원어치가 발행돼 순발행 기조를 보였습니다. 단기시장의 80%를 차지하고 있는 A1급이 연초 수준의 회복세를 되찾은 이유가 큰데요. 그래도 역시 오케이홀딩스대부(A2-, 10억원), 현대카드(A1, 900억원) 등은 현금으로 상환했습니다. 기업들의 부실 우려가 커지면서 비(非) 금융지주 여전사(여신전문금융회사)들에게는 여전히 어려운 시장입니다.

SK(034730)텔레시스(A3-)도 금리를 높여 단기자금조달을 매일 이어가고 있습니다. 전날 215일물 30억원어치를 4.9%에 조달해 가장 높은 발행금리를 기록했네요. 이 회사가 4월부터 지금까지 단기시장에서 조달한 자금은 약 570억원에 이릅니다. 금리는 여전히 높은 수준이지만 시장이 조금씩 완화되면서 만기를 늘려 안정적인 자금조달 구조를 만들고 있습니다.

전날 회사채 시장도 호조를 보였습니다. 1,700억원어치 회사채 발행을 앞둔 GS에너지(AA0)는 총 6,600억원의 매수 주문을 받아 흥행했습니다. 특히 채안펀드나 산업은행의 지원을 받지 못하는 5년물(400억원 모집)에도 1,900억원의 자금이 쏟아져 우량등급을 갈망하는 시장투자자들의 투심을 확인할 수 있었지요. 발행금리도 희망금리밴드 중단인 민평대비 +30bp(1bp=0.01%포인트)를 가산한 수준에서 결정될 전망입니다. 이밖에 신용등급 상승 가능성이 커진 하이트진로(000080)(A0)와 현대케피코(A+)에도 2~3배수의 자금이 들어왔습니다. 한양(BBB+)도 산업은행의 지원을 받아 200억원 모집에 250억원의 오버부킹(추가청약)에 성공했네요.