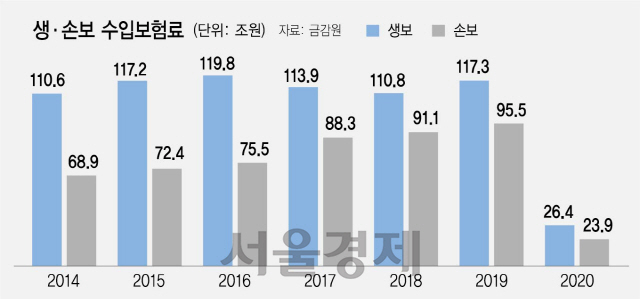

생명보험과 손해보험의 수입보험료 격차가 급격하게 줄고 있다. 지난해 분기당 5조원을 넘어섰던 업권 간 시장 격차가 올해는 2조원대로 좁혀졌다. 저금리·저출산에 새 국제보험회계기준(IFRS17) 도입 등 제도 변화가 맞물리며 생보가 110조원대에서 제자리걸음을 한 사이 손보가 보장성보험 시장을 맹추격하며 연평균 7~8% 수준의 성장세를 이어오면서다. 업계에서는 역전은 시간문제라는 관측이 나온다.

3일 금융감독원에 따르면 올 1·4분기 생·손보 수입보험료 규모는 각각 26조4,456억원, 23조9,262억원으로 업권 간 격차는 2조5,194억원에 불과했다. 지난 2015년만 해도 생·손보 수보료 격차는 44조8,596억원에 달했지만 매년 격차가 줄어들며 지난해 21조7,644억원으로 좁혀졌다. 2014~2019년 생보 시장이 연평균 1, 2% 성장에 그친 반면 손보사들은 연평균 7.7%에 달하는 성장을 거듭한 결과다.

생보 시장이 정체의 늪에 빠진 것은 저축성보험 판매가 급격하게 줄었기 때문이다. 2015년 연간 65조원에 달했던 생보사 저축성보험 수보료는 4년 연속 역성장을 거듭하며 지난해 47조원까지 줄었다. 오는 2023년 IFRS17이 도입되면 저축성보험의 보험료는 회계상 부채로 인식되는 탓에 보험사들이 판매를 자제했고 저금리 장기화와 세제혜택 축소로 상품 매력도 떨어진 탓이다.

그나마 손보사들에 비해 경쟁력이 높았던 보장성보험 시장마저도 최근에는 뒤처지고 있다. 생보만 취급하는 종신보험은 1인 가구 급증에 저금리로 가격경쟁력마저 잃으면서 신계약이 급격하게 줄었고 2016년을 기점으로 보장성보험 수보료마저 손보에 밀렸다. 특히 손보사들이 트렌드에 민첩하게 반응하며 보장성 상품의 경쟁력을 확보하고 있는 만큼 생보의 보장성보험 시장 재탈환은 쉽지 않을 것이라는 전망이 지배적이다.

금리하락 속도가 예상보다 빠르고 폭이 깊다는 점은 자산운용은 물론 영업 측면에서도 악재 중의 악재다. 올 들어 생보사들은 일제히 예정이율과 공시이율을 낮췄다. 보험료 산정의 기준이 되는 예정이율과 보험료에 붙여주는 이율인 공시이율이 동시에 내려간다는 것은 고객의 보험료 부담은 높아지고 투자 매력은 떨어진다는 의미다. 올 초 생보업계에서는 사상 처음으로 예정이율 1%대 상품마저 등장했고 하반기 상품 개정 시기에 맞춰 또 한 차례 보험료 인상이 예고되고 있다. 생보사들로서는 금리 리스크를 낮추기 위한 고육지책이지만 신계약 위축은 불가피할 것으로 전망된다.

반면 손해보험은 지속적인 수요 증가에 따라 성장세를 구가하고 있다. 우선 자동차보험 등 고정적인 수요가 있는 의무보험 상품들이 시장을 지탱하고 있는데다 최근에는 생활밀착형 보험, 단기보험, 배상책임보험 등의 신시장이 더해지며 성장성도 높아지고 있다. 특히 선진국에 비해서는 시장규모가 턱없이 작지만 성장잠재력이 높은 일반보험의 성장세가 더해진다면 수보료는 물론 자산 규모에서도 역전을 기대해볼 수 있다는 분석이다. 조영현 보험연구원 동향분석실장은 “해외 손해보험 산업은 거대위험을 인수하며 외형성장을 이룬 반면 국내 손보사들은 장기 인보험 시장을 통해 빠르게 성장하고 있다”며 “손보의 주요 축인 자동차보험은 손해율 고공행진으로 매년 보험료가 인상되고 있고 일반 손해 역시 배상책임시장이 빠르게 성장하고 있어 손보 산업의 성장세로 이어질 것”이라고 내다봤다.