정부가 우리금융지주 완전 민영화에 재시동을 걸었다. 당초 올해 상반기 중 예금보험공사가 갖고 있던 우리금융 지분 17.25% 중 일부를 1차로 시장에 팔 계획이었지만 신종 코로나 바이러스 감염증(코로나19)으로 우리금융 주가가 급락하자 회수할 수 있는 금액이 낮아져 매각안은 쏙 들어갔다. 하지만 최근 주가가 1만원 선을 회복하면서 지분 매각을 다시 테이블 위로 꺼내드는 모양새다.

9일 금융당국의 한 관계자는 “오는 22일 공적자금관리위원회 정례회의에서 예보의 우리금융 지분 매각방안이 논의될 것”이라고 밝혔다. 우리금융 주가가 크게 떨어지면서 공자위는 지난달 25일 열린 회의에서는 매각안을 논의하지 않았다.

앞서 정부는 지난해 6월 우리금융지주 잔여지분 전량 매각 로드맵을 발표했다. 2020년 상반기 중 1회차 지분 매각을 개시하고 2022년까지 3년간 약 2~3차례에 걸쳐 분산 매각을 실시하는 것이 골자였다. 하지만 코로나19로 지난해 6월 20일 1만 4,500원을 찍었던 주가가 지난 3월 20일 6,320원까지 떨어지자 관련 논의가 사라졌다. 은성수 금융위원장도 지난 2월 국회 정무위원회에 출석해 지분매각과 관련 “시장 상황이 어렵고 (주가와 연동된) 공적자금을 회수하는 부분이 있는 만큼 고민이 있다”고 말하기도 했다.

이에 따라 22일 열리는 공자위에서 매각 시점, 조건 등에 대한 논의가 있을 것으로 보인다. 정부가 투입한 공적자금을 회수하는데 적정한 우리금융 주가는 1만 2,300원선으로 분석된다. 현재가인 1만원과는 차이가 있다. 다만 그렇다고 언제까지 우리금융 지분 매각을 미룰 수도 없어 균형점을 모색할 것으로 예상된다. 금융지주회사법 부칙에 있는 예보의 금융지주 지분매각 원칙은 ‘△공적자금 회수의 극대화 △금융지주사의 빠른 민영화 △국내금융산업의 바람직한 발전방향을 종합적으로 고려한다’이다.

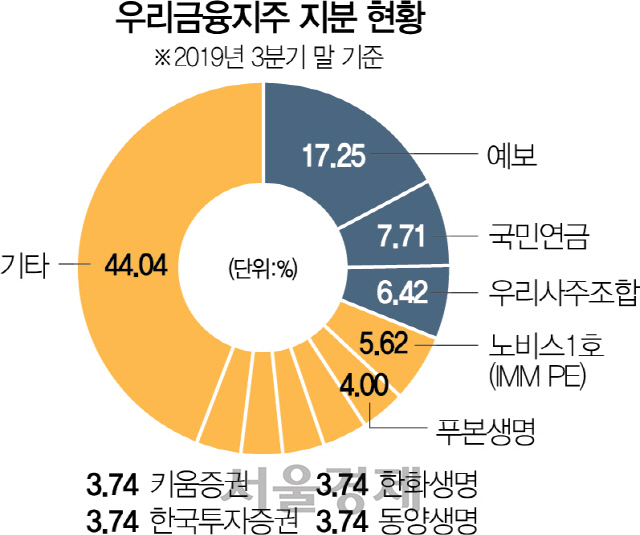

예보는 외환위기 이후인 2001년 3월 한빛은행 등 5개 금융기관이 편입된 우리금융지주에 12조 8,000억원의 공적자금을 투입한 후 지분 100%를 취득했다. 이후 공모·블록세일 등을 통한 지분 매각, 과점주주 매각 및 배당금 수령 등을 통해 11조 1,000억원(회수율 87.3%)을 회수하고 2월 말 현재 17.25%의 우리금융 지분을 보유하고 있다.

매각 방식은 로드맵에서 밝힌 것처럼 매회 지분 10% 범위 내에서 ‘희망수량경쟁입찰’을 먼저 실시할 것으로 보인다. 희망수량 경쟁입찰은 예정가격을 웃도는 입찰자 중 가격 순으로 희망하는 가격 및 물량대로 여러 명에게 낙찰시키는 방식이다. 기존 과점주주나 신규 투자자를 대상으로 매각을 진행할 것으로 예상된다. 이 과정에서 매수자에게 사외이사 추천권을 주는 등 투자유인책도 적극 고려한다.

정부는 “건전한 지배구조 확립, 공적자금 회수 극대화 등에 유리한 전략적 투자자 등 대규모 투자자 앞 매각을 우선 실시할 것”이라고 밝힌 바 있다. 이후 유찰·잔여물량은 ‘블록세일’로 처리할 것으로 예상된다. 블록세일에 의한 매각 물량은 잔여 물량 범위 내에서 최대 5%가 될 전망이다.