국가부채가 눈덩이처럼 불어나는 가운데 기획재정부가 새로운 재정건전성 지표를 도입하는 방안을 추진 중인 것으로 확인됐다. 보다 실질적인 국가부채 부담을 따져 국민들에게 알리겠다는 취지인데, 일각에서는 “실효성이 떨어진다”는 지적을 내놓았다. 오히려 최근 급격하게 악화한 재정건전성에 대한 인식을 흐리려 의도적으로 정부에 유리한 지표를 가져다 쓰려는 것 아니냐는 의구심마저 제기된다.

24일 관계부처에 따르면 기재부는 내부적으로 국내총생산(GDP) 대비 순채무(net debt) 비율을 새로운 재정건전성 지표로 추가 공표하는 방안을 검토하고 있다. 순채무는 일반정부 부채(D2, 중앙 및 지방정부·비영리 공공기관 부채)에서 금융자산을 뺀 값이다. 부채가 아무리 많더라도 이에 대응하는 금융자산, 즉 매각을 통해 현금화해 상환할 수 있는 자산이 많으면 실질적인 빚(순채무) 부담은 덜하다고 보는 개념이다. 금융자산에는 정부가 보유한 각종 주식·채권·예금뿐 아니라 국민연금 등 주요 연기금이 보유한 금융 자산이 모두 해당 된다. 도로·철도 같이 매각을 통한 상환이 사실상 불가능한 자산과 대비된다. 한 회계 전문가는 “실질적인 채무 정도를 파악할 수 있는 개념”이라고 설명했다.

기재부는 금융자산에 대한 정의를 보다 명확히 하기 위해 국가자산 분류와 관련한 연구용역도 진행 중인 것으로 알려졌다. 현행 기재부 지침에 따르면 금융자산은 현금·현금성자산, 장단기 금융상품, 유가증권 등으로 구분하고 있지만 보다 명확히 하기 위해서다. 기재부는 당장 지난 2019 회계연도 GDP 대비 순채무 비율을 연내 공개하기로 내부 방침을 정하고 논의를 진행하고 있다. 기재부의 한 관계자는 “최근 국가채무에 대한 국민적 관심이 높아지면서 보다 다양한 측면에서 재정건전성을 파악해보자는 차원”이라고 설명했다.

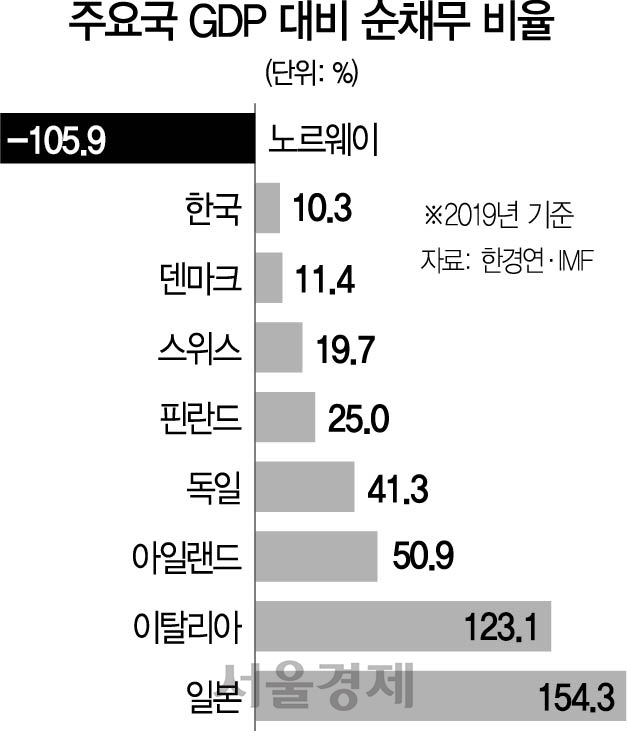

현재 기재부는 GDP 대비 국가채무비율과 재정·통합재정수지 비율을 공식 재정건전성 지표로 삼고 이를 매년 공표하고 있다. 하지만 경제협력개발기구(OECD)나 국제통화기금(IMF) 등은 순채무 비율을 자체적으로 계산해 공개하고 있다. IMF 기준으로 지난해 우리나라의 순채무 비율은 10.3%이다. 독일(41.3%), 덴마크(11.4%), 아일랜드(50.9%), 스위스(19.7%)보다 양호하다. 한국경제연구원은 최근 이를 토대로 “순채무 비율이 OECD 주요국 가운데 여섯 번째로 양호하다”고 밝히기도 했다. 금융자산이 부채보다 많은 노르웨이(-105.9%)는 비율이 마이너스다.

문제는 기재부가 도입하려는 GDP 대비 순채무 비율이 실제 상황보다 건전성을 양호하게 보이게 할 수 있다는 점이다. 정부가 ‘유리한 통계’를 쓰려 한다는 의심이 나오는 이유다. 기존에 발표해온 대표적인 재정건전성 지표인 GDP 대비 관리재정수지 적자가 올해 역대 최악인 5.8%까지 악화하는 상황에서 입맛에 맞는 통계를 쓰려 한다는 것이다. 익명을 요구한 국책 연구기관의 한 관계자는 “회계장부상 금융성 자산이라 하더라도 사실상 팔기 어려운 자산들이 많다”며 “실효성이 떨어진다”고 지적했다. 이 관계자는 “일반적으로 재정건전성을 좋게 보이기 위한 보조지표로 많이 활용된다”고 덧붙였다. 금융자산의 가치를 어떻게 평가하느냐에 따라 순채무의 규모가 크게 변할 수도 있다.

아울러 현재 기준으로 약 700조원을 굴리는 국민연금을 비롯해 공무원연금·군인연금 등의 보유 금융자산이 많아 순채무가 작게 보이지만, 고령화가 급속도로 진행된 후에는 급격히 불어날 수 있다. 이 때문에 OECD는 2018년 내놓은 ‘한국경제보고서(OECD Economic Surveys: Korea 2018)’에서 우리나라의 GDP 대비 순채무 비율이 오는 2060년이면 196%까지 늘어날 것으로 예상하기도 했다.

/세종=한재영기자 jyhan@sedaily.com