쌍용양회(003410)공업 우선주를 상장폐지하기 위해 공개매수에 나선 사모펀드(PEF) 운용사 한앤컴퍼니가 주식 매집에 실패했다. 높은 프리미엄을 붙여 가격을 제시했지만 일부 주주는 더 높은 매수가를 기대해 공개매수에 응하지 않았던 것으로 보인다.

3일 투자은행(IB) 업계에 따르면 사모펀드 운용사 한앤컴퍼니는 쌍용양회 우선주의 상장폐지를 위해 이날 청약이 들어온 주식의 매수대금을 지급했다. 매수 요청이 들어온 주식은 123만9,089주로 전체 물량의 80% 수준이다.

계획했던 자진상장폐지는 당장 추진하기 어려울 것으로 보인다. 상장폐지 요건을 맞추기 위해서는 95%인 147만주가량의 주식을 확보해야 했지만 22만주가량 부족하다. 우선주를 95%까지 매집하지 못하더라도 주주 수가 100명 미만이거나 월평균 거래량이 1만주 미만이 돼야 하지만 현재는 두 요건 모두 충족하지 않는다.

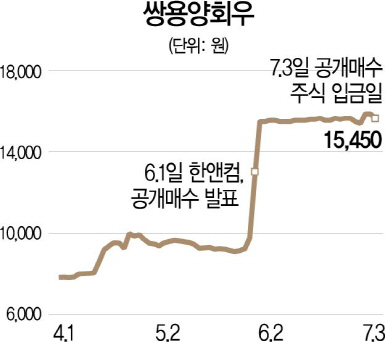

지난 5월 한앤컴퍼니는 쌍용양회 우선주 전량을 주당 1만5,500원에 매수하겠다고 공개 제안했다. 희망 매수가격은 쌍용양회 우선주가 최근 1년 중 기록한 최고가(1만4,950원)보다도 높다. 공개매수 발표 전 주가가 9,200원대이었던 점을 고려하면 상당 수준의 프리미엄을 부여했다고 볼 수 있다. 이로 쌍용양회 우선주 주가는 이틀 연속 상한가를 기록하며 공개매수가격에 단숨에 도달했다.

그러나 이보다 더 높은 매수가격을 기대한 주주들이 이번 매수에 응하지 않았다. 매집에 실패하면 상장폐지를 위해 추가 매수에 나설 것으로 기대하는 시선도 있다. 한앤컴퍼니와 주주 간의 ‘밀고 당기기’가 불가피해진 셈이다. 공개 매수 요청 마지막 날이었던 지난달 30일 우선주의 4.92%에 해당하는 물량이 1만5,500원 이상에서 거래됐다. 사실상 한앤컴퍼니에 팔 생각이 없는 주식으로 봐도 무방하다. 심지어 이날 주가는 1만9,500원까지 치솟아 변동성 완화장치(VI)가 발동되기도 했다. 투자업계의 한 관계자는 “한앤컴퍼니가 잔여 지분을 추가 매수할 지 여부는 현재로선 정해진 바가 없다” 언급했다.

쌍용양회의 경영권을 매각해야 하는 사모펀드로서는 보통주의 주가가 우선주로 인해 긍정적인 효과를 온전히 누리지 못하자 불리한 요소를 없애기 위해 우선주 매입에 나섰다. 쌍용양회 우선주는 보통주에 비해 1%의 우선 배당금을 받는 주식임에도 이벤트가 발생할 때마다 급등락하는 모습을 보였다. 2015년 쌍용양회의 경영권을 인수한 한앤컴퍼니는 투자 시점이 5년을 넘어 투자금 회수를 추진해야 한다. 한앤컴퍼니는 이번에 확보한 우선주를 향후 보통주로 전환할 계획을 갖고 있다.