한동안 꾸준히 제기됐던 달러 약세론이 미국 연방준비제도(Fed·연준)의 2% 이상 인플레이션 용인 정책으로 더 굳건해지고 있습니다. 월가에서는 이제 달러 약세가 10년 간다는 얘기도 흘러나오는데요.

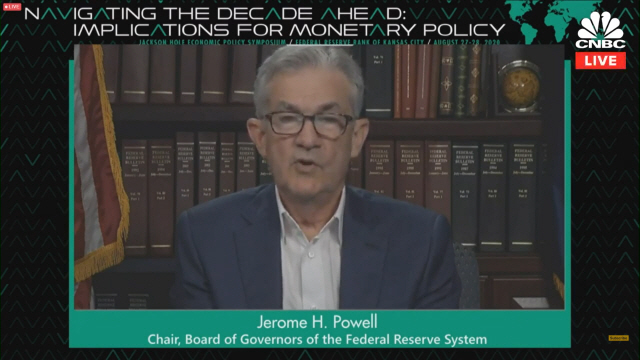

물론 달러화 약세가 어제오늘 일은 아닙니다. 신종 코로나바이러스 감염증(코로나19) 팬데믹(세계적 대유행)으로 안전자산에 자금이 쏠렸던 지난 3월 급등한 이후 지속적으로 가치가 떨어지고 있는데요. 여기에 제롬 파월 연준 의장이 2% 이상의 인플레이션에도 금리를 올리지 않겠다는 뜻을 밝히면서 달러 약세 기조에 기름을 부었다는 겁니다. 금리가 낮으면 투자자들이 금리가 높은 해외로 빠져나가고 미국에 들어오는 돈이 적어지는 만큼 달러 약세 요인이 되는데요. 업그레이드된 달러 약세론을 한번 알아보겠습니다.

유로화, 한때 1.2달러선 돌파...1년 내 달러화 36% 폭락 가능성

달러인덱스도 하락세입니다. 주요 통화 대비 달러화의 가치를 보여주는 달러화 인덱스는 지난 7월 4% 폭락한 데 이어 지난달에도 1.25% 떨어졌습니다. 지난 3월과 비교하면 약 10%가량 낮아졌는데요. 이와 관련해 크레디트스위스는 “역사적으로 달러 약세는 (시작되면) 9~10년 동안 지속됐다”고 밝혔습니다.

불안한 경기회복에 재정적자 겹쳐...연준이 치명타

코로나19 대응과정에서 기록하고 있는 사상 최대 규모의 적자도 한몫하고 있는데요. 2020회계연도 첫 10개월 간만 무려 2조8,100억달러(약 3,428조원)에 달합니다. 문제는 여기에서 끝나는 게 아니라는 점인데요. 현재 공화당은 1조3,000억달러, 민주당은 2조2,000억달러 규모의 추가 경기부양책을 두고 논의를 지속하고 있습니다. 그렉 젠슨 브릿지워터 공동 최고투자책임자(CIO)는 “어떻게 쓰느냐에 따라 다르지만 미국은 최소 1조달러 규모의 새 부양책이 필요하다”고 했습니다. 재정적자 확대와 그에 따른 국가부채 증가는 달러화의 추가 약세요인이 되지요.

이런 상황에서 연준이 한 방을 더 날린 셈입니다. 물가안정보다 고용을 중시하고, 실업률이 낮아져도 금리를 바로 올리는 건 아니라고 재확인하면서 장기 저금리를 못 박았기 때문에 달러 약세가 더 강화하고 있는 것입니다. BNP파리바의 다니엘 카지브 외환 전략 헤드 역시 “연준의 평균물가목표제 움직임이 치명타”라고 했는데요. 미 경제방송 CNBC는 “시장에서는 파월 연준 의장이 평균 인플레이션을 목표로 하는 새 정책을 발표하면서 달러 하락세가 강화됐다고 한다”며 “미국이 늘어나는 적자에 고전하는 것도 한 원인”이라고 분석했습니다.

트럼프 당선 땐 달러수요 다시 증가 vs 누가 되든 달러약세 지속

우선 바클레이스는 도널드 트럼프 대통령이 승리하면 무역에 대한 불확실성과 중국과의 긴장 고조 가능성에 안전자산으로서의 달러화 수요가 늘어날 것으로 봤습니다. 달러가 다시 강세를 보일 수 있다는 뜻이지요. 반면 조 바이든 전 부통령이 이길 경우 약달러 흐름이 지속할 것이라는 게 바클레이스의 분석입니다.

반면 연준의 통화정책을 고려하면 누가 이기든 달러 약세는 못 막는다는 분석도 있는데요. 베녹번 글로벌 포렉스의 마크 챈들러 수석 시장전략가는 “연준이 있는 한 달러화는 약세를 유지할 것”이라며 “누가 선거에서 승리하는지는 중요하지 않다”고 짚었습니다. BMO의 전략가 존 힐 역시 “달러 약세는 현재 일반적으로 매우 일치된 의견”이라며 “연준은 짧은 기간만 비둘기파적인 게 아니라 구조적이고 오래갈 것”이라고 전했습니다.

/뉴욕=김영필특파원 susopa@sedaily.com