# 직장인 A 씨는 휴대폰 앱만으로 종합 자산 관리 서비스를 받는다. 지금까지 자산 관리를 받으려면 재산이 수십억 원은 되고 직접 은행 프라이빗뱅킹(PB)센터를 방문해 수수료를 내고 상담을 받아야 했지만 마이데이터가 출범하면서 180도 달라졌다. 앱에서 자신의 부동산과 금융자산, 자동차 시세, 대출 규모, 신용카드 사용 내역을 종합해서 볼 수 있고 자신의 재산 목표를 설정하면 이에 도달하는 최적의 경로도 추천해준다.

성향 분석·추천…금융서비스 무궁무진 |

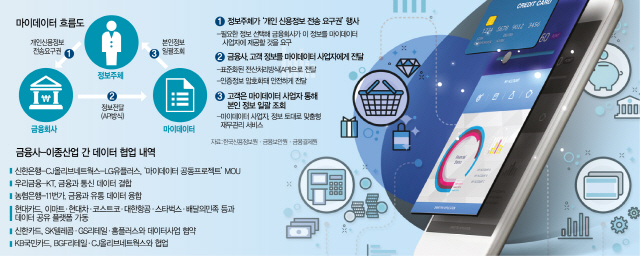

마이데이터로 인해 나타날 수 있는 새로운 금융 서비스는 무궁무진하다. 당장은 휴대폰에 난립하는 금융사 앱의 수를 줄일 수 있다. 마음에 드는 마이데이터 사업자 앱만 깔면 이를 통해 전체 은행 계좌 내역과 대출 규모, 가입한 보험 및 펀드 등 금융 상품 현황, 카드값, 자산 내역 등을 한 화면에서 파악하고 관리할 수 있기 때문이다. 각각의 앱에 따로 들어가 카드값과 유망한 펀드를 확인하는 번거로움도 줄어들게 된다. 이후 대출이자 납부일, 카드 대금 결제일 등의 알림도 받을 수 있다.

맞춤형 금융 상품 추천도 해준다. 예를 들어 고객의 소비 패턴, 계좌 잔액 등을 종합 분석해 통장의 지난 6개월간 평균 잔액을 기반으로 이의 일정 부분은 정기예금에 예치하면 더 많은 이자를 받을 수 있다고 추천해주는 식이다. 아울러 비슷한 신용도의 사람과 고객이 내는 이자를 비교한 후 고객을 대신해 금융사에 금리인하요구권을 대리 신청해 이자 부담을 줄일 수도 있다. 인터넷으로 자동차 보험에 들려면 차량정보부터 수많은 옵션까지 선택의 연속이지만 앞으로는 달라질 것으로 보인다. 차량번호만 입력하면 마이데이터 사업자가 수집된 정보와 금융상품을 결합해 최적의 상품을 추천해 줄 수 있다.

부동산·금융 연결 등 ‘차별화’ 가열 |

네이버파이낸셜은 부동산과 금융을 연결하는 서비스도 개발 중이다. 고객의 소득 등을 토대로 최적의 부동산 매물을 추천해주고 고객이 신혼부부라면 정부 지원 프로그램과 은행의 대출 상품을 비교해 최적의 금융 솔루션도 제공하는 것이 목표다. 또 해외 주식에 투자하는 사람을 위해서는 알아서 해외 주식 양도소득세 신고 기간을 고객에게 알려주고 지식인 엑스퍼트(eXpert)를 통해 전문 세무사로부터 세무 상담을 받는 방안을 추진 중이다.

통신·유통 데이터 공유 상품 개발도 |

마이데이터 사업으로 금융권의 지각변동은 불가피하다. 일단 전통 금융사는 네이버 등 거대 플랫폼에 고객을 빼앗길 것이라는 분석이 많다. 플랫폼 사업자는 갖고 있는 방대한 고객 생활 정보에 금융 정보까지 결합해 정교한 맞춤형 금융 상품 추천을 할 수 있기 때문이다. 서정호 금융연구원 연구위원은 “한 번 이탈한 고객을 다시 유치하기 어렵기 때문에 전통 금융사는 모바일 앱 메뉴 및 프로세스 단순화 등 고객 의견을 즉시 반영하는 조직 문화를 정착시켜야 할 것”이라며 “오프라인 중심으로 제공한 PB나 기업금융 서비스를 온라인에서도 제공하는 등의 차별화된 서비스 개발에도 주력해야 한다”고 강조했다.