올해 국내 증시에서 사상 최대의 기업공개(IPO) 시장이 열린다. SK바이오사이언스(302440)가 포문을 열고 SK아이이테크놀로지(SK IET)가 사상 최대의 청약 증거금을 끌어모으면서 시장을 달구고 있지만 ‘IPO 빅뱅’은 이제 시작에 불과하다. 하반기에도 기업들이 상장을 통해 조달할 공모 금액만 1조 원 이상인 대어급 IPO가 줄줄이 대기 중이다. 특히 ‘슈퍼 IPO’로 꼽히는 LG에너지솔루션의 연내 상장이 이뤄지면 이를 합쳐 올해 공모 규모만 최대 30조 원에 달할 수 있다는 전망이 나온다.

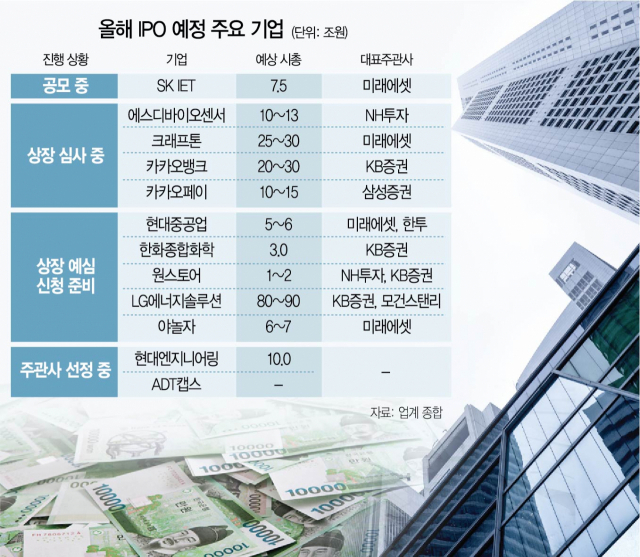

29일 금융 투자 업계에 따르면 크래프톤·카카오뱅크·카카오페이·에스디바이오센서 등 공모 금액 기준 1조 원 이상 대어급 IPO가 오는 6월부터 예정돼 있다. 이들 기업은 상장 예비 심사가 진행 중이다. 이미 공모를 마친 SK바이오사이언스, SK IET를 합쳐 약 9~10곳에 달하는 대형 IPO가 연내 이뤄질 것으로 전망된다. 이 외에 현대중공업·한화종합화학·원스토어·야놀자는 상장 주관사를 선정하고 현재 상장 예비 심사 청구를 준비하고 있다.

특히 관심을 모으는 기업은 LG화학의 배터리사업부가 물적 분할한 LG에너지솔루션이다. 기업가치가 줄잡아 80조~90조 원으로 평가되는 LG에너지솔루션은 이르면 다음 달 말 상장 예비 심사 청구가 유력한 것으로 알려지면서 공모 시장의 태풍의 눈으로 떠오르고 있다. 투자은행(IB) 업계의 한 관계자는 “LG에너지솔루션이 연내 공모를 위해 속도를 내고 있어 상장 희망 기업들이 경쟁을 피해 먼저 증시에 입성하기 위해 서두르고 있다”고 말했다.

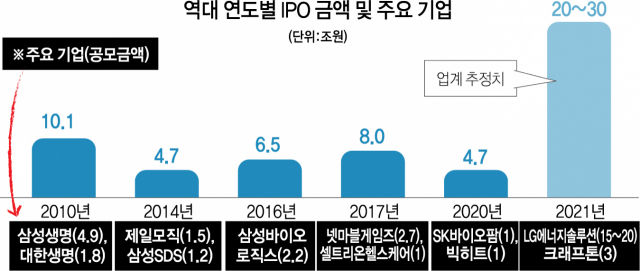

올해 IPO 규모는 역대 기록을 압도적으로 뛰어넘을 것으로 전망된다. 연간 기준 역대 최대 공모 시장은 지난 2010년으로 당시 삼성생명(4조 8,881억 원)과 대한생명(1조 7,805억 원) 등 양대 생명보험사가 상장에 나서면서 총 공모 규모 10조 908억 원을 기록했다. 또 넷마블게임즈(2조 6,617억 원), ING생명(1조 1,055억 원), 셀트리온헬스케어(1조 87억 원)이 총 7조 9,741억 원의 자금을 모았던 2017년이 역대 2위였다. 그러나 올해는 LG에너지솔루션 한 곳의 공모 금액만 해도 10조 원을 넘을 수 있어 전체 IPO 기업들의 공모 금액은 적어도 20조 원에서 최대 30조 원 안팎이 될 수 있다는 전망이 나온다. 다만 LG에너지솔루션의 기업가치나 조달 규모가 유동적이어서 예측치 범위가 클 수밖에 없다.

기업들이 IPO를 서두르는 것은 자금 조달 여건이 우호적이기 때문이다. 시중 유동성이 풍부한 가운데 개인투자자들이 적극적으로 공모 시장에 뛰어들고 있어 모험 자본을 수용할 자본시장의 크기가 커지고 있다.

김병철 유안타증권 기업금융본부장은 “이제 한국 증시도 신산업 분야의 기업들이 증시 상장을 통해 성장을 위한 자금을 조달할 수 있는 선진국형 자본 시장으로 도약했다”며 “개인투자자들 역시 저금리 시대에 자산 포트폴리오에 주식 편입을 본격화하면서 기업과 투자자가 ‘윈윈’할 수 있는 여건이 조성됐다”고 말했다.

BIG(배터리·인터넷·게임) 기업들로 증시 ‘문전성시’

지난해부터 기업공개(IPO)의 흥행 대박이 이어지면서 비상장 기업들로 증시가 문전성시를 이루고 있다. 지난해는 SK바이오팜과 하이브(구 빅히트)가 1조 원 이상 조달에 가뿐히 성공했으며 올해도 SK바이오사이언스와 SK IET가 매번 청약 기록을 새로 쓰고 있다. 공모주 청약이 국민적 관심사로 떠오르며 막대한 자금이 몰리자 그동안 증시 입성을 물밑에서 추진해왔던 기업들이 일제히 속도를 내는 중이다.

특히 투자자들이 선호하는 배터리, 인터넷 은행, 게임, 플랫폼 기업 등 신산업 분야의 대표 기업들이 올해 잇따라 상장에 나설 예정인 점이 관심을 모은다. LG에너지솔루션이 계획대로 올해 IPO를 통한 자금 조달에 나선다면 이를 합쳐 전체적으로 최소 20조 원에서 최대 30조 원에 달하는 공모가 이뤄질 것으로 전망된다. 상장 예정 기업들의 시총을 합치면 200조 원에 육박한다. 이는 코스피 시총(2,200조 원)의 10%, 시총 2위 SK하이닉스의 두 배 규모다. 다만 대어급 IPO가 한꺼번에 쏟아지면서 이를 제대로 소화하지 못할 경우 증시에 찬물을 끼얹을 수 있다는 우려도 나온다.

◇과거와 달라진 IPO 시장…BIG이 온다=과거 IPO 시장의 최고 기록은 지난 2010년에 쓰였다. 삼성생명 한 곳의 공모 금액만 해도 4조 8,881억 원으로 아직까지 깨지지 않은 기록이다. 이 외에도 과거 대어급 IPO들은 제일모직·삼성SDS 등 재벌 기업의 전통 산업군에 속하는 기업들이 지배 구조 개편 등의 이유로 기업공개에 나선 경우가 많았다.

그러나 올해 IPO 시장은 달라졌다. 배터리(SK IET, LG에너지솔루션), 인터넷 금융 기업(카카오뱅크·카카오페이), 게임(크래프톤), 플랫폼(야놀자), 의료 기기(에스디바이오센서) 등 신산업 분야의 대형 성장 기업들이 주도하고 있다. 또 비바리버블리카(토스뱅크), 네이버웹툰, 카카오엔터, 마켓컬리 등도 향후 상장을 준비하고 있다.

이들 기업의 상장 동인 역시 지배 구조 개편이나 부채 해결이 아니라 새로운 성장을 위한 투자금 마련이다. 이효섭 자본시장연구원 선임연구위원은 “과거 대형 IPO 중에는 재벌 계열사의 기업들이 승계 해결을 위한 수단으로 활용된 사례도 적잖이 있었다”며 “그러나 최근에는 모험 자본의 젖줄 역할을 하는 증시가 새로운 기업을 발굴하는 문지기 역할을 하는 긍정적인 측면이 나타나고 있다”고 말했다.

공모주 ‘소확행 투자’ 기회 이어진다

그동안 공모주 시장에서 재미를 본 개인들이 더욱 증시로 몰려드는 가운데 ‘핫한 기업’들이 이들을 맞으면서 올해도 공모주 투자 시장은 활황세를 이어갈 것으로 전망된다.

SK IET의 차기 주자로는 에스디바오센서·크래프톤·카카오뱅크가 유력하다. 에스디바이오센서는 오는 6~7월 공모에 나선다. 코로나19 자가 검진 진단 키트로 막대한 실적 급등세를 보이고 있는 가운데 이달 말부터 국내에서도 진단 키트 시판이 허용되며 관심을 받을 것으로 전망된다. 크래프톤과 카카오뱅크도 이미 상장 예심이 진행 중이다. 크래프톤은 장외에서 290만 원에 거래되는 황제주로 이 주가 기준 시총은 25조 원이다. 카카오뱅크도 장외 몸값은 30조 원에 육박한다. IB 업계의 한 관계자는 “일반적으로 시가총액의 20% 안팎을 일반 공모로 자금 조달하는 전례를 보면 카카오뱅크나 크래프톤 모두 2조~3조 원가량을 일반 공모를 통해 조달할 것으로 추정된다”고 말했다.

하반기부터는 중복 청약이 금지되면서 발품을 팔아 여러 군데 청약하는 진풍경이 사라질 것으로 전망된다. 다만 아직까지 속단할 수는 없다. 중복 청약 금지는 6월 20일 이후 증권신고서를 제출하는 기업에 적용된다. 크래프톤이나 카카오뱅크가 그 전에 신고서를 제출하면 복수 청약이 가능할 수 있다.

쏟아지는 상장 대어…소화불량 우려도 “증시 물량 부담”

풍성한 IPO 시장에 대한 우려도 있다. 무엇보다 대어급 IPO들이 쏟아지면서 자금을 블랙홀처럼 빨아들이며 물량 부담을 줄 수 있다는 점이다.

박승영 한화증권 애널리스트는 “각 섹터를 대표하는 대형 IPO가 이뤄지면 기존 상장 주식들의 수급에 부담을 줄 수 있다”며 “주가지수 상승 없는 시가총액 증가를 경험할 수 있다”고 말했다. IB 업계 관계자는 “만약 올해 30조 원까지 공모가 이뤄진다면 증시는 소화불량에 걸릴 것”이라며 “특히 공격적인 공모가 책정으로 상장 초기 주가가 신통치 않으면 공모 시장이 급속히 냉각될 수 있다”고 우려를 표했다.

또 상장 초기 ‘따상’ 등 주가 널뛰기도 IPO의 리스크 요인으로 꼽힌다. 최종경 흥국증권 애널리스트는 “시중 유동성이 풍부한데다 개인투자자들의 주식 투자 열기가 뜨거워 과거와는 비교하기 어려운 정도의 IPO 시장이 올해 펼쳐질 것”이라며 “다만 상장 초기 비상식적인 변동성과 이상 투자 열기는 개선돼야 할 사항”이라고 말했다.

/이혜진 기자 hasim@sedaily.com, 김민석 기자 seok@sedaily.com