미국 연방준비제도(Fed·연준)의 테이퍼링(자산 매입 축소)과 한국은행의 추가 금리 인상 등 긴축의 시대가 바짝 다가오면서 기업들이 현금 확보전에 나서고 있다. 이달 들어 2주간 회사채 발행을 위한 수요예측에 들어간 경우만도 SK㈜·CJ제일제당·종근당 등 21개 사, 4조 원에 육박해 지난해 9월 전체 회사채 발행액과 비슷했다. 대기업·중견기업 할 것 없이 긴축에 대비해 조금이라도 낮은 비용에 현금을 조달하려 하면서 중소기업의 자금난은 가중될 것으로 전망된다.

14일 투자은행(IB) 업계에 따르면 SK그룹 지주사인 SK와 CJ제일제당 등 21개 기업이 9월 들어 진행한 회사채 수요예측 규모는 3조 8,850억 원에 달했다. 회사채는 수요예측 이후 통상 1주일 내에 발행되고 대기업은 증액 발행하는 사례도 많다. 지난달 말 사상 첫 회사채 발행을 위한 수요예측에 나선 삼성바이오로직스는 지난 3일 당초 계획보다 2,000억 원 늘린 5,000억 원어치를 발행하며 현금을 확보했다.

최근 2주간 회사채 수요예측 규모는 지난해 9월 한 달 발행량(21곳·3조 9,000억 원)과 비슷하고 코로나19 이전인 2019년 9월(17곳·2조 2,000억 원)에 비하면 2배에 가깝다. LX하우시스와 KCC·대한항공 등도 추석 연휴 이후 수요예측에 돌입해 이달 내 회사채 발행을 목표로 하고 있어 9월 회사채 발행액은 5조 원을 넘어설 것으로 전망된다.

기업들이 치열한 현금 확보전에 들어간 것은 한은이 오는 10월 또는 11월 기준금리를 인상할 가능성이 높고 연준 또한 11월 테이퍼링 개시를 예고해 시중 금리가 계속 오를 것으로 보이기 때문이다. 특히 코로나 변이 바이러스가 재차 확산돼 실적 부담이 커진 가운데 회사채를 사들이는 기관투자가들의 4분기 북클로징(투자 마감) 시기도 빨라져 최대한 현금을 일찍 확보하려는 심리가 확산되고 있다.

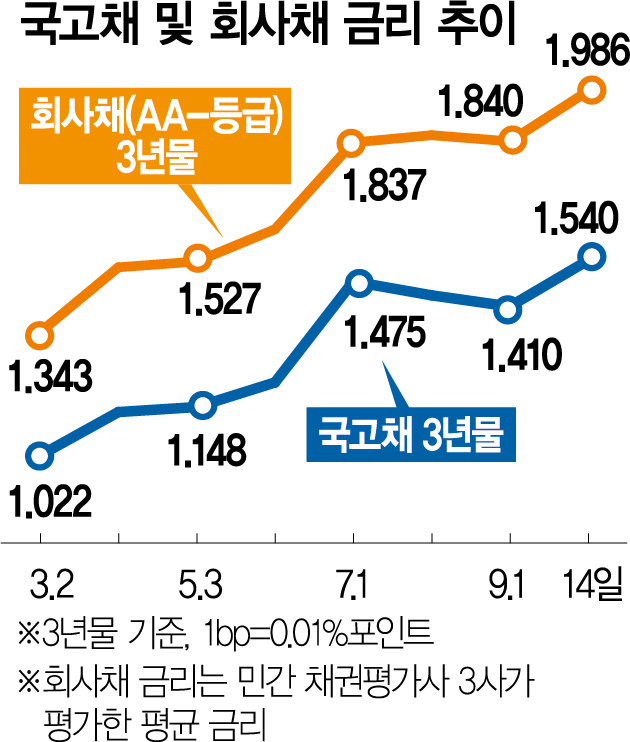

이에 따라 국고채 금리가 뛰고 회사채 스프레드(국고채와의 금리 차) 역시 확대되고 있다. 14일 3년물 국고채 금리는 2019년 이후 최고치인 1.54%를 기록했으며 AA-등급 기준 회사채 스프레드는 44.6bp(1bp=0.01%포인트)로 확대됐다. 증권사의 한 자금 조달 담당 임원은 "금리 인상 속도와 횟수에 대한 불안감이 커지자 여유 자금을 보유한 대기업들도 자금 조달 계획을 서두르고 있다"고 전했다.