동식물성 유지로 바이오디젤 원료를 만드는 대경오앤티 매각을 위한 예비입찰에 정유사를 포함해 10여 곳이 참여했다.

29일 투자은행(IB) 업계에 따르면 스틱인베스트먼트는 이날 오후 대경오앤티 경영권을 매각하기 위한 예비입찰을 진행했다. 에쓰오일과 SK에코플랜트 등 친환경 사업에 관심을 둔 기업들이 참여한 것으로 알려졌다. 몇 곳의 대형 사모펀드(PEF)들도 인수의향서를 제출한 것으로 전해진다. 앞선 지난달 말 약 20여 곳의 기업이 대경오앤티 인수를 검토하고자 투자설명서(IM)를 받은 바 있다.

이번 거래 대상은 사모펀드 스틱인베트스먼트가 펀드를 통해 보유한 지분 70%와 김창윤 전 대표 지분(19.72%)을 비롯한 발행주식 전량이다. 뱅크오브아메리카증권이 매각 실무를 맡고 있다.

대경오엔티는 1995년 창립 이후 돼지 부산물 등을 가공해 동물성·식물성 유지를 생산하고 있으며 시장 점유율 40%로 1위다. 그러나 유지 생산 과정에서 탄소가 배출되기 때문에 대경오앤티는 폐식용유 등을 수거해 바이오디젤의 원료를 만드는 사업을 기존보다 확대했다. 바이오디젤 사업 덕분에 대경오앤티는 배출되는 탄소보다 더 많은 탄소배출권을 획득했다. 여기에 정부의 탄소중립 정책이 강화되고 거래소의 탄소배출권 가격이 오른 것은 대경오앤티에 호재로 작용했다. 주요 수요처인 항공업계 역시 국내외 규제에 따라 항공유에 기존 석유가 아닌 탄소중립 항공유를 쓰도록 유도하고 있다. SK에너지 등이 투자설명서를 검토한 것도 이 같은 환경 속에서 안정적인 공급처를 확보하기 위해서다.

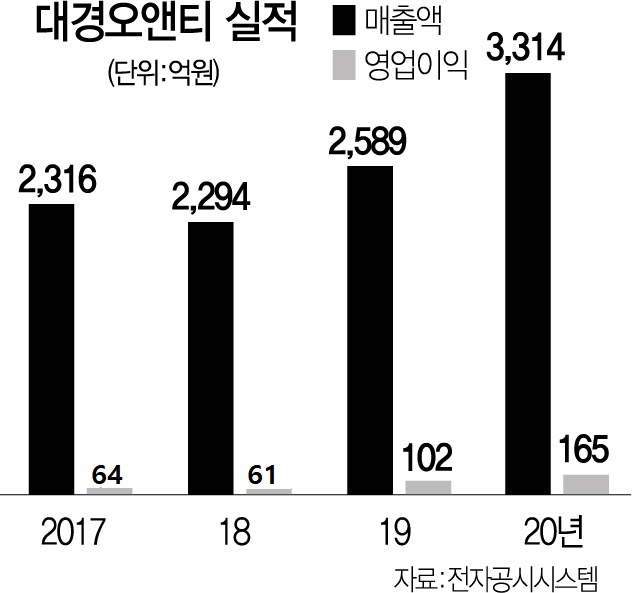

올해 예상되는 감가상각전 영업이익은 450억 원 규모다. 해외 동종 업계의 경우 감가상각전 영업이익의 13배까지 매각가를 책정하기도 하지만 국내는 10배 안팎인 4,500억 원에서 매각가가 형성될 것으로 보인다.

대경오엔티에 관심을 둔 곳은 국내 정유사와 석유화학사들이다. 이들 산업은 제조 과정에서 탄소배출이 많아 정부의 탄소배출권 할당제의 적용 대상이 된다. 탄소배출권을 확보한 기업에 관심이 커지는 이유다. PEF역시 사업의 규모를 키우고 재무를 정비해 이들 기업에 되팔기 위해 이번 인수에 관심을 보이고 있다.