오미크론 변이 바이러스 확산으로 5차 코로나19 대유행 가능성이 커지자 증시가 둔화 조짐을 보이고 있다. 투자자들이 ‘대피처’를 찾느라 분주한 가운데 전문가들은 이전 대유행 때의 경험을 되짚어 ‘성장주’에 주목해야 한다고 조언한다. 증시 큰손인 외국인과 기관이 2차전지·바이오·정보기술(IT) 등 경기 영향이 비교적 적고 차별화된 경쟁력을 갖춘 성장주를 골랐다는 분석에서다.

29일 국내 증시에서는 외국인과 기관이 순매수에 나서는 등 폭락에 대한 공포 심리를 투자 기회로 엿보는 모습이 나타났다. 코스피가 전 거래일 대비 1% 가까이 내린 가운데 개인은 오미크론에 대한 공포 심리로 7,000억 원을 순매도했지만 기관과 외국인이 각각 446억 원, 7,144억 원을 사들였다. 기관이 7,000억 원 이상 사들인 것은 지난 2일 이후 거의 한 달여 만이다.

외국인와 기관은 시장이 불안할 때 우리나라와 같은 신흥국부터 자금을 뺀다. 그러나 이날 외국인들은 오미크론의 충격에도 경기와 무관하게 자체 산업이 성장하는 업종을 골라담으며 힘을 보태 눈길을 끌었다. 메타버스 테마에 올라타며 성장주로 분류되는 하이브(352820)부터 은행업 전반의 가치를 끌어올릴 것으로 기대받는 카카오뱅크, 파운드리 업체로 독보적인 연략을 보유한 DB하이텍(000990) 등이 매수 상위권에 올랐다. 기관은 삼성전자(005930)와 SK하이닉스 등 대형주를 사들였다. 단기적으로 모멘텀이 좋은 반도체 업종을 사들인 것으로 풀이된다. 염승환 이베스트투자증권 이사는 “반도체 이익 추정치 하향 속도가 완만해지고 반등을 앞둔 상황에서 한국 증시를 비관적으로 볼 필요는 없다”고 말했다.

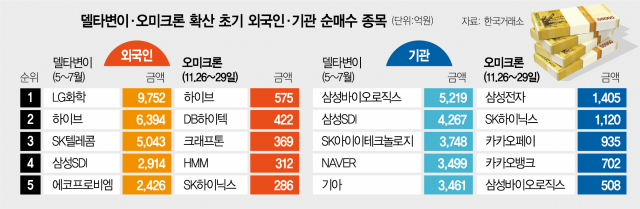

외국인들은 이전 델타 변이가 퍼졌을 때도 성장주에 집중하는 모습을 보였다. 확산 초기인 올 5~7월 2차전지 관련주인 LG화학(051910)·삼성SDI(006400)·에코프로비엠(247540) 등을 장바구니에 담았다. 2차전지 종목들은 선진국들의 친환경 정책 전환으로 모멘텀(상승 동력)을 받으면서 올 한 해 내내 증시 버팀목 역할을 했다. 같은 기간 기관의 투자 양상도 크게 다르지 않았다. 삼성바이오로직스(207940)·SK바이오팜(326030) 등 바이오주와 삼성SDI·SK아이이테크놀로지(361610) 등 2차전지주를 집중 매수했다.

이 같은 투자 경험칙은 미국 증시에도 적용 가능하다. 안소은 KB증권 연구원은 “델타가 우려 변이로 지정된 5월 중순부터 미국 내 코로나19 신규 확진자수가 정점을 지났던 9월 중순까지 가치주 대비 성장주의 상대 성과가 강했다”며 “업종별로는 성장주 비중이 높은 IT, 커뮤니케이션 서비스의 스탠더드앤드푸어스(S&P)500 대비 초과 수익률이 높았다”고 분석했다.

전문가들은 오히려 오미크론이라는 변수가 성장주의 취약점인 금리 상승 우려를 완화하는 데 한몫했다고 보고 있다. 한지영 키움증권 연구원은 “미국을 중심으로 한 시중 금리 상승 기조는 유효하지만 오미크론이라는 변수가 단기적으로는 금리 상단을 제약할 수 있는 만큼 금리 상승에 민감한 성장주들이 가치주에 비해 매력적일 것”이라면서 “연말까지 코스피 레인지는 2,900~3,200으로 제시하며 미국 소비 시즌 결과 및 금리 상단 제한을 반영해 수출 대형 성장주 중심의 매수 접근을 추천한다”고 말했다.

변이 대응에 대한 백신 제조사들의 움직임과 학습 효과, 전면 봉쇄에 대한 주요국들의 신중한 태도 등을 고려할 때 코로나19 팬데믹 초기와 같은 급격한 시장 위축 가능성이 낮다는 주장도 제기된다. 한 연구원은 “오미크론에 대한 정보의 구체화가 필요한 시점으로 시장 변동성 확대 가능성이 높지만 악재로서 시장에 미치는 영향력도 점차 완화될 것으로 예상한다”며 “오히려 이번 주 중 연준의 테이퍼링(자산 매입 축소) 정책이 시장에 더 큰 영향을 줄 수 있다”고 짚었다.