주린이(주식과 어린이의 합성어)의 최애 유튜브 채널로 꼽히는 '삼프로TV'가 기업공개(IPO) 주관사 선정에 나섰다. 여의도 증권가에서 상장설이 꾸준히 제기되긴 했지만 구체적인 행동에 나선 건 이번이 처음이다. 유튜브 방송을 발판으로 성장한 기업이 IPO에 나서는 첫 사례여서 방송업계는 물론 자본시장 관계자들의 관심이 집중되고 있다.

15일 투자은행(IB) 업계에 따르면 ‘삼프로TV’를 운영하는 이브로드캐스팅은 증권사 5곳에 IPO 주관사 선정을 위한 RFP(입찰제안요청서)를 발송한 데 이어 지난달 말 경쟁 프리젠테이션(PT)을 실시했다. 주관 실적 최상위권에 포진한 대형 증권사들 위주로 PT에 참여한 것으로 알려졌다.

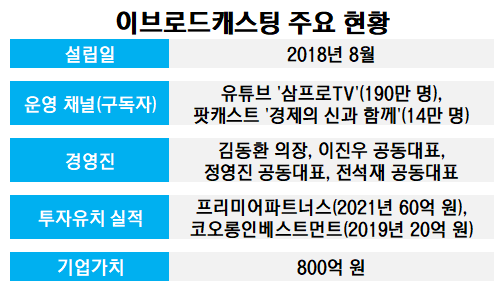

이브로드캐스팅은 증권사 임원을 지낸 김동환 의장, 언론인 출신 이진우 대표, 방송인 정영진 대표가 의기투합해 2018년 8월 설립한 법인이다. 경제 관련 영상 및 음원을 제작해 유튜브 채널 '삼프로TV'와 팟캐스트 '신과 함께'에 방송하고 있다. 세 임원이 자본금 2억 5000만원으로 창업해 주요 주주로 있고 현재 유튜브 구독자 수는 약 190만 명, 팟캐스트 구독자 수는 약 14만 명이다.

삼프로TV는 출범 초기만 해도 콘텐츠 경쟁력을 갖춘 경제 채널 정도로 평가 받았으나 2020년 코로나19(코로나바이러스감염증) 사태 이후 전국적인 인기를 얻었다. 개인 투자자의 적극적인 주식 시장 참여 현상을 일컫는 '동학개미 운동'과 폭발적인 유튜브 콘텐츠 수요 증가가 맞물리면서 수혜를 입었다. 주로 기관투자가 대상이던 주식 종목, 시황 분석 콘텐츠를 대중 친화적으로 풀어내면서 개미 투자자들의 증시 길잡이 역할을 했다는 평가를 받는다.

상장 논의가 본격화된 건 최근 프리미어파트너스로부터 투자를 유치하면서다. 프리미어파트너스는 지난해 삼프로TV에 60억 원을 투자하며 기업가치를 800억 원으로 평가했다. 2019년 코오롱인베스트먼트가 200억 원 수준의 밸류에이션으로 20억 원을 투자했을 때보다 몸값이 크게 뛰었다. 프리미어파트너스 측이 투자 조건에 IPO 시기를 특정하진 않은 것으로 알려졌으나 재무적투자자(FI)의 자금 회수 방식으로 IPO 추진 가능성은 꾸준히 제기됐다.

IPO 주관사 후보들은 이브로드캐스팅의 사업 확장 계획을 중심으로 PT를 진행했다는 후문이다. 유튜브 구독자, 시청 시간을 기반으로 산정되는 수익과 광고가 주 수입원이지만 아직은 확장성이 부족하다는 평가가 만만치 않다. 온라인 콘텐츠 창작자 관리에 초점을 맞추는 다중채널네트워크(MCN) 사업자로 분류하기도 어려운 측면이 있다. 특히 유튜브 채널을 핵심 자산으로 하는 기업이 상장한 전례가 없는 만큼 새로운 성장 스토리를 만드는 것이 증권사 IPO 전문가들에게도 쉽지 않은 과제로 받아들여지고 있다.

업계에서는 삼프로TV가 콘텐츠 고도화와 채널 확장으로 증시 입성에 징검다리를 놓을 것으로 관측하고 있다. 현재 주식과 시황 관련 콘텐츠가 주를 이루고 있지만 경제 교양, 기업 분석에 특화된 콘텐츠도 늘려가는 추세다. 이를 위해 '일프로TV'와 '언더스탠딩 : 뉴스는 이해다' 채널을 별도로 설립하기도 했다. 구독자 199만 명을 보유한 유튜버 ‘슈카월드(본명 전석재)’를 지난해 7월 이브로드캐스팅 공동대표로 합류시킨 것도 새로운 채널과 프로그램 기획을 위한 포석으로 해석된다.

삼프로TV의 IPO 기업가치 목표액으로는 2000억 원 안팎이 논의되고 있다. 자산 관리에 관심을 갖는 인구 증가를 발판으로 유튜브 채널을 성장시키고 출판 사업과 온·오프라인 강좌를 통해 수익을 극대화한다는 전략이다. 여기에 기존에 없던 성장 모델을 추가해야 원활한 IPO가 가능할 전망이다.

IB업계의 한 관계자는 "주식에 국한되지 않고 다양한 자산과 포트폴리오에 대한 콘텐츠를 공급할 수 있기 때문에 삼프로TV의 성장 여력은 남아 있다" 면서 "이번에 주관사를 선정하고 사업 확장 방향을 정하면 내년은 돼야 상장 일정과 기업가치 윤곽이 나타날 것"이라고 전망했다.