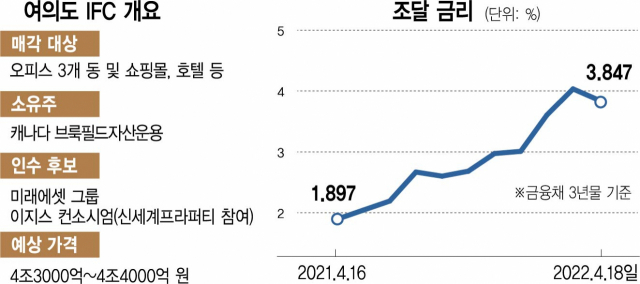

4조 4000억 원에 달할 것으로 예상되던 서울 여의도 IFC 매각을 위한 투자자 모집이 난항을 겪고 있다. 몸값은 천정부지로 올랐는데 시장금리가 급등하면서 수익률이 크게 낮아졌기 때문이다. 특히 현재 IFC 오피스 공실률이 제로(0)에 가까운 만큼 추후 임차인이 이탈하거나 대출금리가 오르면 역마진이 날 수 있다. 결국 승자의 저주를 피하기 위해 최종 입찰가가 떨어질 수 있다는 전망이 나온다.

19일 투자은행(IB) 업계에 따르면 15일 여의도 IFC 최종 입찰에 참여한 신세계(004170)·이지스자산운용 컨소시엄과 미래에셋그룹은 1조 원 안팎의 지분 투자자들을 다 확보하지 못한 것으로 알려졌다.

투자자 모으기가 쉽지 않은 상황이지만 미래에셋증권이 8000억 원을 출자하기로 확약했다. 2020년 중국 안방보험으로부터 미국 내 15개 고급 호텔을 인수하기로 했다가 환불받은 자금이다. 운용 자산이 연 1조 원에 달하는 미래에셋생명도 일부 자금을 댄다. 이지스 컨소시엄은 전략적투자자(SI)인 신세계가 보통주로 800억 원 안팎을 투자할 것으로 알려졌다.

현재까지 IFC 가격은 원래 예상했던 3조 원 중후반대에서 최대 4조 4000억 원까지 높아졌다. 현재 IFC의 자본환원율은 3.7% 안팎인 것으로 추정된다. 자본환원율은 미래 추정 이익을 현재 가치로 전환한 할인율로, 이 수치가 높을수록 수익성이 높아진다는 뜻이다. 두 후보는 대출을 줄이고 지분 투자 비중을 늘려 투자자를 모집하려고 애썼지만 모집 규모가 워낙 컸던 탓에 쉽지 않은 것으로 전해졌다. 보통은 대출을 최대로 늘려 투자금을 낮추려고 하지만 대출금리가 올라 반대로 수익률이 낮아지자 투자금을 늘리려 했던 것이다. 상황이 어려워지자 이지스 컨소시엄에 참여를 고민하던 미국계 사모펀드 콜버그크래비스로버츠(KKR)도 최종 입찰을 포기했다.

주요 투자자로 기대되던 국민연금도 주저하고 있다. 이번 거래가 성사되면 외국계 투자가인 브룩필드자산운용이 약 2조 원의 차익을 거두는 만큼 국부로 외국계만 배불린다는 논란이 부담스러운 눈치다. 특히 현재 국민연금의 부동산투자실 실무자와 이사장 자리가 공석인 만큼 투자 결정을 내리기 어려운 형편이다. IB 업계의 한 관계자는 “국민연금이 그간 이지스자산운용의 블라인드 펀드에 대규모 출자해온 만큼 이번에도 함께 참여할 것이라는 예상이 있었지만 시장의 이목이 쏠린 거래여서 부담이 큰 것으로 보인다”고 말했다.

시장에서는 가격보다 거래 종결 가능성이 더 중요한 시점이라고 보고 있다. 부동산 자산운용사의 한 관계자는 “그간 적극적으로 대체투자를 집행해오던 공제회들이 자금 부족으로 IFC 투자 규모를 크게 늘리지 못하고 있다”며 “대규모 자금을 집행할 투자자도 없고 금리 변동성도 극심한 만큼 가격이 떨어질 가능성이 있다”고 전했다.