내년 새로운 회계기준 도입을 앞두고 보험사들이 발행한 채권 규모가 상반기에만 3조 원에 달하는 것으로 나타났다. 금리 급등 대응과 지급여력(RBC)비율 기준을 맞추려 자본 확충을 해야 하는 입장에서 어쩔 수 없이 채권 발행에 나서기는 했지만 보험사들은 이자가 부담스럽다.

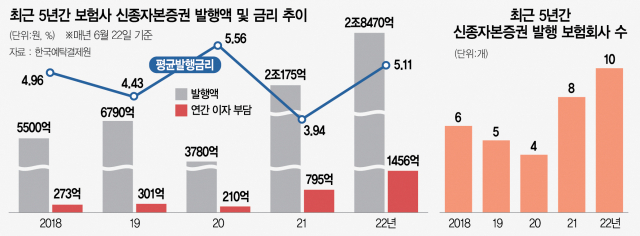

23일 한국예탁결제원에 따르면 올해 들어 22일까지 발행한 신종자본증권·후순위채는 2조 8470억 원에 달하는 것으로 집계됐다. 이는 최근 5년간 가장 많으며 채권 발행이 급격하게 증가한 지난해 전체 발행액(2조 8685억 원)과 엇비슷한 규모다. 사실 보험사는 보험 계약자의 보험료가 매달 들어오는 만큼 굳이 채권을 발행해 자본을 늘릴 필요가 없었다. 수신 기능이 없는 카드사들이 대부분 자본 조달을 채권에 의존하는 것과는 반대다. 이 때문에 2018~2020년 상반기 보험사들은 평균 5000억 원 정도의 채권만을 발행했다.

하지만 올 들어 보험사들이 채권 발행을 급격하게 늘리고 있는 것은 내년 도입되는 새로운 국제회계기준(IFRS 17)과 지급여력제도(K-ICS) 때문이다. 새로운 회계 기준에 따르면 보험 부채를 현재 가치로 평가하는데 이 경우 보험사의 부채가 증가할 가능성이 크다. 부채가 늘어나게 되면 보험사들의 자본 건전성을 평가하는 기준인 위험기준자기자본(RBC) 비율이 악화되는데 이를 막기 위해 자본 확충이 필요하다는 이유다.

특히 올 들어 금리가 급등하자 보험사가 보유한 채권평가가격이 하락하면서 이 RBC비율은 더 떨어지게 된 것이 자본 확충에 결정적으로 작용했다. 금융감독원에 따르면 3월 말 기준 RBC비율을 공시한 15개 생명보험사의 평균 RBC비율은 179.7%로 지난해 말(222.3%)보다 42.6%포인트 하락했다. 금융 당국은 보험사의 RBC비율을 150%로 지도하고 있는데 일부 보험사의 경우 RBC비율이 이미 기준 아래로 떨어져 있거나 기준에 가깝게 다가선 상황이다. 한 보험사 관계자는 “채권금리 상승으로 인한 평가가격이 떨어져 RBC가 악화된 것일 뿐 실제 보험사들의 상황이 나빠진 것은 아니다”라며 “하지만 RBC비율 하락을 막기 위해서는 자본을 어쩔 수 없이 늘려야 했다”고 설명했다.

문제는 이렇게 자본 확충을 위해 발행한 채권의 이자다. 금리가 오르면서 보험사가 지불해야 할 연간 이자도 예전보다 월등히 많아졌다. 실제로 올해 발행한 보험사 채권의 평균금리는 연 5.11%로 발행금액을 고려하면 연간 보험사들이 지불해야 하는 이자는 1456억 원에 달한다. 지난해 상반기에도 2조 원 넘게 채권을 발행했지만 평균금리가 연 3.94%에 불과해 보험사가 부담해야 할 이자는 795억 원이었다. 올해 상반기의 절반 수준인 셈이다.

게다가 앞으로 금리가 더 오를 것으로 예상되는 만큼 시장에서 보험사 채권에 대한 인기가 낮아지고 있는 것도 부담이다. 보험사로서는 더 높은 금리를 제시할 수밖에 없는데 결국 보험사의 수익 악화로 이어지기 때문이다. 실제로 코리안리는 지난달 30일 신종자본증권을 발행하면서 수요예측에 나섰지만 미달됐고 흥국화재도 지난달 신종자본증권을 발행했는데 희망 금리 밴드의 최상단에서 금리가 결정되기도 했다. 업계의 한 관계자는 “보험사의 건전성을 개선하기 위한 취지로 진행되는 자본 확충이 오히려 보험사의 수익성을 악화시키는 부담으로 작용하고 있다”고 지적했다.

다만 자본 규모가 늘어난 만큼 보험사의 자본 운용 능력에 따라 이자 부담이 줄어들 수 있다는 의견도 있다. 보험업계 한 관계자는 “후순위채 발행분을 활용해 자산운용을 해 투자수익을 올리기 때문에 실제 발생하는 부담이 줄어들 수 있다”고 전했다.