올해 국내 증시에 입성한 바이오 기업이 예년의 절반에도 못 미치는 상황에서 상장에 성공한 회사에 시장의 관심이 상대적으로 높아지고 있다. 상장 몸값도 낮춘 데다 기업공개(IPO) 빙하기를 뚫고 상장에 성공한 만큼 눈여겨볼 만한 기업이라는 평가가 나온다.

31일 한국거래소에 따르면 루닛(328130)은 전 거래일 대비 1050원 (2.86%) 오른 3만 7800원에 장을 마쳤다. 공모가(3만 원)와 시초가(3만 800원) 대비 각각 26.00%, 22.73% 상승했다. 루닛은 7월 21일 상장한 인공지능(AI) 기반 의료 영상 진단·치료 플랫폼 개발 기업이다.

7월 28일 코스닥에 입성한 에이프릴바이오(397030)는 전날보다 1100원 (5.64%) 오른 2만 600원에 거래를 마감했다. 이는 공모가(1만 6000원)보다 28.75% 상승한 수치다. 에이프릴바이오는 항체의약품 및 재조합 단백질 의약품 등의 후보물질 기술이전 전문 기업이다. 6월 25일 상장한 보로노이(310210)는 공모가 대비 0.13% 올랐다.

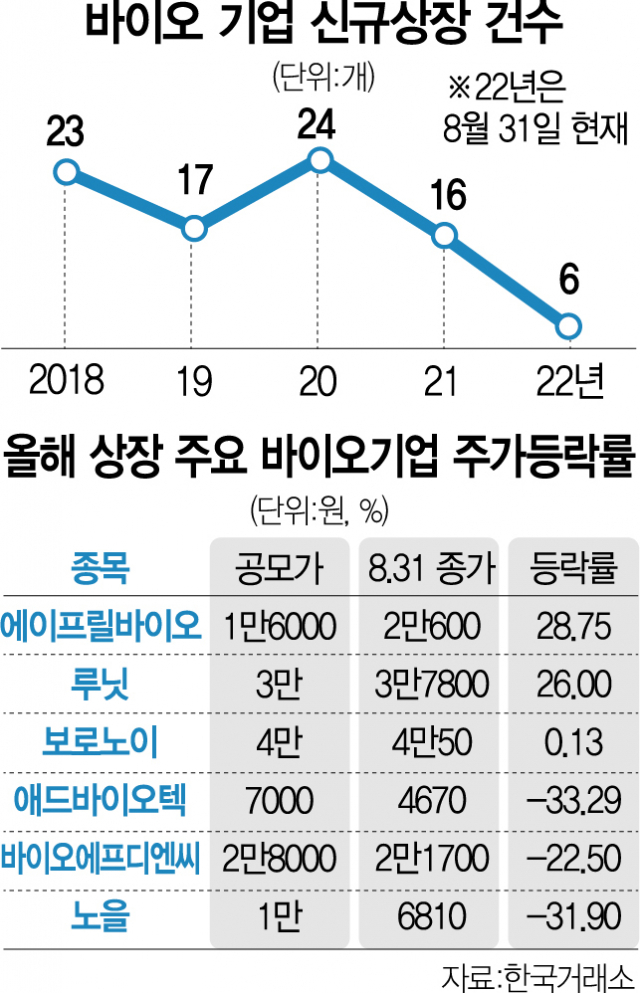

금융투자 업계에서는 루닛과 에이프릴바이오, 보로노이가 IPO 빙하기를 뚫고 증시에 입성한 만큼 시장에서 가려진 ‘옥(玉)'이라는 평가가 나온다. 올해 8월까지 에드바이오텍과 바이오에프디엔씨·노을·보로노이·루닛·에이프릴바이오 등 6개 바이오 기업만 코스닥 상장에 성공했다. 반면 한국의약연구소와 디앤디파마텍 등 7개 바이오 기업이 한국거래소 심사 과정에서 상장 계획을 자진 철회하거나 미승인 통보를 받았다. 올해 상장 바이오 기업 수는 2020년(24개), 2021년(16개)에 비해 큰 폭으로 감소했다. 이처럼 공모 시장이 얼어붙는 상황에서 문턱을 넘은 것 자체가 역량을 입증했다는 분석이다. 박재경 하나증권 연구원은 “상장하는 업체들은 진화하고 있다”며 “기술특례 상장 관문이 높아지는 상황에서 치열한 경쟁을 뚫고 올라왔다”고 말했다. 박 연구원은 “이전보다 활발해진 벤처캐피털(VC) 펀딩을 기반으로 인적·물적 투자가 상장 전에 선행됐다”고 전했다.

IPO 과정에서 공모가가 낮아졌고 오버행(잠재적 매도 물량) 우려로 몸값이 떨어져 오히려 매수 기회라는 분석이다. 루닛은 지난해 말 장외 시장에서 시가총액이 1조 원을 넘어서는 등 바이오 공모주 중 중형급으로 꼽혔던 종목이다. 특히 국내 헬스케어 기업 중 최초로 기술 평가기관 두 곳에서 AA(더블A) 등급을 받을 정도로 높은 기술력을 인정받기도 했다. 하지만 기관투자가 상대 수요 예측 당시 루닛(7.1 대 1)은 흥행에 실패했다. 결국 루닛은 공모가를 희망 범위 하단보다 각각 32% 낮은 3만 원으로 결정했다. 에이프릴바이오도 수요 예측 시 경쟁률이 14.4 대 1로 저조해 공모가를 희망 범위(2만~2만 3000원) 하단보다도 20% 낮은 1만 6000원으로 결정했다. 보로노이는 희망 범위 하단인 4만 원으로 결정했다. 이들 기업의 공모가가 계획보다 낮아져 투자 매력이 있다는 설명이다. 또 보호예수 물량이 대거 시장이 풀리면 수급 악화 요인으로 작용할 것이라는 우려로 주가가 저평가 받고 있다는 분석이 나온다. 박 연구원은 “IPO 시장의 냉각은 상장 시장에는 좋은 기업을 낮아진 밸류에이션에 살 수 있는 기회”라며 “현재는 하방(다운사이드) 위험보다 상방(업사이드) 잠재력이 큰 상황이며 좋은 신약 개발 기업에 투자하기 좋은 시기”라고 말했다.

업계에서는 이들 기업의 성장 가능성에 주목해야 한다고 설명한다. 루닛은 파트너십 기반의 글로벌 진출을 통한 성장이 기대된다는 평가를 받는다. 암 진단을 위한 AI 영상 분석 솔루션인 ‘루닛 인사이트’와 암 치료를 위한 AI 바이오마커 플랫폼 ‘루닛 스코프’가 대표 제품이다. 허혜민 키움증권 연구원은 “추가 의료기기 기업과의 파트너십을 통한 인사이트 매출 확대와 글로벌 빅파마와의 동반진단(CDx) 계약 등을 통한 수익이 기대된다”고 말했다.

에이프릴바이오는 지난해 덴마크계 제약사인 룬드벡과 약 5400억 원 규모의 기술 수출 계약을 체결한 것이 상승 모멘텀이 될 수 있다는 분석이다. 기술이전한 ABP-A1은 내년 초 미국 임상 1상을 완료할 것이라는 전망이 나온다. 지속형 기술인 사파(SAFA) 기술이 인체 내에서도 약물 지속형 플랫폼으로 작용할 수 있는지 확인되면 기술 수출 가능성도 높아진다. 하현수 유안타증권 연구원은 “글로벌 빅파마와 바이오테크들의 자체 약물 라이브러리에 사파 기술을 적용한 장기 지속형 약물 공동 개발 가능성이 클 것으로 기대한다”고 말했다. 보로노이는 AACR(EORTC-NCI-AACR) 전 임상 결과 발표를 시작으로 내년부터 본격적인 임상 결과를 확인할 수 있을 것으로 기대된다.

반면 올해 거래소의 상장 예비 심사에서 고배를 마신 바이오 벤처 기업이 7곳에 달해 VC들의 자금 회수에도 비상이 걸렸다. 벤처 투자시장 내 ‘돈맥 경화’ 현상은 심화할 것으로 예상된다. 서울경제가 스타트업 정보 제공 업체 ‘더브이씨(The VC)’와 업계 자료를 취합한 결과 이들 기업이 유치한 누적 투자금은 3671억 원에 달했다. 구주 거래를 고려하더라도 이들 회사들에만 3000억 원가량의 투자금이 묶여 있는 셈이다. 시중금리가 급등하면서 예년만큼 높은 기업가치를 인정받기 쉽지 않다는 것도 바이오·헬스케어 부문 투자 자금 회수 가능성을 낮추는 요인이다. 알츠하이머·파킨슨병 치료제 개발 업체인 디앤디파마텍의 투자 유치액이 가장 컸다. 디앤디파마텍이 그간 유치한 누적 투자금은 2200억 원 규모로 페이팔 창업자인 피터 틸 팔란티어 회장이 창업한 옥타브라이프사이언스를 비롯해 스마일게이트인베스트먼트·인터베스트·한국투자증권 등이 투자하고 있다. 디앤디파마텍은 지난해 초에도 거래소 예심을 통과하지 못한 바 있어 IPO를 통한 투자자들의 자금 회수는 더욱 어렵게 됐다.