지난 두 달간 이어진 베어마켓랠리(약세장 속 일시적 반등)가 잭슨홀미팅 이후 된서리를 맞은 가운데 증권가에서는 이달에는 코스피지수 2300선 지지력 테스트가 이뤄질 것이라는 관측이 나온다. 13일(현지 시간) 발표되는 미국의 8월 소비자물가지수(CPI)와 21일(현지 시간) 연방공개시장위원회(FOMC) 회의가 고비가 될 것으로 전망된다. 증권가에서는 변동성 확대에 주의하는 한편 환율 효과가 기대되는 자동차주, 방어력과 성장성을 모두 갖춘 방산, 낙폭이 큰 정보기술(IT) 대형주 등으로 종목을 압축해 투자할 것을 조언했다.

1일 한국거래소에 따르면 9월의 첫날 코스피지수는 전일 대비 56.44(2.28%) 하락한 2415.61에 거래를 마쳤다. 코스닥지수 또한 전 거래일 대비 18.72(2.23%) 떨어진 788.32에 마감하며 800선이 무너졌다.

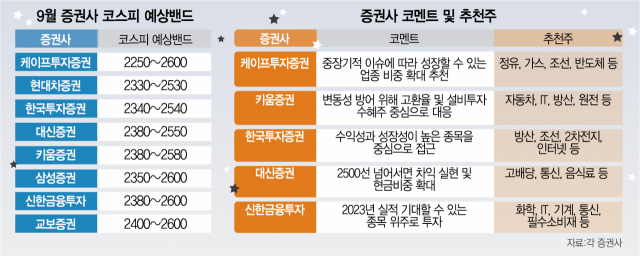

국내 증시 하락세는 9월에도 지속될 것으로 전망된다. 증권가에서는 이달 코스피지수가 2300선 초중반까지 떨어질 가능성이 높다고 보고 있다. 한국투자증권은 당분간 지수가 주가순자산비율(PBR) 1배를 웃도는 것조차 어려울 수 있다고 설명하며 9월 코스피 예상 밴드를 2340~2540선 으로 제시했다. 이외에도 삼성증권(2350~2600), 신한금융투자(2380~2600) 등이 코스피지수가 2300선 중후반을 저점으로, 고점은 2600을 넘지 못하고 박스권에 머물 것으로 내다봤다.

케이프투자증권은 이달 코스피가 2250선까지 떨어질 수 있다고 분석했다. 나정환 케이프투자증권 연구원은 “제롬 파월 연방준비제도(Fed·연준) 의장의 잭슨홀 연설 이후 연준 피봇(pivot·방향 전환)에 대한 기대감이 낮아지며 하락세가 이어지고 있다”며 “인플레이션 완화 속도가 예상보다 느린 것도 부정적”이라고 했다. 나 연구원은 “3분기 실적 쇼크 등을 고려해 증시 하방 가능성을 열어둬야 한다”면서도 “코스피 2300선 이하에서는 매수 시점으로 시장을 바라볼 필요가 있다”고 말했다.

상승장이 이어졌던 7~8월과 달리 실적 시즌이 부재한 9월의 경우 미국의 8월 CPI 발표와 9월 FOMC 회의 등 매크로 이슈가 있는 날이 고비가 될 수 있다는 전망도 나온다. 이경민 대신증권 투자전략팀장은 “13일(현지 시간) 8월 CPI와 21일(현지 시간) 9월 FOMC 발표 이후 3분기 프리 어닝 시즌(실적을 발표하는 어닝 시즌 직전의 기간)이 변곡점이 될 것”이라며 “코스피 등 글로벌 증시에 하방 압력이 확대될 것으로 예상한다”고 설명했다.

이에 따라 증권가에서는 변동성 방어와 성장성을 두루 갖춘 종목을 중심으로 포트폴리오를 구성할 필요가 있다고 조언한다. 한지영 키움증권 연구원은 “고환율 및 공급난 해소 효과에 따른 수혜가 기대되는 자동차와 IT, 설비투자가 긍정적인 방산, 원전 등에 주목해야 한다”며 “변동성 방어를 중심으로 대응하는 전략이 적절하다”고 했다. 이 팀장의 경우 “고배당·통신·음식료 등의 비중 확대를 통해 방어력 강화에 집중하는 전략이 필요하다”며 “실적 대비 단기 낙폭이 돋보이는 IT 가전, 반도체, 증권 등도 단기 트레이딩 전략이 유효하다”고 분석했다. 이외에도 유가와 장단기 금리 차를 고려해 투자하는 것도 한 방법이다. 김대준 한국금융투자 연구원에 따르면 유가 상승과 장단기 금리 차 축소가 나타난다면 시장 방어력이 강하고 수익성과 성장성이 높은 종목에 투자하는 것이 좋다. 반대로 유가 하락과 장단기 금리 차 확대가 보인다면 낙폭이 컸던 고평가 종목과 민감주 비중을 늘려야 한다는 것이 김 연구원의 설명이다.

한편 코스피 추세 반등을 위해서는 우선 이익 전망치가 상승 반전돼야 한다는 분석이 나온다. 나 연구원은 “향후 이익 전망치가 바닥에 도달하고 반등할 것이라는 기대감이 커질 때 투자심리가 개선될 것”이라고 분석했다. 금리 인상 속도 조절이 가시화되는 것 또한 한 조건이다. 증시가 추세적 상승을 이어가기 위해서는 연준의 통화정책이 확장적으로 전환돼야 한다는 설명이다. 다만 나 연구원은 “10년물 기대 인플레이션이 여전히 2%를 웃돌고 있는 현시점에서는 이를 기대하기 어렵다”고 덧붙였다.

반면 어려운 상황 속에서도 외국인 매수세가 이어지고 있는 것은 긍정적이다. 8월 들어 외국인투자가는 유가증권시장에서 올해 최대 규모인 3조 8053억 원을 매수한 바 있다. 한지영 키움증권 연구원은 “역대급으로 낮은 외국인 지분율과 한국 밸류에이션의 유효함을 고려하면 외국인들의 순매수 기조는 9월에도 이어질 것”이라며 “원화 환산 코스피와 달러 환산 코스피 격차가 벌어지며 달러 투자가들에게 코스피 진입 매력이 높아진 것도 긍정적”이라고 덧붙였다.