글로벌 전기차 수요가 급증하는 가운데 미국 인플레이션감축법(IRA)까지 통과되며 폐배터리 시장의 폭발적인 성장세가 예상된다. 완성차 업체뿐만 아니라 배터리·광산·건설 업체까지 가리지 않고 배터리 재활용 시장에 뛰어드는 모습이다. 하지만 당장 공급될 수 있는 폐배터리양이 제한돼 관련 산업에 리스크로 작용할 수 있다는 분석도 나온다.

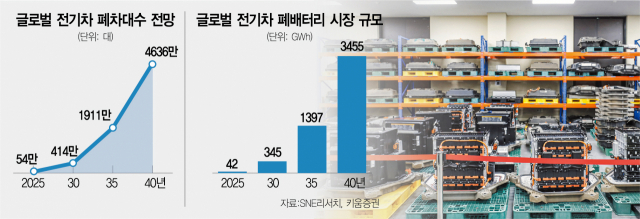

8일 시장조사 기관 SNE리서치에 따르면 전기차 폐배터리는 올해 16만 대로 시작해 2025년 54만 대, 2030년 414만 대, 2040년 4636만 대로 급증할 것으로 전망된다. 용량 기준으로 폐배터리 시장은 2025년 42GWh에서 2030년 345GWh, 2040년 3455GWh 규모로 성장할 것으로 예측된다. 연평균 성장률은 34%에 달한다.

폐배터리 순환 사업은 글로벌 공급망 위기와 원재료 값 폭등에 따른 문제를 해결할 친환경적 대안으로 부상하고 있다. 전기차 시장이 급속도로 성장하는 반면 배터리 소재에 들어가는 핵심 광물은 채굴할 수 있는 양이 한정돼 있다. 이때 폐배터리를 파쇄 및 분쇄해 니켈·코발트·리튬 등 주요 금속을 추출해내면 원자재 부족에 따른 문제를 일부 해결할 수 있다.

여기에 최근 미국에서 통과한 IRA가 폐배터리 산업을 활성화하는 촉매 역할을 할 것이라는 관측이 지배적이다. IRA에 따르면 배터리의 핵심 광물은 북미 지역이나 미국과 자유무역협정(FTA)을 체결한 국가에서 채굴·가공해야 보조금을 받을 수 있다. 광물 시장을 장악한 중국을 배제하기 위한 조치로써 글로벌 배터리 업체들은 핵심 소재의 중국 의존도를 낮추기 위해 폐배터리 재활용 시장에 더 눈을 돌릴 수밖에 없는 구조다. 키움증권 리서치센터는 보고서를 통해 “배터리 핵심 소재인 수산화리튬·코발트, 천연 흑연의 중국산 수입 비율은 각각 84%, 91%, 90%에 달할 정도로 중국 의존도가 높아 공급망 전환을 서둘러야 한다”며 “한국 배터리 3사와 미국 완성차 간의 전략적 파트너십은 더 강화될 것”이라고 분석했다.

폐배터리 산업의 주도권을 쥐기 위한 기업들의 경쟁도 치열하다. LG에너지솔루션·SK온·삼성SDI 등 배터리 3사뿐만 아니라 에너지·화학·건설 업체까지 폐배터리 시장에 뛰어들었다. 최근 SK에코플랜트는 미국 ‘어센드엘리먼츠’와 5000만 달러의 주식 매매계약을 체결했으며 GS건설도 자회사 ‘에네르마’를 통해 리튬이온 배터리 재활용 사업에 진출했다. 전기차 배터리와 직접적인 사업 연관성이 없는 기업들도 폐배터리의 성장 가능성과 친환경성을 높이 평가하고 관련 산업에 선제적으로 진출하는 모습이다.

문제는 이 시장에 뛰어든 모든 기업들이 재활용을 사업화할 수 있을 정도의 폐배터리가 아직 없다는 점이다. 전 세계적으로 폐배터리 재활용 공장이 설립되는 가운데 자칫 폐배터리 공급이 이들 기업의 투자 속도를 따라가지 못하는 현상이 발생할 수도 있다는 의미다. 블룸버그통신은 “현재 주행 중인 전기차는 대부분 수명이 수년 더 남았고 배터리 업체들 또한 공장 폐기물을 절감하는 추세여서 재활용 업체에 공급되는 자재는 더 적다”며 “이들이 사용할 수 있는 중고 배터리양은 2030년대 중후반 들어서야 급증하기 시작할 것”이라고 전망했다.

국내 배터리 업계 관계자는 “전기차 시장 자체가 아직 초기 단계이고 전기차를 한 번 구입해 6~7년을 탄다고 가정하면 2026~2027년은 돼야 의미 있는 정도의 폐배터리가 발생할 것으로 본다”며 “글로벌 공급망 위기에 대응하기 위해서는 폐배터리 사업뿐만 아니라 중국을 제외한 다른 국가의 광물 업체와 협력을 늘리는 식으로 방안을 모색하고 있다”고 설명했다.