대우조선해양(042660)이 한화그룹에 매각되자 국내 최대 컨테이너선사 HMM(011200)도 민영화 기대감으로 하루 만에 7.71% 급등했다. 다만 HMM을 품을 만한 국내 기업이 아직 나타나지 않은 데다 매각 시점도 불투명해 주가가 다시 내려앉을 수 있다는 분석이 나온다. 26일 매각 소식만으로 17% 뛰어오른 대우조선해양도 27일에는 상승분을 모두 반납했다.

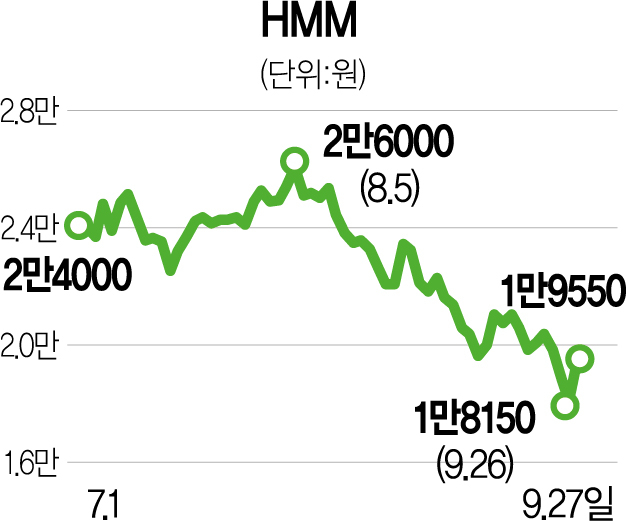

한국거래소에 따르면 이날 HMM은 전일보다 7.71% 오른 1만 9550원에 거래를 마쳤다.

정부가 대우조선해양을 한화그룹에 매각하는 안을 추진하면서 HMM도 새 주인을 찾을 수 있을 것이라는 기대감이 주가를 끌어올린 것으로 보인다. HMM은 현재 KDB산업은행이 약 21%의 지분을 보유한 최대주주다. 이어 정부 산하 한국해양진흥공사가 지분 20%가량을 확보하고 있다.

그동안 투자자들은 HMM을 민간에 매각할 것을 꾸준히 요구해왔다. 국책은행인 KDB산업은행이 민간 기업 최대주주를 오래 유지하는 것은 경제 활성화 측면에서 바람직하지 않다는 이유에 더해 최근 코로나19 특수로 재무구조가 크게 개선됐다는 점에서다. HMM은 지난해 사상 최대 실적을 기록한 데 이어 올 상반기에도 역대 최대 실적을 달성하며 경영 정상화에 속도를 내고 있다. 앞서 8월 조승환 해양수산부 장관도 정부가 HMM 민영화를 위한 여건 조성에 착수한다는 내용의 업무계획을 보고한 바 있어 HMM 매각에 대한 시장의 관심은 더욱 커지고 있다.

다만 막연한 민영화 기대감 외에는 뚜렷한 호재가 없다는 점에서 주가 오버슈팅(단기 급등)이라는 지적도 나온다. 전날 대우조선해양은 한화그룹의 인수 추진 소식만으로 17.23% 급등했지만 이날 18.24% 떨어지며 상승분을 모두 반납했다. 인수 과정에서 대우조선해양은 2조 원 규모의 유상증자를 진행하게 되는데, 이 같은 방식이 기존 주주들에게는 악재로 작용할 수 있다는 우려가 불거지면서다. 유재선 하나증권 연구원은 “유상증자 규모가 상당해 기존 주주가치 희석 우려가 불거졌다”며 “유상증자가 마무리된 후 KDB산업은행이 대우조선해양 지분 28.2%를 여전히 보유한다는 점에서 공적 자금 회수에 대응하는 오버행(잠재 매도 물량) 리스크가 꾸준히 제기될 여지도 있다”고 설명했다.

이병근 흥국증권 연구원은 “HMM은 대우조선해양과는 다르게 실적이 좋아 유상증자가 필요하지 않을 것으로 보인다”면서도 “다만 대우조선해양의 사례와 비슷하게 HMM도 이날 막연한 기대감에 오른 감이 있어 투자자 주의가 필요하다”고 말했다. 이 연구원은 이어 “HMM를 인수하려면 최소 10조 원 이상의 현금이 필요할 것으로 예상되는데, 이 정도 현금을 보유한 동시에 HMM과 비즈니스 시너지를 낼 만한 기업은 아직 없는 것으로 파악된다”며 “컨테이너 시황과 경기도 꺾이고 있어 당분간 HMM 매각은 쉽지 않을 것”이라고 덧붙였다.