미국에서 1년 뒤 인플레이션에 대한 전망치가 6개월 만에 반등했다. 최근 발표된 9월 소비자물가지수(CPI)가 예상보다 큰 상승률(8.2%)을 보인 데 이어 고물가에 대한 전망도 꺾이지 않은 것으로 나타나면서 연방준비제도(Fed·연준)가 올해 남은 두 차례의 연방공개시장위원회(FOMC)에서 모두 자이언트스텝(0.75%포인트 금리 인상)을 밟을 가능성에 더욱 무게가 실리게 됐다.

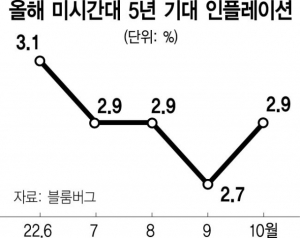

15일(현지 시간) 파이낸셜타임스(FT)는 미시간대가 집계한 10월 기준 1년 기대 인플레이션율이 5.1%(중간값)로 전월 대비 0.4%포인트 상승했다고 전했다. 1년 기대 인플레이션율이 전월보다 오른 것은 6개월 만이다. 장기적인 물가 상승 전망을 보여주는 5년 기대 인플레이션율도 전월 2.7%에서 2.9%로 올라 3개월 만에 상승세로 돌아섰다.

기대 인플레이션율은 연준이 주시하는 물가 선행지표 중 하나로 지표 상승은 곧 인플레이션이 예상보다 오래 갈 수 있다는 의미로 해석된다. 연준이 인플레이션 기대 심리를 차단하지 못하면 고물가 상황이 고착화할 수 있다고 우려하는 만큼 이는 연준의 긴축 속도 결정에도 직접적인 영향을 미칠 가능성이 있다. FT는 “연준은 인플레이션을 막기 위해 적극적으로 금리를 올리며 소비자의 기대를 예의 주시하고 있다”며 “인플레이션 기대치 상승은 물가를 잡으려는 노력을 더 어렵게 할 수 있다”고 설명했다. 앞서 9월 CPI를 통해 여전히 견고한 물가 상승세가 확인된 가운데 장기 인플레이션 기대치마저 높아짐에 따라 연준이 경기 침체 우려를 감수하고 공격적인 금리 인상에 박차를 가할 가능성이 커진 셈이다.

연준의 ‘매파’인 제임스 불러드 세인트루이스연방준비은행 총재도 더 빠른 긴축을 시사했다. 그는 이날 국제통화기금(IMF) 연차 총회에서 “(당초 점도표가 제시한 것보다 높은) 추가 금리 인상이 올해 말에 있든, 내년 1분기에 있든 거시경제적 관점에서는 큰 차이가 없다”면서도 “가급적 선제적으로 금리를 올리는 편이 낫다고 본다”고 말했다. 당초 시장은 현재 3.0~3.25%인 미 기준금리가 11월 75bp(1bp=0.01%포인트), 12월 50bp의 인상을 거쳐 4.25~4.5%에 도달할 것으로 예상했지만 최근에는 연준이 12월까지 75bp 인상을 단행할 가능성에 무게가 실린다. 불러드 총재는 최근의 시장 상황에 대해 “75bp의 금리 인상에도 금융시장에 심각한 혼란이 야기되지 않아 만족한다”고 평했다.