2조~3조 원의 기업가치가 기대되는 두산(000150)그룹의 국내 협동 로봇 1위 기업 두산로보틱스가 상장 주관사 선정을 완료하고 본격적인 기업공개(IPO) 작업에 돌입한다.

8일 투자은행(IB) 업계에 따르면 두산로보틱스는 이날 미래에셋증권(006800)과 한국투자증권을 대표 주관사로 낙점했다. 이와 함께 NH투자증권(005940)과 KB증권, 외국계인 크레디트스위스(CS)가 IPO 공동 주관사로 참여한다. 두산로보틱스는 조만간 상장 주관 계약을 체결하고 실사 등을 벌일 것으로 알려졌다.

두산로보틱스는 지난달 말 국내외 대형 증권사 7곳을 상대로 입찰 제안요청서(RFP)를 보냈는데 국내 증권사들은 모두 대표 혹은 공동 주관으로 IPO에 참여하게 됐다. CS는 모건스탠리와 JP모건을 제치고 공동 주관사로 이름을 올린 유일한 외국계 증권사가 됐다. 두산로보틱스는 1분기 감사 보고서 제출 이후 이를 바탕으로 거래소에 상장 예비 심사 청구 등 구체적인 IPO 절차를 밟을 계획이다.

지난해 초 LG에너지솔루션 상장 이후 IPO ‘대어’들이 줄줄이 상장을 철회한 가운데 두산로보틱스의 상장은 올해 최대 빅딜이 될 것으로 전망된다. IB 업계에서는 두산로보틱스의 지난해 매출(약 450억 원)이 레인보우로보틱스(277810)의 3배에 가까운 것 등을 거론하며 두산로보틱스의 상장 후 시가총액을 2조~3조 원대로 추산하고 있다. 현재 ‘로봇 대장주’로 꼽히는 레인보우로보틱스의 시가총액은 1조 7000억 원 수준이다. 공모 규모 역시 3000억 원에서 최대 5000억 원까지 가능할 것으로 보인다.

앞서 두산로보틱스는 2021년 말 프랙시스캐피탈과 한국투자파트너스로부터 400억 원의 투자를 유치할 당시 약 4000억 원의 기업가치를 인정받은 바 있다. 지난해 9월 유안타증권(003470)은 레인보우로보틱스의 주가순자산비율(PBR)을 적용해 두산로보틱스의 가치를 9800억 원으로 제시하기도 했다.

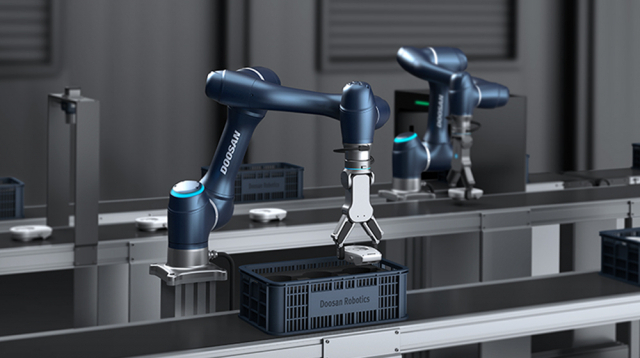

두산로보틱스는 2015년 설립 이후 매년 적자를 기록했지만 2017년 협동 로봇 제품을 출시한 후 2019년부터 적자 폭이 빠르게 줄어들고 있다. 협동 로봇은 인간과 직접 상호작용하며 산업 현장 등에서 작업을 돕는 역할을 주로 한다. 매출이 늘면서 영업손실도 빠르게 감소하고 있어 지분 91%를 보유한 두산 측은 두산로보틱스가 올해 흑자 전환에 성공할 것으로 기대하고 있다.