올 기업공개(IPO) 시장 첫 조 단위 몸값에 도전하는 팹리스(반도체 설계) 기업 파두가 코스닥 상장을 위한 기관투자가 수요예측에서 공모가 기준 시가총액을 1조 4898억 원으로 확정했다.

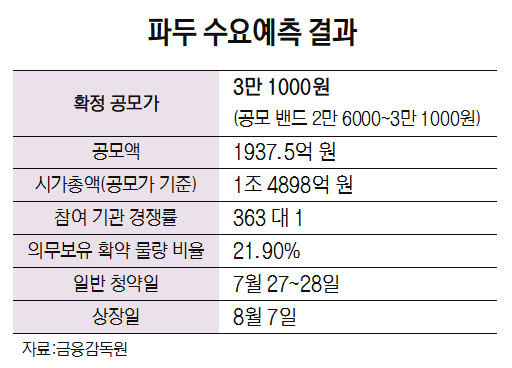

파두는 24~25일 수요예측을 실시한 결과 상장 공모가를 희망 범위(2만 6000~3만 1000원)의 최상단인 3만 1000원에 확정했다고 26일 공시했다. 이에 따라 공모 규모는 1937억 5000만 원, 공모가 기준 시가총액은 1조 4898억 원으로 정해졌다. 모두 올 IPO 종목 중 최대치다. 직전까지 올 코스닥 IPO 최대 종목이던 필에너지의 공모 규모는 956억 원이었다. 공모가 기준 시가총액이 1조 원을 넘는 기업이 증시에 입성하는 것은 지난해 9월 말 더블유씨피(393890) 상장 이후 약 10개월 만이다.

이번 수요예측에는 1082곳의 국내외 기관투자가가 참여해 약 363대1의 경쟁률을 기록했다. 희망 범위 상단가 이상으로 주문을 낸 기관이 84.38%(913곳)였다. 일정 기간(15일~6개월) 동안 주식을 팔지 않겠다고 약속한 기관투자가 비율은 전체의 10.3%로 다소 낮았지만 물량 기준으로 보면 21.9%로 나타났다.

주문을 많이 넣은 기관일수록 의무 보유 확약을 더 많이 했다는 의미다. 해외 기관투자가들 중에는 아랍에미리트(UAE) 국부펀드, 글로벌 대형 자산운용사 등도 다수 참여한 것으로 전해졌다.

다만 공모액이 1000억 원에 가까웠던 필에너지(1812대1), 기가비스(1670대1)를 비롯해 올 IPO 흥행 종목들이 기관 수요예측에서 네 자릿수 경쟁률을 보였던 것과 비교하면 다소 저조하다. 대어의 흥행에 불확실성이 남아 있는 점, 파두의 기업가치가 올 초 프리IPO(1조 800억 원) 당시에 비해 1.4배 늘었다는 것 등에 부담을 느낀 일부 기관투자가들이 보수적으로 접근한 것으로 해석된다.

파두의 공모주 일반 청약은 27~28일 실시된다. 상장 대표 주관사인 NH투자증권(005940)(100만 주)과 공동 주관사인 한국투자증권(43만 7500주)은 물론 인수단으로 참여한 한화투자증권(003530)·현대차증권(001500)·유진투자증권(001200)·KB증권(각 3만 1250주) 등 4개 증권사를 통해 청약할 수 있다. 코스닥 상장 예정일은 8월 7일이다.

IB 업계의 한 관계자는 “파두가 일반 청약에서 흥행하고 상장일 주가도 좋은 흐름을 보여준다면 하반기 예정된 대어급 IPO 흥행이 본격화할 것”이라고 전망했다.