시

중금리 상승이 막바지에 달했다는 전망에 채권 투자에 나선 개인투자자들이 늘어난 가운데 은행 예금의 대안으로 만기 매칭형 채권 상장지수펀드(ETF)가 인기몰이를 하고 있다. 예금처럼 만기까지 보유하면 약정된 이자 수익을 얻을 수 있는 데다 중도에 팔아도 자본 차익을 기대할 수 있어 뭉칫돈이 유입되는 모습이다.

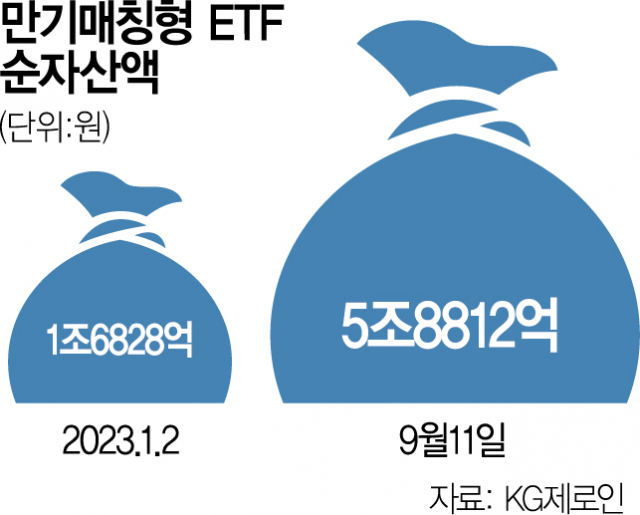

12일 KG제로인에 따르면 11일 기준 국내 증시에 상장된 20개 만기매칭형 채권 ETF의 순자산은 5조 8812억 원으로 올 들어서만 250%(4조 1984억 원) 급증했다. 채권 ETF의 전체 순자산이 같은 기간 19조 4680억 원에서 35조 3404억 원으로 81.5% 늘어난 것을 감안하면 만기매칭형 ETF의 가파른 성장세를 확인할 수 있다.

삼성자산운용의 ‘KODEX 23-12 은행채(AA+이상) 액티브 ETF’는 지난해 11월 상장 이후 3개월 만에 1조 원 규모를 돌파한 데 이어 현재는 순자산이 2조 1500억 원에 달한다. ‘KODEX 23-12 국고채 액티브’와 ‘KBSTAR 23-11 회사채(AA-이상)액티브’ ‘TIGER 24-10 회사채(A+이상)액티브’ 등도 5000억 원이 넘는 순자산을 기록하고 있다.

만기매칭형 채권 ETF는 채권의 만기와 ETF의 만기를 맞춰 채권 만기가 돌아오면 ETF도 상장이 폐지된다. 즉 만기가 동일한 채권만 담은 후 만기 때 원금을 돌려받을 수 있어 손쉽게 매매하면서도 채권을 직접 투자하는 것 같은 효과를 볼 수 있다. 만기 보유 시 기대수익률은 통상 4~6% 수준이며 만기 전이라도 채권 가격이 오르면(채권금리 하락) 매도해 자본 차익을 얻을 수 있다. 매입 시점의 채권금리가 만기 시 수익률로 이어지기 때문에 고금리 시기에 유용하다.

미국의 기준금리가 고점에 다다랐다는 전망이 우세한 상황에서 정기 예금보다 금리가 높고 중도 매매 시에도 수익을 얻을 수 있어 국내 은행 예금의 대안으로 여겨지는 셈이다. 다만 개별 채권 투자와 달리 자본 차익에 대해서는 배당소득세가 부과된다.

만기매칭형 채권 ETF에 관심이 커지자 자산운용사들도 경쟁적으로 상품을 출시하고 있다. 삼성자산운용은 이날 신용등급 AAA급 특수 은행채와 시중 은행채에 투자하는 ‘KODEX 24-12 은행채 액티브 ETF’를 상장했다. 만기 기대수익률은 연 3.99% 수준이다. 키움투자자산운용은 아예 미국 채권에 투자하는 연 5% 수준의 만기매칭형 ETF인 ‘히어로즈 25-09 미국채권(AA-이상) 액티브 ETF’를 다음 달 상장할 예정이다.

정성인 키움투자자산운용 ETF마케팅사업부장은 ”연 5% 수준의 안정적인 이자 수익은 수익성 측면에서 주식이나 부동산 등 타 자산군에 비해서도 뒤지지 않는다”며 “높은 수준의 안정적 수익을 확보하면서 미국 달러화에 자산을 노출하는 효과도 누릴 수 있다”고 말했다.