지난달에만 7조 5000억 원의 은행채를 순발행한 은행들이 연말까지 순발행 기조를 이어가면서 대출 금리를 밀어올릴 전망이다. 최근 정부의 ‘이자 장사’ 비판을 의식한 듯 은행들이 인위적으로 주택담보대출 금리를 낮추며 관리에 들어갔지만, 대규모 고금리 예·적금의 만기가 도래하고 있어 장기적으로는 대출 금리가 올라갈 수밖에 없기 때문이다. 일각에서는 주담대 금리가 금융위기 이후 처음으로 8%를 넘어설 수 있다는 관측까지 제기되면서 ‘영끌’ 대출자들의 시름도 더욱 깊어질 것으로 예상된다.

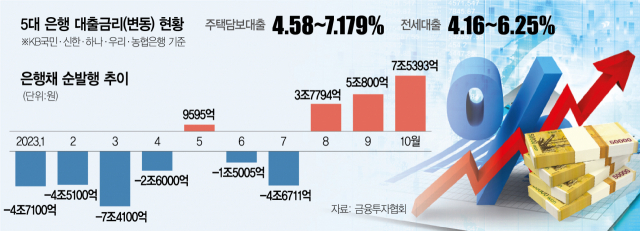

7일 금융투자협회에 따르면 올 10월 은행채 순발행액(발행액-상환액)은 7조 5393억 원에 달했다. 올 들어 최대 규모로 지난해 월간 최대치(7조 4000억 원)를 뛰어넘은 수준이다. 채권이 순발행됐다는 것은 상환액보다 신규 발행액이 많다는 뜻이다. 올 들어 5월을 제외하면 7월까지 은행채는 매월 순상환(상환액 > 신규 발행액) 기조였지만 8월 이후 순발행(신규 발행액 > 상환액) 기조를 이어가는 중이다.

은행채 발행이 급증한 것은 지난해 9월 레고랜드발(發) 자금 경색 사태 이후 판매한 고금리 예금의 만기가 돌아오고 있기 때문이다. 당시 은행권 예금 금리는 연 4~5%대로 뜀박질했다. 한국은행에 따르면 지난해 9~11월 3개월 사이 불어난 금융사 정기예금이 116조 4000억 원에 달했다. 당시 신규 예치했던 정기예금의 1년 만기가 돌아오면서 고객들에게 돌려줄 돈을 마련하기 위해 채권 발행으로 대응하고 있는 것이다. 레고랜드 사태 이후 은행채로의 자금 쏠림을 막기 위해 발행 자제를 권고했던 금융 당국이 4분기부터 발행 한도 규제를 폐지한 것도 영향을 미치고 있다.

문제는 은행채 순발행액이 늘어나면서 주담대를 포함한 대출금리 상승을 자극할 것으로 전망된다는 점이다. 채권 발행액이 늘어나면 채권 가격이 내려가고 금리가 오른다. 은행은 높아진 자금 조달금리를 대출금리에 반영하게 된다. 실제로 은행채 금리는 자고 나면 뛰는 모양새다. 6일 기준 고정형 주담대금리 지표가 되는 은행채(무보증·AAA) 5년 만기 금리는 연 4.523%다. 3.8~3.9%대였던 5월 대비 0.7%포인트나 뛰었다. 지난달 말에는 4.810%까지 치솟기도 했다. 신용대출금리에 영향을 미치는 은행채(무보증·AAA) 6월물 금리는 4.081%로 연중 최고치를 찍었다. 이에 따른 연쇄작용으로 대출금리 상단은 7%를 넘어섰다. 5대 은행(KB국민·신한·하나·우리·NH농협)의 주담대 변동금리는 4.58~7.18%까지 뛰었다. 주담대 고정금리(금융채 5년)도 지난달 말까지 4.29~6.51%를 형성했다가 이달 들어 정부의 상생금융 압박에 4.193~6.41%로 소폭 낮아졌다.

올해 4분기에 만기 도래하는 은행채가 46조 2902억 원 정도인 점을 고려하면 연말까지 순발행 기조는 이어질 것으로 예상된다. 대출금리 인상이 계속될 수 있는 셈이다. 일각에서는 금리 상승세가 지속되면 연말에는 주담대 금리가 8%를 돌파할 가능성도 배제할 수 없다고 보고 있다. 금융권의 한 관계자는 “연초 예대금리차 논란에 은행들이 일제히 대출금리를 내렸던 것처럼 이번에도 당국 눈치 보기에 나선 상황”이라며 “단기적으로 금리 인상을 막을 순 있겠지만, 시장금리가 오르는 상황에서 비정상적인 금리 구조를 계속 유지할 수는 없을 것”이라고 말했다.