시장 금리 상승 영향으로 지난달 국내 기업들의 회사채 발행이 전월 대비 10% 가까이 줄어든 가운데 신용등급에 따른 발행 규모 양극화 현상이 심화된 것으로 나타났다. 주식 발행 규모는 대규모 유상증자 기저 효과로 80% 이상 급감했다.

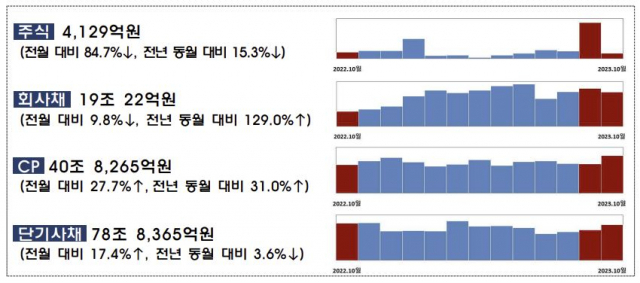

21일 금융감독원이 발표한 ‘10월 기업의 직접금융 조달실적’에 따르면 회사채 발행규모는 19조 22억 원으로 전월(21조 773억 원) 대비 9.8% 감소했다. 일반 회사채는 31건, 2조 4690억 원으로 전월 대비 22.9% 줄었고 금융채는 250건, 12조8993억 원으로 전월 대비 20.1% 감소했다.

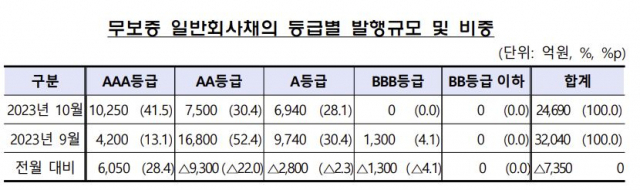

발행 축소의 가장 큰 요인은 금리 상승이 꼽힌다. 회사채 3년물 발행금리(AA- 기준)는 지난 3월 4.18%에서 지난달 4.92%까지 올랐다. 시장금리가 상승하자 신용등급에 따른 양극화 현상도 심화됐다. AA등급 이상 우량물 비중이 9월 65.5%에서 10월엔 71.9%로 확대됐다.

반면 기업어음(CP)와 단기사채 발행은 119조 6630억 원으로 전월 대비 20.7% 증가했다. 고금리가 이어지면서 공모 회사채 시장에 나서기 어려운 기업들이 만기가 짧은 CP 등으로 눈을 돌리고 있다는 분석이다. 일단 단기로 자금을 조달해둔 후 금리가 낮아지면 다시 회사채로 장기 자금을 조달하겠다는 것.

한편 같은 기간 주식 발행 규모는 4129억 원으로 전월 대비 84.7% 급감했다. 기업 공개는 10건, 2259억 원으로 전월(9건·5973억 원) 대비 62.2% 감소했다. 유상증자는 5건, 1870억 원으로 전월(11건·2조 1036억 원) 대비 91.1% 줄었다. 전월 SK이노베이션(1조 1000억 원), CJ CGV(4000억 원) 등 유상증자에 따른 기저효과가 컸다.