조양래 한국앤컴퍼니(000240)(옛 한국타이어그룹) 명예회장의 장남인 조현식 고문과 손을 잡은 국내 최대 사모펀드(PEF) MBK파트너스가 쏘아올린 한국앤컴퍼니 지분 공개매수 작업이 시작부터 삐걱대고 있다. 조 고문과 연합한 MBK가 5일 한국타이어그룹의 지주사인 한국앤컴퍼니에 적대적 인수합병(M&A)을 겨냥한 공개매수에 돌입했지만 주가가 상한가를 치면서 공개매수 가격(2만 원)을 훌쩍 뛰어넘는 2만 1850원에 마감했기 때문이다. 투자은행(IB) 업계에서는 조현범 한국앤컴퍼니 회장과 조 고문 측 사이의 지분 격차가 커 2년여 만에 재발한 ‘형제의 난’이 성공하기 쉽지 않다고 예측했다. 다만 이달 지분 매입을 둘러싼 양측의 공방전이 지속하며 논란은 커질 것으로 전망된다.

조현범 지분 42% 달해 유리…한타 “추가 지분 매입여력 충분”

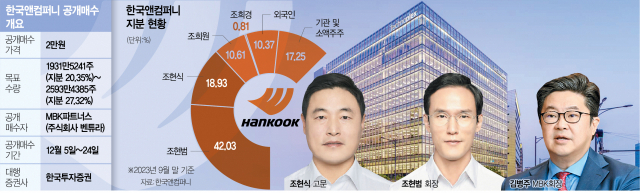

조 회장의 9월 말 현재 한국앤컴퍼니 보유 지분은 42.03%다. 이번에 MBK와 손잡은 조 고문과 조 명예회장의 차녀인 조희원 씨는 각각 18.93%, 10.61%의 지분을 갖고 있다. 두 사람의 지분은 29.54%로 MBK의 공개매수 성공 시 해당 지분을 최소 50%+1주에서 많게는 56.86%까지 확보해 경영권을 가져올 수 있다. 이번 공개매수는 금액으로 최대 5187억 원 규모다.

하지만 재계는 2차 분쟁에 들어간 형제 간 지분 격차가 크다는 점에 주목하고 있다. 특히 조 회장이 우호 지분을 갖고 있고 필요하다면 대항 공개매수를 할 수 있음을 시사한 만큼 공개매수가 성공하기는 쉽지 않을 것이라는 전망에 힘이 실린다. 조 회장은 우호 세력을 포함해 8%가량 지분을 추가로 확보하면 경영권을 지킬 수 있다.

한국앤컴퍼니가도 기업 인수합병(M&A)을 선언한 MBK파트너스 측에 정면 대응을 시사했다. MBK의 공개매수에 맞서 필요할 경우 추가 자금 조달을 통해 MBK가 제시한 인수 가격 이상으로 지분 매입에 나서겠다는 것이다.

한국앤컴퍼니의 한 관계자는 “조현범 회장은 현재 경영권을 안정적으로 유지하는 데 아무런 문제가 없다”면서 “MBK의 인수 가격 이상으로 장내에서 지분을 매집하거나 공개매수를 선언할 자금 여력도 충분하다”고 말했다. 현재는 고려하고 있지 않지만 상황에 따라 MBK의 주당 인수 가격(2만 원)보다 높은 가격대로 추가 지분 매입에 나설 수도 있다는 얘기다.

투자 업계에서는 2만 원으로 설정된 공개매수 가격이 애매하다는 지적도 제기한다. 업계의 한 관계자는 “과거 주당 2만 원 이상으로 주식을 매수했던 주주들에게는 오히려 마이너스 수익률로 공개매수에 응해 달라는 것”이라며 “과거 적대적 M&A에서 이런 전례가 성공한 적이 있었는지 의심스럽다”고 말했다. 업계 일각에서 MBK 측이 경영권 인수보다는 경영권 분쟁에 따른 시세 차익을 노리는 것 아니냐는 분석도 나온다.

양측이 지분율 경쟁에 돌입하더라도 조 회장의 자금 동원 능력은 충분한 것으로 알려졌다. 금융감독원 전자공시시스템에 따르면 조 회장의 한국앤컴퍼니 지분(42.03%) 중 25% 정도가 주식담보대출 근저당으로 설정돼 있다. 주가 상승 시 추가 주식담보대출을 통해 얼마든지 자금 조달을 할 수 있다는 얘기다. IB 업계의 한 관계자는 “MBK가 공개매수 가격을 올릴 수 있겠지만 지금으로서는 조 회장이 유리해 보인다”며 “MBK의 전략에 따라 분쟁이 길어질 수는 있다”고 전했다.

MBK 공개매수 올리며 공격 수위 높일 가능성도

실제 MBK가 공개매수 가격을 올리면서 맞대응에 나설 수 있다는 얘기도 있다. 금융계의 한 고위 관계자는 “처음부터 공개매수 가격을 높게 잡으면 그 가격 수준까지는 주가가 바로 올라가게 된다”고 설명했다. 이어 “전날 마감 주가가 1만 6820원이었다는 점을 고려하면 MBK가 단계적으로 나설 수 있다”며 “뭔가 한방이 있을 수 있다”고 덧붙였다.

자본시장법에 따르면 공개매수 기간 중 매매자에게 유리한 조건 변경은 가능하다. 이 경우 사실상 머니게임이 될 가능성이 높다는 게 업계의 시각이다. M&A에 정통한 업계 고위 관계자는 “이해가 쉽지는 않지만 MBK가 조 회장과 조 고문 측의 지분 차이가 크다는 점과 주가가 급등할 가능성을 몰랐겠느냐”며 “양측 모두 어느 선까지 돈을 쓸 수 있을지가 핵심”이라고 강조했다.

MBK 입장에서는 공개매수 최저 예상 주식 수(1931만 5214주·약 20.35%)를 확보하느냐가 관건이다. MBK는 “최소 목표 예정 수치에 못 미치면 한 주도 사지 않을 예정”이라며 “조건부 공개매수라는 뜻”이라고 퇴로를 열어뒀다.

‘꽃놀이패’ 쥔 MBK…실패해도 존재감 과시

IB 업계에서는 조 고문이 MBK와 손을 잡은 이유로 부재훈 MBK 부회장과의 친분을 꼽는다. 두 사람 모두 1970년생으로 조 고문은 미국 시러큐스대를 졸업했고 부 부회장은 펜실베이니아대를 나왔다. MBK는 기업 구조조정 과정에서 발생하는 회사 분할이나 자산 매각 등 특수한 상황에 투자하는 스페셜시츄에이션펀드를 통해 이번 공개매수에 나섰는데 이 펀드를 부 부회장이 이끌고 있다.

시장에서는 MBK가 이번 경영권 분쟁에서 손해 볼 게 없다고 얘기하고 있다. MBK는 공개매수에 성공하면 원매자 등장 시 조 고문과 조희원 씨 지분을 함께 묶어 팔 수 있는 드래그얼롱 조항을 확보하고 있다. 공개매수만 성공하면 글로벌 톱10 수준의 타이어 회사(한국타이어앤테크놀로지(161390))를 매각해 대규모 투자 수익을 노릴 수 있다.

조건도 MBK에 유리하다. 주주 간 계약에 따르면 조 고문과 MBK는 상대방의 동의 없이 한국앤컴퍼니 최대주주인 조 회장과 의결권을 공동으로 행사하지 않기로 했다. 조 고문 측은 또 MBK의 동의 없이 보유하고 있는 주식을 제3자에게 처분하지 않기로 약속했다.

특히 한국앤컴퍼니 지분 50% 이상을 확보하게 되면 MBK가 이사 총수의 절반 이상을 지명할 수 있게 해놓았다. 대표이사는 협의하기로 했지만 합의에 이르지 못하면 MBK가 지명권을 갖는다. 금융계의 한 관계자는 “MBK 입장에서는 이번 공개매수가 실패하더라도 존재감은 과시할 수 있다”고 전했다.