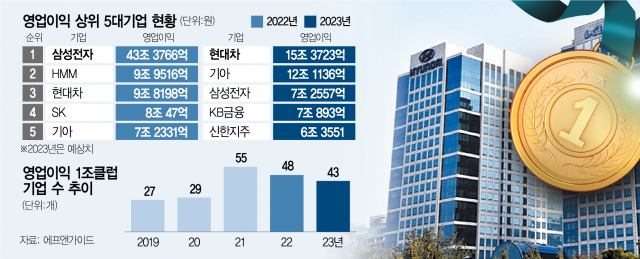

올 들어 연간 영업익이 1조 원을 넘는 ‘1조 클럽’ 순위에 지각변동이 일고 있다. 삼성전자(005930)가 14년 만에 연간 영업이익 1위 자리를 내주면서 현대차(005380)가 사상 처음으로 그 자리를 꿰찰 것이라는 전망에 힘이 실리고 있다. 글로벌 고금리 기조가 이어진 탓에 전반적인 1조 클럽 가입사 수가 지난해보다 10% 정도 줄어드는 가운데 영업이익 상위권이던 SK하이닉스(000660)·HMM(011200) 등이 줄줄이 이탈할 것으로 예상된다.

7일 금융정보 업체 에프앤가이드에 따르면 증권사 3곳 이상이 실적을 추정한 전체 코스피·코스닥 상장사 가운데 올해 연간 최대 영업이익을 거둘 것으로 예상된 기업은 현대차였다. 증권사들은 올해 현대차가 지난해보다 54.5% 늘어난 15조 3723억 원을 거둘 것으로 내다봤다. 현대차는 이미 올 들어 3분기까지 누적으로 11조 6524억 원의 영업이익을 기록해 압도적인 선두 자리를 지키고 있다. 만약 현대차가 증권사들의 예상대로 4분기에도 호실적을 거둬 영업이익 1위 상장사가 되면 이는 역사상 처음 있는 일이다. 현대차는 2011년 국제회계기준(IFRS) 전면 도입 이전에나, 이후에나 단 한 번도 최대 실적 상장사였던 적이 없다. 현대차는 지난해의 경우 삼성전자·HMM에 이은 영업이익 3위 상장사였다.

증권사들이 예상한 연간 영업이익 2위 상장사도 같은 현대차그룹인 기아(000270)로 분석됐다. 기아의 올해 연간 영업이익 평균 전망치는 12조 1136억 원이다. 이는 전년 대비 67.4% 늘어난 수치다. 기아는 3분기까지 누적으로 영업이익 9조 1421억 원을 거둔 상태다. 기아는 지난해에는 영업이익 5위에 머문 바 있다.

현대차와 기아의 이익 순위가 약진한 것은 올해 북미·유럽 등 해외 수출 실적이 양호하게 유지됐기 때문이다. 실제로 지난해 7월 1일부터 올 6월 30일까지 현대차의 수출 실적은 310억 달러(약 41조 440억 원)로 전년 대비 29.6% 증가했다. 같은 기간 기아도 전년 대비 30.7% 늘어난 235억 달러(약 31조 1140억 원)를 기록했다.

증권사들은 부동의 1위였던 삼성전자의 경우 반도체 업황 악화 직격탄을 맞고 2009년 이후 처음으로 선두 자리를 놓칠 것으로 전망했다. 올해 삼성전자의 연간 영업이익 평균 예상치는 전년 대비 83.3% 급감한 7조 2557억 원이다. 삼성전자의 3분기까지 누적 영업이익이 3조 7422억 원인 점을 감안하면 이조차도 4분기 반도체 업황 반등으로 실적을 선방했을 때 달성 가능한 수치다. 삼성전자는 1997년부터 지난해까지 24년 동안 스물세 번이나 연간 최대 영업이익 기업으로 군림했다. 글로벌 금융위기가 불어닥친 2008년 포스코에 밀려 2위를 기록한 사례를 제외하면 1위를 놓친 적이 없다. 증권사 예상대로 삼성전자가 올해 현대차·기아에 이어 3위에 오르면 이는 1997년 이후 처음 있는 일이 된다.

올해 영업이익 순위 바뀜을 겪는 주요 기업은 현대차그룹 상장사와 삼성전자뿐이 아니다. 지난해 전체 2위 상장사였던 HMM은 영업이익이 9조 9516억 원에서 5640억 원으로 쪼그라들며 아예 1조 클럽에서 발을 뺄 것으로 관측됐다. 해상 운임이 하락하면서 올 들어 매 분기마다 어닝쇼크에 빠진 영향이다.

지난해 4위였던 SK도 올해는 35.2% 감소한 5조 1870억 원의 영업이익을 거둬 순위가 6위로 밀려날 것으로 평가됐다. SK하이닉스·SK이노베이션(096770) 등 주요 계열사가 실적 부진을 겪은 탓이다. 특히 SK하이닉스는 올해 영업손실만 8조 3649억 원에 달할 것으로 전망돼 영업익 1조 클럽에서 아예 퇴출될 것으로 보인다. SK하이닉스의 3분기 누적 영업적자액은 8조 763억 원이다. 증권사들은 대신 순이자마진(NIM) 증가, 유가증권 평가 가치 상승 효과로 지난해 8·7위였던 KB금융(105560)과 신한지주(055550)가 올해 각각 4·5위에 올라설 것으로 내다봤다.

올해 영업이익 1조 원 이상을 달성할 상장사는 총 43곳으로 지난해(48개)보다 5곳(10.4%) 더 줄어들 것으로 추정됐다. 글로벌 고금리 기조가 예상보다 길어진 데다 미국·중국 등 주요 국가의 경기 회복 속도가 더뎠던 부담이 전반적인 실적 감소로 이어졌다는 분석이다. 1조 클럽 상장사는 2019년 27개에서 2020년 29개, 2021년 55개로 늘어나다가 금리 상승기에 접어든 지난해부터 2년 연속 감소 추세를 보이고 있다.