최근 고금리, 경기 침체, 전세 사기 등 복합적인 이유로 인해 아파트 경매 물건이 쏟아져 나오고 있다. 직장인 이 씨는 경매 투자에 관심이 생겨 공부를 하던 중 많은 사람들이 매매사업자를 활용해 세금을 줄이고 있다는 말을 들었다. 경매로 낙찰 받을 수 있는 물건 종류는 다양하지만 주택에 투자해 양도하는 경우 어떤 점에서 매매사업자가 유리한지 살펴보자.

부동산매매업이란 사업을 목적으로 부동산을 판매하는 사업을 말하며, 부동산매매사업자는 부동산매매업을 주업으로 사업자등록을 한 자이다. 부가가치세법상 1과세기간 중에 1회 이상 부동산을 취득하고 2회 이상 판매하는 경우 매매사업자로 본다.

일반적인 경우 개인이 부동산을 팔면 양도차익에 대해 양도소득세가 과세된다. 그러나 개인이 부동산을 계속적·반복적으로 사고 팔면 매매업을 하는 것으로 보아 사업소득으로 과세된다.

양도소득세와 종합소득세는 과세체계가 다르다. 필요 경비, 장기보유 특별공제, 세율 등 차이점이 많지만 그 중에서도 경매 투자자들이 매매사업자를 활용하려는 가장 큰 이유는 ‘세율’이다.

주택 양도 시 보유 기간이 2년 미만이면 높은 중과세율이 적용이 되고 2년 이후부터는 일반세율이 적용이 된다. 사업소득의 경우 보유 기간에 관계없이 일반세율이 적용된다.

개인 매매사업자는 경매를 통해 취득한 주택을 단기간 안에 매도할 때 세율에서 유리하다. 또한 양도소득세 과세 방식에 따른 세금 계산을 할 때보다 경비를 더 폭넓게 인정받을 수 있다. 단, 세법에 따른 신고 의무가 더 많다는 단점이 있다. 부동산을 팔 때 매도일이 속하는 달의 말일부터 2개월 내에 매매 차익에 대해 1차적으로 세금을 신고·납부하고 다음 해 5월에 다른 소득과 합산해 산출한 세금에서 이미 낸 세금은 차감하고 세금을 정산한다.

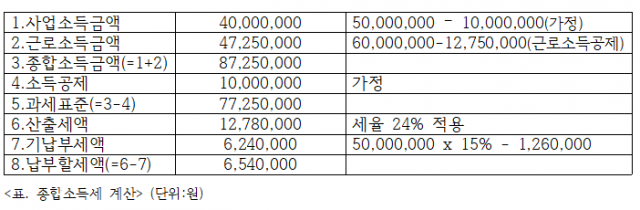

그렇다면 직장인이 부동산을 취득 후 팔 때 매매사업자를 활용하는 경우와 그렇지 않은 경우 세금 차이는 얼마나 나는 걸까? 연봉이 6000만 원인 직장인이 부동산 매매 차익으로 5000만 원을 봤고, 보유 기간은 9개월이라고 가정해보자. 매매 사업 관련 경비와 소득 공제는 각 1000만 원으로 계산하고, 계산 편의상 지방소득세는 제외했다.

양도소득으로 신고하는 경우 매매 차익 5000만 원에 대해 세율 70%가 적용된다. 이에 따라 납부할 세금은 3500만 원이다. 이와 별개로 직장에서 받은 근로소득에 대해서는 연말정산을 통해 세금을 따로 정산한다.

그에 비해 매매사업자를 통해 사업소득으로 종합소득세 신고를 하는 경우 세율 24%가 적용돼 납부할 세금은 1278만 원이다. 매매 차익 예정 신고를 통해 624만 원을 미리 납부하게 되며, 종합소득세 신고 시 차액인 654만 원을 납부하게 된다.

위 예시의 경우 매매사업자를 활용할 경우 약 2200만 원의 세금을 줄일 수 있는 셈이다.

다만 다주택자가 조정대상지역에서 양도를 하는 경우 등에는 세액 계산 특례에 따라 종합소득세와 양도소득세 중 더 큰 금액을 산출세액으로 하므로 주의해야 한다. 또, 연봉이 높거나 사업소득이 높은 경우 매매사업자를 할 실익이 없다. 본인의 상황에 따라 투자 방향성이 달라지므로 투자하기 전에 반드시 전문가와 상담을 받는 것을 추천한다.

/한소은 NH농협은행 All100자문센터 세무전문위원

※‘NH All100자문센터’는 세무사, 부동산전문가, 금융(재무설계)전문가 등 자산관리 전문 인력으로 구성돼 있다. 종합금융상담·세무상담·부동산 상담·은퇴설계 등 전국의 다양한 고객을 대상으로 1:1맞춤형 컨설팅을 진행하고 있다.