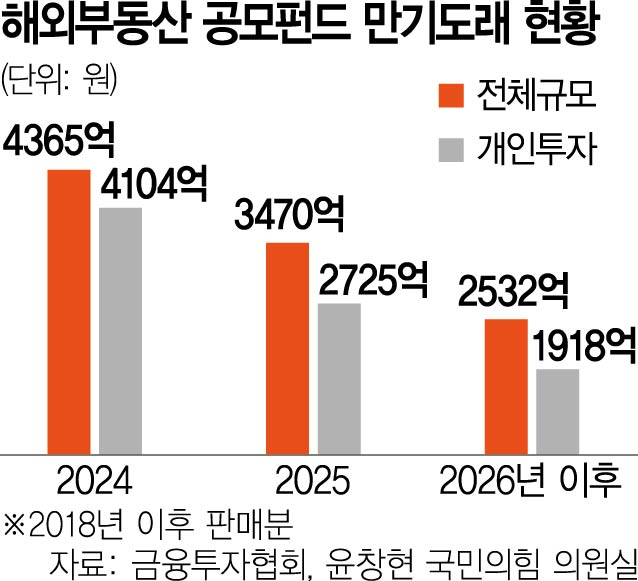

글로벌 상업용 부동산 시장의 극심한 침체로 해외 부동산 공모펀드가 금융시장의 새 뇌관으로 급부상하고 있다. 최근 1년 수익률이 -80%까지 폭락하면서 올해 4104억 원을 비롯해 2026년까지 만기 도래하는 총 8747억 원 규모의 해외 부동산 공모펀드에 투자한 개인의 대규모 손실이 현실화할 조짐을 보이고 있다. 일부 투자자들이 불완전판매 가능성을 제기한 가운데 펀드 청산 과정에서 금융사와 투자자 간 첨예한 갈등이 빚어질 것으로 예상된다.

12일 펀드 평가사 에프앤가이드 등에 따르면 주요 해외 부동산 공모펀드의 최근 1년 수익률이 -30~-82%대로 곤두박질하면서 금융·투자 업계에 비상이 걸렸다. 독일 프랑크푸르트의 트리아논 빌딩에 투자한 ‘이지스글로벌부동산투자신탁229’호의 경우 수익률이 -82.17%까지 추락해 펀드의 만기를 당초 지난해 11월에서 이달 말로 연장했다.

만약 만기 때까지 차환(리파이낸싱)을 하거나 다시 만기 연장을 하지 못하면 자산 처분권이 대주단으로 넘어간다. 이 경우 개인투자자가 투자금을 건질 가능성은 크게 줄어든다.

다른 펀드의 상황도 엇비슷하다. 미국 텍사스주 댈러스 내 오피스에 투자한 ‘미래에셋맵스미국부동산투자신탁9-2’는 2016년 펀드 모집 당시 열흘 만에 3000억 원이 팔렸지만 부동산 침체로 지난해 20%가량의 손실을 본 채 건물을 매각했다. 자산 매각 당시 공지를 받지 못한 일부 개인투자자들은 상품의 불완전판매를 주장하고 있다.

올해 만기 도래하는 펀드 규모는 4365억 원(개인 투자 4104억 원, 윤창현 국민의힘 의원실 기준)에 이른다. 이후에도 내년 3470억 원(〃2725억 원), 2026년 이후 2532억 원(〃1918억 원)의 펀드가 만기를 맞는다. 수익자 총회를 통한 만기 연장 및 추가 출자 같은 대안이 없는 한 손실이 불가피하다. 업계의 한 관계자는 “공모 당시에는 4~5%대의 배당 수익에 자산 매각 수익까지 노린다는 콘셉트로 개인투자자가 대거 몰렸다”며 “금융사로서는 투자자에 대한 사전 공지 없이 펀드 청산에 나설 수 있어 갈등이 우려된다”고 말했다.