한국토지신탁의 회사채 수요 예측에서 목표액의 40%도 채우지 못하는 사태가 발생했다. 민평 금리(민간채권평가사들이 평가한 기업의 고유금리)보다 후한 금리를 제시했음에도 지난해에 이어 또 투자자의 외면을 받은 것이다. 부동산 프로젝트파이낸싱(PF)발 리스크 전이 우려가 회사채 시장에 여전히 강하다는 분석이 나온다. 특히 이번 분기에 1조 4072억 원을 비롯해 올해 총 3조 3408억원의 회사채 만기가 도래하는 만큼 중소형 건설사 중심으로 자금 경색이 심화될 수 있다는 우려다.

16일 투자은행(IB) 업계에 따르면 한국토지신탁은 회사채 수요예측에서 총 1000억원 모집에 620억이 미달된 380억원의 매수주문을 받는데 그쳤다. 회사 관계자는 “내부적으로는 공사 중지 등 부정적 이슈가 없었지만 부동산 경기 전반에 대한 우려가 반영된 것 같다”며 “미매각 물량은 작년과 마찬가지로 리테일(소매)에서 충분히 소화할 수 있을 것으로 본다”고 설명했다.

시장에서는 올해도 한국토지신탁의 회사채 수요 미달 가능성이 있다고 봤는데 현실이 됐다는 의견이 많다. 앞서 한국신용평가는 최근 한국토지신탁의 신용등급을 ‘A’에서 ‘A-’로 한 단계 강등하기도 했다.

문제는 건설채 시장의 삭풍이 여전한 상태에서 회사채 만기도 속속 돌아온다는 점이다. 건설사 입장에서는 빚의 만기 상환을 위한 차환발행 수요가 많아질 수밖에 없어 그 결과에 따라 희비가 엇갈릴 것으로 보인다.

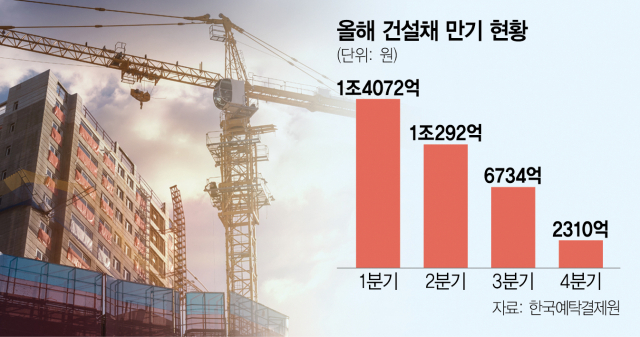

한국예탁결제원에 따르면 올해 만기되는 건설채는 265개로, 3조3409억 원 규모다. 이중에서 투자 부적격으로 분류되는 신용등급 BBB- 미만 채권은 241개(91%)에 이른다. 자금 규모로는 1조 2060억 원으로 전체의 36.1%다. 김승준 하나증권 연구원은 “미분양이나 입주율 하락 등으로 미수금(공사 매출채권)이 증가될 우려가 충분하다”며 “이런 문제가 회사채 발행 시장에서 악재가 될 수 있다”고 지적했다.

중소형 건설사들은 연초부터 회사채 시장에서 고전하고 있다. KCC건설의 경우 지난달 625억원어치 회사채를 발행하기 위해 서울 잠원동 본사 사옥을 담보로 제시해야 했다. 신세계건설도 같은달 민평 금리보다 75bp 높은 7.5%의 금리를 제시하고 나서야 1000억원 어치를 팔 수 있었다. 롯데건설이나 현대건설 등 대기업 그룹에 속해 모기업 지원을 받을 가능성이 있는 경우가 아니면 쉽지 않다는 게 시장 관계자의 설명이다.

IB 업계의 한 관계자는 “회사채 시장에 훈풍이 불고 있다고 하지만 건설업체 간 체감은 크게 다르다”며 “특히 중소형 업체일수록 조달 금리가 민평 금리보다 높게 형성되면서 금융 부담이 커진 상황”이라고 분위기를 전했다. 이어 “금리가 쉽사리 떨어질 기미가 없기 때문에 중소형 건설사들의 자금 조달 난이 한동안 지속될 수 있다”고 짚었다.