서울 시민은 가구당 평균 9억 5000만여 원의 자산과 평균 9200만여 원의 대출을 보유하고 있는 것으로 나타났다. 대출이 있는 1인 가구 5명 중 1명은 소득 대비 부채 상환 위험이 큰 것으로 조사됐다.

서울시는 382만 서울 시민 가구(740만 명)의 주거·소비·금융 패턴에 대한 빅데이터 분석을 할 수 있는 ‘서울시민 라이프스타일 재현 데이터(2022년 3분기 기준)’를 22일 공개했다.

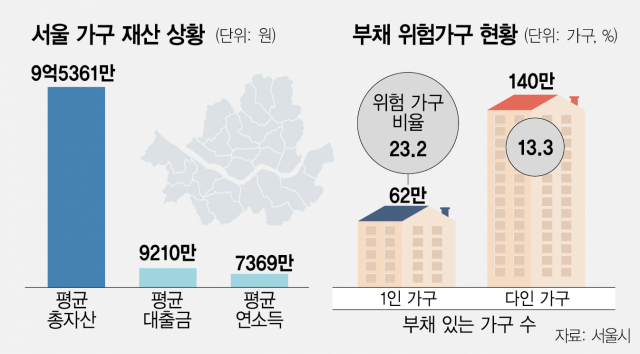

데이터 분석 결과 서울시 가구당 평균 총자산 평가 금액은 9억 5361만 원, 평균 대출 금액은 9210만 원이었으며 연평균소득은 가구당 7369만 원이었다. 총자산 중간값은 5억 5506만 원으로 평균값과 차이가 컸으며 대출 금액 중간값은 9000만 원으로 차이가 크지 않았다. 연평균소득 중간값은 5700만 원이었다. 총자산이나 소득의 경우 평균값보다는 중간값이 일반적인 시민의 생활상을 더 잘 반영하는 것으로 알려져 있다.

또 대출이 있는 1인 가구 약 62만 가구 중 23.2%, 다인 가구 약 140만 가구 중 13.3%가 연 소득 대비 부채잔액비율(DTI)이 300% 이상인 것으로 분석됐다. DTI는 300% 이상이면 ‘위험’군으로 본다. 다인 가구보다 1인 가구가 더 많은 부채 위험에 처해 있는 것이다. 가구주 연령대별 부채 상환 위험률은 1인·다인 가구 모두 청년(40세 미만)이 각각 27.0%와 21.4%로 가장 높았다.

이는 지난해 한국보건사회연구원이 ‘청년 미래의 삶을 위한 자산 실태 및 대응방안’ 보고서에서 밝힌 것과 유사하다. 당시 보고서는 청년 가구주의 DTI가 300%를 넘는 경우가 21.75%에 달하는 것으로 집계했다. 청년 4~5명 중 1명은 자신의 연 소득의 3배가 넘는 빚을 지고 있다는 의미다. 2012년 8.37%였던 것과 비교하면 10년 새 2.6배 상승한 것이다.

청년 1인 가구는 소비의 절반 이상인 53.7%를 ‘전자상거래’와 ‘요식’에 할애하는 반면 노년 1인 가구는 소비의 47.0%를 ‘소형유통점’과 ‘의료’ 등에 사용하는 것으로 나타났다.

지방자치단체 최초로 개발한 이번 ‘재현 데이터’는 가명 결합 데이터 샘플을 전체로 확대·재현한 것으로 원본의 통계적 특성은 유지하면서 개인정보 유출 위험이 없어 정책 설계·분석·모델 개발 등 다방면에서 활용 가능하다는 게 시의 설명이다. 특히 통계청의 가계금융복지조사 등 민감한 조사 항목을 다루는 통계를 보완해 정밀한 금융 상태 분석에 도움을 줄 것으로 기대된다. 또 방대한 데이터로 실제값에 가까운 통계치를 추출할 수 있고 기존 정보의 활용이 가능해 데이터 작성 주기를 단축할 수 있다.

이번에 개발한 서울시민 라이프스타일 재현 데이터는 빅데이터캠퍼스에 이용 신청을 하면 시민 누구나 본원과 8개 분원을 직접 방문해 활용할 수 있다.

윤충식 서울시 빅데이터담당관은 “1년여의 준비 끝에 개발한 서울시민 라이프스타일 재현 데이터는 개인정보 보호와 데이터 활용 사이의 균형을 찾는 새로운 시도”라며 “데이터를 정기적으로 업데이트해 시민에게 최신 정보를 제공하고 데이터가 다양한 분야에서 활용돼 시민의 삶의 질을 개선하는 데 도움을 주겠다”고 말했다.