국내 주요 건설사의 프로젝트파이낸싱(PF) 보증 금액 중 부실 위험이 큰 사업장 규모가 12조 원에 육박하는 것으로 한국신용평가가 진단했다. 특히 부동산 경기가 반등하지 못한 채 하락세를 이어갈 경우 건설사가 최대 8조 7000억 원의 손실을 입을 것으로 추산했다.

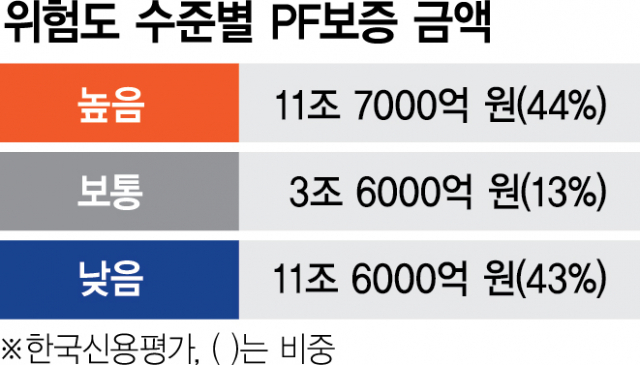

25일 한신평은 ‘주요 업종별 크레디트 이슈 점검 세미나’에서 20개 건설사의 PF 보증액을 유형별로 분석한 결과 전체 보증액 26조 9000억 원 중 44%인 11조 7000억 원이 추후 위험이 커질 수 있다고 분석했다.

전지훈 한신평 연구위원은 “도급 사업 중 분양 추진 착공 사업장, 지방 주택·비주택 미착공 사업장이 PF 부실 위험의 핵심”이라며 “사업성 저하로 인한 PF 부실 우려가 본격화되고 있다”고 설명했다.

한신평은 부동산 경기가 급격히 하락하는 경우를 가정하고 건설사들의 손실 규모를 추산하면 최대 8조 7000억 원의 손실이 발생할 수 있다고 밝혔다. 부동산 경기가 현재 수준에서 완만한 하락세를 나타낼 경우에도 추정 손실 규모는 5조 8000억 원일 것으로 봤다.

한신평은 잠재 부실이 현실화될 경우 건설사들의 평균 부채비율이 188.2%에서 281.7%로 커질 것으로 전망했다. 전 연구위원은 “부채비율이 300%를 초과하는 건설사는 현재 2개에서 최악의 경우 7개까지 늘 것”이라고 예상했다.

한편 한신평은 건설사들의 수익성이 악화일로를 걸을 가능성이 높다고 분석했다. 원자재 가격이 안정되지 않아 공사 원가에 대한 부담이 커진 데다 분양 경기 부진이 장기화되면서 착공과 건설 수주 물량이 줄어들고 있기 때문이다.

전 연구위원은 “인허가에서 착공, 매출 인식까지 시차를 고려할 때 올 하반기부터 주택 사업을 중심으로 건설사들의 매출이 감소할 것으로 보인다”며 “공사비 반영이 미진한 현장 비중이 아직 크고 미분양 및 PF 우발채무 관련 손실 가능성이 있어 수익성이 단기간 내 반등하기는 어렵다”고 설명했다.

그는 이어 “올해도 건설사 신용등급 하향 압력은 여전하다”며 “계열 지원이나 자구안 등을 통한 유동성 확보, PF 우발채무 부실화 여부 등이 등급의 핵심 요소가 될 것”이라고 덧붙였다.