반도체 설계전문(팹리스) 기업인 웰랑이 기업공개(IPO)에 나선다. 삼성전자와 LG전자를 고객사로 둔 웰랑은 사운드 시스템 반도체인 오디오 앰프 집적회로(IC)를 전세계에서 처음 설계했다. 중견 사모펀드(PEF) 운용사 웰투시인베스트먼트가 지난해 8월 830억 원에 인수한 곳으로, 목표 시가총액은 2000억 원이다.

4일 투자은행(IB) 업계에 따르면 웰랑은 미래에셋증권을 상장 주관사로 선정하고 코스닥시장 상장을 목표로 이르면 6월 한국거래소에 일반상장 신고서를 제출한다. 일반상장 심사에 통상 1~2개월이 소요되는 점을 고려할 때 7~8월께 상장될 전망이다.

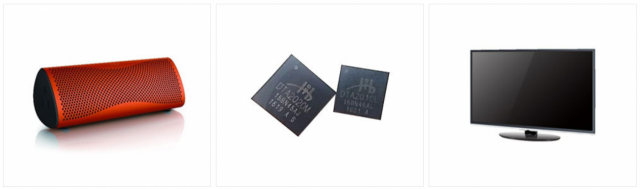

웰랑의 예상 시가총액은 2000억 원 수준이다. 금융감독원 전자공시시스템에 따르면 웰랑의 지난해 매출은 497억 원, 영업이익은 51억 원(영업이익률 10.3%)이다. 같은 중소형 팹리스인 아나패스(매출 715억 원·영업이익 45억 원) 시총이 2843억 원(지난 3일 기준)인 점을 고려할 때 적정 수준이라는 평가다. 웰랑은 사운드 시스템 반도체를 설계하는 팹리스 업체로, 오디오 앰프 IC 부문 세계 1위다. 오디오 앰프 IC는 음향 크기 증폭, 품질 개선 역할을 한다. 2022년 기준 LG전자 TV의 63.8%, 삼성전자 25%, 중국의 하이센스와 TCL 15%가 웰랑 제품을 사용했다. 웰랑 측은 오는 2027년에는 이 비중이 각각 75%, 55%, 20%까지 높아질 것으로 전망한다.

업계에서는 TV 화질 개선이 한계에 다다른 만큼 이제는 음향 경쟁이 본격화할 것으로 본다. 이 경우 웰랑의 앰프 IC 성장 속도가 가팔라질 것이란 분석이다. 아날로그 반도체 시장이 전기차 보급 확대 등으로 연 평균 11.8% 성장하는 점도 웰랑의 미래를 밝게 보는 요소 중 하나다.

웰랑의 최대주주는 웰투시인베스트먼트리빌딩챔피언제3호주식회사(지분율 93.9%)다. 파운드리 업체 DB글로벌칩(3.1%), 흥국-인테그랄첨단반도체Pre-IPO신기술투자조합1호(1.8%) 등이 잔여 지분을 보유하고 있다.

웰투시인베스트먼트는 지난해 8월 830억 원을 들여 웰랑을 사들였다. 웰랑의 IPO 시도는 이번이 두 번째다. 웰랑의 최대주주였던 광학 필터·렌즈 업체인 옵트론텍이 지난해 IPO를 시도하다가 그룹사 재무 상황이 악화되면서 매각으로 선회했다. 최초 매각가는 2000억 원이 거론됐지만, 지난해 금리 급등으로 자금 조달이 원활하게 이뤄지지 않아 최종 매각가가 830억 원까지 내려갔다.

웰투시인베스트먼트가 인수 기업을 IPO한 것은 이번이 처음이다. 웰랑의 경우 인수한 지 1년도 채 되지 않아 엑시트를 논의하는 것은 이른 상황이다. 하지만 웰투시는 최근 우호적인 공모주 시장 분위기, 반도체 업종으로 투자자 관심이 쏠리고 있는 점 등을 감안해 IPO를 통해 일부 지분을 엑시트하는 쪽으로 방향을 잡은 것으로 보인다.

다만 우려되는 점도 있다. 웰투시는 일정 기간 지분을 팔지 못한다. 상장 당시에는 기대감에 치솟았던 주가가 한달이 지나면 약세를 보일 수 있어 엑스트에 차질이 생길 여지도 배제하기 어렵다.