한국투자공사(KIC)가 해외 기업 인수합병(M&A) 건에 투자하기 위해 정부로부터 10년 전 받아 둔 총 50억 달러(약 6조 9000억 원)의 투입을 준비하고 있다. 신임 사장 선출을 앞두고 있는 KIC가 이르면 연내 첫 해외 M&A에 나설 것이라는 기대가 업계 안팎에서 흘러나온다.

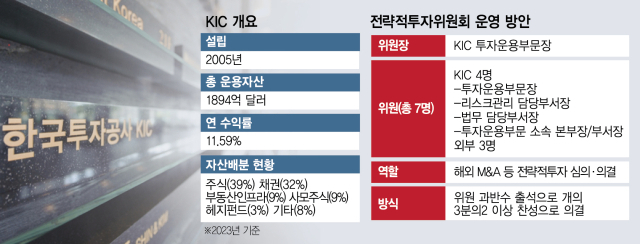

16일 투자은행(IB) 업계와 정부 등에 따르면 KIC는 사내 전략적투자실무위원회 신설을 위해 지난달 말 위탁자산운용규정을 개정한 것으로 확인됐다. 이 위원회는 KIC가 국내 기업의 해외 기업 인수에 공동투자하기 전 심의·의결 절차를 밟게 된다. KIC의 투자운용부문장 등 내부 위원 4명과 외부 전문위원 3인 등 7명으로 구성될 예정이다.

위원회 신설로 KIC의 해외 M&A 투자는 한층 탄력을 받을 것으로 보인다. KIC는 2015년 기획재정부로부터 이 자금을 위탁 받고도 지금까지 투자 실적이 전무한 상태였다. 이 때문에 정부 안팎에서는 자금 활용을 서둘러야 한다는 비판이 많이 제기돼왔다.

기재부도 이 같은 상황을 의식해 올해 경제정책방향을 발표하면서 국내 기업의 해외 첨단 기업 M&A 시 이 자금을 적극 투입하겠다는 방침을 밝혀뒀다. 특히 이 자금이 잘 활용되면 신성장 산업은 물론 국가 차원에서 중요한 전략산업 등에서 시너지 효과가 나올 수 있다고 정부는 기대하고 있다. 이에 업계에서는 반도체나 바이오·배터리·인공지능 등 분야로 KIC의 투자처가 좁혀지고 있다는 분석이 나온다.

해외에서 신성장 동력을 찾고 있는 국내 중견 기업들과 사모펀드(PEF) 운용사들의 움직임도 빨라지고 있다. 최근 펀딩에 어려움을 겪고 있는 업계에 KIC의 자금은 딜(deal) 성사에 있어 단비가 될 수 있기 때문이다. 또 PEF 입장에서는 이번 투자 성사 시 KIC로부터 출자를 받는 첫 국내 펀드로 기록돼 업계에서는 의미가 적지 않다고 보고 있다.

실제 KIC는 최근 국내외 기업 및 PEF와 접촉을 늘리며 다양한 해외 M&A 투자 건을 소개 받고 있는 것으로 전해졌다. 한 사모펀드 운용사 대표는 “해외의 역량 있는 기업을 물색해 국내 기업과 연결하고 KIC의 투자까지 이끌어내기 위한 딜 구조를 짜고 있다”고 말했다.

KIC가 9월께 사장 교체를 앞두고 있다는 점에서 첫 투자가 연내 이뤄질 것이라는 기대감도 상당하다. 그간 KIC 안팎에서는 이미 임기가 끝난 현 진승호 사장 체제에서 1호 크로스보더 M&A를 실행하는 것은 부담이라는 평가가 많았다. 현재 신임 사장 후보로는 박일영 세계은행 상임이사, 윤태식 전 관세청장, 양석준 전 한국은행 외자운용원장 등이 거론되고 있다. 이 중 박 이사와 윤 전 청장 등 두 사람은 기재부 출신이다.

일각에서는 KIC의 이번 투자가 공적 자금 성격을 가져서는 안 된다는 걱정도 벌써부터 나온다. KIC는 산업은행 등 타 기관과 달리 정체성이 투자회사에 맞춰져 있기 때문이다. 단순히 국내 기업의 해외 M&A에 자금을 지원하는 모양새가 되면 특혜성 시비가 불거질 수 있다. 투자 후 원금 손실이 발생하면 정치권 등에서 비판이 나올 가능성도 크다.

KIC 관계자는 “올해부터 다양한 기관과 만나며 투자 논의를 하고 있다”면서도 “기대 수익률을 일정 수준으로 맞추고 위험을 낮추는 안정적 투자처를 찾아야 한다는 점이 과제”라고 말했다.