금융 당국과 은행들의 가계대출 관리 노력에도 이달에만 가계대출이 8조 원 급증했다. 지난달 증가 폭을 넘어선 수준으로 2021년 4월(9조 2266억 원) 이후 40개월 내 최대 증가 폭이다. 당국이 총부채원리금상환비율(DSR) 관리 강화를 중심으로 가계대출 고삐를 한층 더 조이고 있지만 조치 시행 전에 대출을 미리 받으려는 수요가 폭발하는 모습이다. 은행의 가계대출 조이기가 제2금융권 대출 확대로 번지는 ‘풍선 효과’를 막기 위해 보험사들도 속속 가계대출 조이기에 나서고 있다. 금융권에서는 은행들에 이어 보험·카드·캐피털 등에 대한 대츌 규제도 보다 촘촘히 해야 한다는 목소리가 커지고 있다.

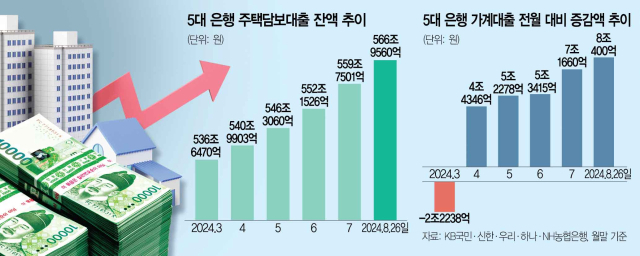

28일 금융권에 따르면 26일 기준 5대 은행(KB국민·신한·우리·하나·NH농협은행)의 가계대출 잔액은 723조 7783억 원으로 7월 말 715조 7383억 원 대비 8조 400억 원 증가했다. 지난달 증가 폭인 7조 1660억 원을 벌써 뛰어넘었다.

주택담보대출 잔액은 지난달 말(559조 7501억 원)과 비교해 7조 2059억 원 늘어 566조 9560억 원으로 집계됐다. 은행들의 연이은 주담대 금리 인상에도 불구하고 부동산 시장 반등에 신규 주택 매수 수요가 늘어난 영향이다. 아직 8월 말까지 며칠이 남아 있기 때문에 이달 증가 폭은 역대 ‘최대’였던 지난달(7조 5975억 원) 수준을 한 달 만에 넘어설 가능성도 있다. 한 시중은행 관계자는 “주담대 금리를 올려도 집값 상승 폭이 더 큰 상황”이라며 “특히 다음 달 스트레스 DSR 2단계 시행을 앞두고 최근 주담대 수요가 늘었다”고 설명했다.

좀처럼 잡히지 않는 가계대출을 관리하기 위해 은행은 물론 보험사 등 2금융권까지 대출 규제에 속속 동참하고 있다. 삼성화재는 이달 26일부터 주담대 금리를 0.49%포인트 올렸고 삼성생명도 이날부터 주담대 금리를 종전보다 평균 0.2%포인트 인상했다. 하나은행은 다음 달 3일부터 주담대 모기지보험(MCI·MCG) 가입을 중단하고 다주택자 생활안정자금 연간 취급 한도를 1억 원으로 제한하기로 했다. MCI·MCG는 주담대와 동시에 가입하는 보험으로 이 보험이 없으면 소액 임차보증금을 뺀 금액만 대출이 가능해 사실상 대출 한도를 축소하는 효과가 있다. KB국민은행은 내부 회의를 거쳐 다음 달 3일부터 전세자금대출을 임차보증금 증액 범위 안에서만 취급하기로 했다. 투기성 자금으로 활용될 가능성이 있는 임대인 소유권 이전 등의 조건부 전세자금대출도 중단한다.

전문가들은 은행들이 금리 인상, 대출 물량 축소 등 강력한 대출 조이기 조치를 취했기 때문에 2금융권으로 수요가 몰릴 가능성에 대비해야 한다고 지적한다. 2금융권에도 은행권과 비슷한 수준의 대출 규제가 필요하다는 것이다. 실제 은행권은 다음 달부터 신규로 취급하는 모든 가계대출에 대해 내부 관리 용도 DSR을 산출하기로 했지만 2금융권은 제외됐다. 김정식 연세대 경제학과 교수는 “시중은행에 대한 대출 규제로 2금융권으로 대출 수요가 넘어갈 가능성이 큰 상황”이라며 “금융 당국 역시 2금융권에 대한 규제 강화를 생각해볼 시점”이라고 진단했다. 오정근 건국대 경제학과 교수도 “2금융권에 대출이 몰리고 이들 차주들이 빚을 갚지 못할 경우 1금융권보다 큰 타격을 받아 연쇄 부실 및 금융위기로 이어질 수도 있다”고 경고했다.