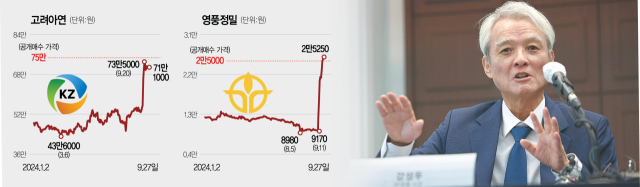

영풍·MBK파트너스가 공개매수 가격을 높인 지 이틀 만에 영풍정밀(036560) 주가가 공개매수가 위로 올라섰다. 최윤범 고려아연 회장 측이 상대적으로 적은 비용으로 방어할 수 있는 영풍정밀부터 대응하지 않겠냐는 기대감이 반영됐다는 해석이 나온다. 이제 공개매수 종료까지는 단 3거래일밖에 남지 않아 청약을 앞두고 고려아연 기관투자가들도 선택의 시간을 맞게 됐다.

27일 한국거래소에 따르면 영풍정밀 주가는 1.2% 오른 2만 5250원에 장을 마쳤다. 공개매수가를 당초 2만 원에서 2만 5000원으로 높였음에도 공개매수 직전일인 이달 12일의 9370원에서 급격히 상승한 것이다.

영풍정밀은 고려아연 지분 1.85%를 갖고 있어 이번 경영권 분쟁에서 숨어 있는 ‘키포인트’로 꼽힌다. 영풍·MBK 측이 영풍정밀 경영권을 확보하면 고려아연 의결권 3.7%를 차지하는 효과를 가져오기 때문이다.

영풍정밀 지분은 장형진 영풍 고문 측이 약 21%, 최 회장 측이 약 35%를 보유하고 있다. 최 회장 측은 15% 지분을 더 가져오면 과반이 된다. 공개매수가 이상인 2만 6000원을 가정해도 400억~500억 원을 들이면 가능하다. 만약 고려아연 지분을 현재 공개매수가인 75만 원에 매입하려면 2873억 원이 든다. 고려아연 측의 최창근 명예회장, 최창규 회장, 유미개발 등은 영풍정밀 지분을 담보로 대출을 받고 있지 않아 주식담보대출 여력도 있다.

영풍·MBK는 영풍정밀 공개매수에서 최대 1710억 원을 투입해 684만 801주(약 43.43%)를 확보하는 것이 목표다. 최소 확보 물량은 없이 공개매수에 응모한 주식을 전량 매수한다.

영풍정밀은 시가총액이 약 4000억 원으로, 고려아연(약 14조 7000억 원)에 비해 상대적으로 가벼운 종목이다. 영풍정밀의 소액주주 비중은 약 36.47%로 기관투자가 비중이 높은 고려아연에 비해 개인투자자가 많다. 투자은행(IB) 업계 관계자는 “공개매수에 응하기보다 장내에서 매도하는 게 더 유리하다는 인식이 반영된 것 같다”며 “MBK가 영풍정밀은 공개매수가를 더 올릴 수 있다는 기대감도 반영됐다”고 말했다.

최 회장 측의 고려아연 대항공개매수는 아직 윤곽이 나오지 않은 상태다. 베인캐피털은 최근 고려아연 건이 투자심의위원회를 통과하지 못한 것으로 알려졌다. 이달 29일 다시 투심위를 개최할 수 있다는 관측도 있으나 최 회장 측이 점점 코너로 몰리는 분위기다. 이 영향인지 고려아연 주가는 이날 0.28% 내린 71만 1000원에 마쳤다.

강성두 영풍 사장은 이날 기자 간담회에서 “(최 회장 측의) 지분율이 낮아 대항공개매수 구조가 잘 안 나온다”며 “고양이 피하려다 호랑이 만나는 꼴이 안 되도록 하셨으면 좋겠다. 불법 요소가 있는 일은 정말 안 하셨으면 한다”고 직격했다.

아비트라지(시장가격 차이를 이용한 투자) 펀드 등 투자자들이 MBK 공개매수에 청약하려면 주문 후 이틀 뒤에 입고되는 기간을 감안할 때 이달 30일에는 고려아연·영풍정밀 주식을 사야 한다. 특히 최 회장 측의 대항공개매수와 맞물려 ‘안분비례(비율대로 똑같이 나눔)’ 제도로 인해 눈치 싸움도 치열해질 것으로 전망된다.

현재 주가와 공개매수가를 고려하면 기관들이 공개매수에 응하지 않을 이유가 없다. 이번에 매도하지 못하면 주가가 다시 기존 40만~50만 원대로 돌아갈 가능성이 높기 때문이다. 업계 관계자는 “2일에 최 회장 측의 대항공개매수가 나오려면 최소 30일까지는 자금을 확보해서 예치해야 하는데 물리적으로 상당히 힘들어 보인다”며 “체급이 작은 영풍정밀은 장내 매입이나 대항공개매수 가능성이 더 있다고 봐 장내 매수세가 살아 있다”고 말했다.

아울러 최 회장 측이 자금을 확보했다는 전제하에 고려아연 매집 최소 물량을 MBK의 7%에 맞출지, 그보다 적은 3~5% 수준으로 잡을지에 따라 기관의 움직임이 달라질 수 있다. 주당 75만 원이 넘는 가격을 제시하더라도 전체 인수 물량이 많지 않다면 불확실성으로 인해 기관들의 청약을 대거 끌어내기 힘들기 때문이다. 업계의 다른 한 관계자는 “이번 공개매수는 안분비례 적용이 되기 때문에 기관들은 물량을 최대한 많이 받아줄 쪽에 청약을 넣게 될 것”이라며 “최 회장 측이 인수 최대 물량을 어느 정도까지 설정하느냐도 중요한 부분”이라고 설명했다.

한편 고려아연에 따르면 미국 에너지 안보 분야 싱크탱크인 SAFE는 최근 링크드인에 MBK의 공개매수를 ‘적대적 인수 시도’로 규정하며 글로벌 핵심 광물 공급망에 악영향을 미칠 수 있다고 우려했다.