코스닥 상장을 추진하는 인공위성 개발 전문기업 루미르가 공모가를 희망 가격 범위(밴드) 하단도 지키지 못할 정도로 부진한 수요예측 결과를 거둔 것으로 파악됐다.

8일 투자은행(IB) 업계에 따르면 루미르는 지난달 26일부터 5영업일 동안 기관투자가 대상 수요예측을 실시해 확정한 최종 공모가를 이날 공시할 예정이다. 루미르는 공모가 밴드를 1만 6500~2만 500원으로 제시했으나 수요예측에 참여한 대다수 기관투자가들이 밴드 하단보다 낮은 가격에 주문을 써냈다. 상당수 기관투자가들은 주당 1만 3000원도 비싸다고 여겨 수요예측에 참여하지 않은 것으로 전해졌다. 앞서 코스닥 중소형 공모주들이 대부분 밴드 상단 혹은 상단보다 더 높은 가격에 공모가를 확정하면서 흥행 기록을 써왔던 것과는 대비되는 결과다.

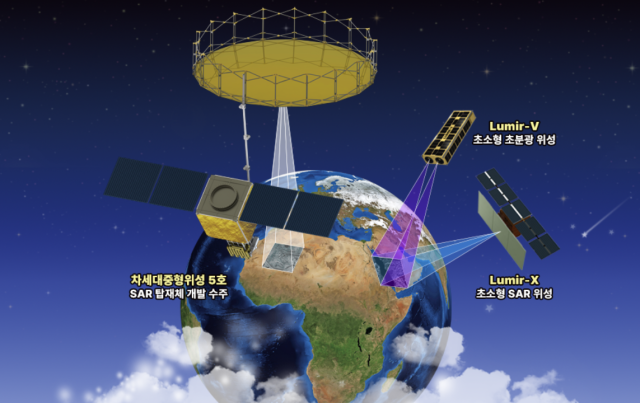

이에 업계에서는 루미르가 올 기업공개(IPO) 시장에서 처음으로 공모가를 밴드 하단 미만 가격으로 정할 것이란 관측이 지배적이다. 지난해 11월 동인기연이 밴드 하단 가격보다 10% 낮은 3만 원에 공모가를 결정한 지 약 11개월 만이다. 만약 공모가가 1만 3000원으로 결정될 경우 공모액은 390억 원으로 최초 제시한 495억 원(밴드 하단 기준) 대비 약 21.5% 줄어든다. 루미르 입장에서는 연구소 신축, 인공위성 개발 등에 사용될 자금이 그만큼 감소하게 되는 셈이다.

루미르의 수요예측 참패는 회사의 기업가치가 고평가 됐다는 우려를 극복하지 못한 탓으로 풀이된다. 루미르는 기업가치 산정을 위해 2026년 추정 순이익(267억 원)을 현재 가치로 환산해 비교기업의 평균 주가수익비율(PER) 28.35배를 적용했다. 이 과정에서 2026년 추정 실적을 오직 수주 계획에만 근거했을 뿐 아니라, 한화에어로스페이스·한국항공우주산업·한화시스템·LIG넥스원 등 외형이 과도하게 차이가 나는 기업들을 비교기업군에 포함했다는 점이 고평가 논란을 낳았다.

또 루미르보다 먼저 상장한 우주산업 관련 코스닥 기업들의 주가 부진도 투자 심리를 악화시킨 요인이다. 코스닥 상장사인 이노스페이스, 컨텍이 공모가를 밴드 상단에 결정했는데, 이들 기업의 주가는 현재 공모가의 절반 수준이다.