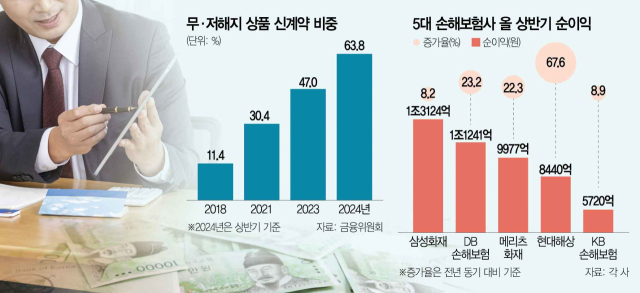

보험사의 ‘실적 부풀리기’ 논란을 키웠던 무·저해지 보험 상품의 보험료가 지금보다 크게 오를 것으로 전망된다. 금융 당국이 무·저해지 상품의 해지율을 지금보다 대폭 낮춰 보험사 상품 마진을 보수적으로 산정하도록 한 영향이다. 보험사가 줄어든 수익을 만회하려 보험료율을 높이면 결과적으로 소비자 부담은 더 커질 것으로 보인다.

금융위원회와 금융감독원은 4일 김소영 금융위 부위원장 주재로 제4차 보험개혁회의를 열고 ‘IFRS17 주요 계리가정 가이드라인’을 확정했다고 7일 밝혔다.

이번 가이드라인은 무·저해지 보험 상품에 초점을 맞추고 있다. 무·저해지 보험은 계약 기간 중간에 해지했을 때 해지 환급금이 없거나 적은 상품이다. 대신 보험료는 일반 상품에 비해 저렴하다. 환급금이 거의 없기 때문에 해지율이 높으면 보험사 순자산에 긍정적이고 해지율이 낮으면 부정적이다. 당국은 보험사들이 그간 해지율을 지나치게 높게 가정하는 식으로 실적을 부풀렸다고 보고 이에 제동을 걸기로 했다.

가이드라인에 따르면 보험사는 무·저해지 보험 해지율 산출 시 올해 말 결산부터 완납 시점까지 해지율이 0%에 수렴하는 ‘로그-선형모형’을 적용해야 한다. 완납 후에는 0.8%를 적용한다. 보험사가 그간 적용했던 해지율보다 크게 낮은 수준이다. 보험사가 미래에 내줘야 할 보험금을 지금보다 더 많이 쌓아야 한다는 의미다. 금융 당국 관계자는 “보험사가 자체적으로 만든 모델을 사용할 수 없는 것은 아니다”라면서도 “당국이 제시한 모델과의 차이를 감독 당국에 정기적으로 보고하고 공시도 해야 한다”고 설명했다.

업계에서는 보험사들이 무·저해지 상품 해지율에 당국이 제시한 가이드라인을 적용할 경우 보험료 인상이 불가피하다는 입장이다. 보험 업계의 한 관계자는 “보다 많은 사람이 해지할 것으로 가정한 원칙 모형을 적용하면 무·저해지 보험의 이익 예상치가 하락하고 자본 건전성 지표 또한 악화하기 때문에 결국 보험료를 상향 조정할 수밖에 없다”며 “비용 전가라는 비판에도 불구하고 업계 전반적으로 보험료 인상이 이뤄질 가능성이 높다”고 전망했다. 특히 이 경우 신규 계약뿐만 아니라 기존에 가입한 보험의 갱신 보험료도 올라가게 된다.

또 다른 문제는 보험료 인상이 예상되는 상황에서 기존 상품에 대한 ‘절판 마케팅’을 자극할 수 있다는 점이다. 통상 손해보험 상품이 1월과 4월에 많이 출시되는 점을 감안하면 내년에 새로 출시되는 무·저해지 신상품은 보험료가 기존 상품에 비해 오를 가능성이 높다. 결국 그 이전까지 “보험료가 오르기 전에 가입하라”는 마케팅이 기승을 부릴 수 있는 것이다. 보험 업계 관계자는 “경쟁이 치열한 시장에서 어느 한 보험사가 절판 마케팅에 나선다면 다른 곳들도 가만히 있기는 어렵다”며 “올 연말 연초까지 설계대리점(GA)을 중심으로 한 마케팅에 문제가 생길 수 있어 우려된다”고 분위기를 전했다. 이에 따라 보험 업계 일각에서는 보험사들이 보험료를 올릴 게 아니라 비용 절감으로 대응해야 한다는 주장도 나온다. 한 보험사 관계자는 “무·저해지 상품은 보험료를 적게 받으면서도 해지율 가정을 낙관적으로 잡아 수익성을 좋게 한 것이 근본적인 문제였다”면서 “지금이라도 보험사가 수익을 덜 가져가거나 사업비를 절감하면 보험료를 안 올려도 된다. 업계가 올바른 방향으로 경쟁해야 한다”고 강조했다.

이외에도 금융 당국은 단기납 종신보험에도 메스를 댔다. 추가 해지율을 30%로 가정하도록 한 것. 단기납 종신보험은 납입 기간이 5~7년 정도로 짧지만 10년 시점에 보너스 등 부과로 환금률이 높은 상품이다. 금융 당국은 “소비자들은 사실상 단기납 종신보험을 저축성 상품처럼 인식해 보너스 수령 시 해지할 가능성이 높다"면서 "하지만 보험사는 보너스 지급 시점 환급금 수령 목적의 추가 해지를 고려하지 않는 사례가 다수인 것으로 파악됐다”고 설명했다.