|

LIG손해보험 매각 작업이 속도를 내 이르면 다음달 입찰이 실시될 것으로 전망된다.

LIG손해보험 내부 실사를 진행 중인 삼정KPMG 관계자는 11일 “지난달부터 약 한 달간에 걸쳐 내부 회계 실사를 진행해 마무리단계에 접어들었다”며 “조만간 매각주관사인 골드만삭스를 통해 인수에 관심 있는 업체를 대상으로 티저레터(teaser letter·투자유인서)를 일괄발송할 것”이라고 밝혔다.

보통 기업 인수합병(M&A) 작업에 있어 회계법인의 내부 실사가 마무리되면 티저레터가 발송돼 기업들의 인수의사를 타진한다. 이후 구체적으로 인수를 희망하는 기업들을 대상으로 M&A 전 단계인 인포메이션 메모랜덤(IM·매각 기업 소개서)을 발송해 인수의향서를 접수한다.

금융투자 업계에서는 이르면 이달 말께 LIG손해보험에 대한 예비입찰이 진행되고 3월께 본입찰이 시행될 수 있을 것으로 전망하고 있다.

특히 이날 구자원 LIG그룹 회장이 사기어음 발행 혐의 선고공판에서 징역 3년에 집행유예 5년을 선고 받아 사실상 경영 복귀가 가능해짐에 따라 LIG손해보험 지분 매각이 더욱 속도를 낼 수 있을 것으로 보인다.

LIG손해보험 매각 작업의 걸림돌은 소액주주를 상대로 의무공개매수를 해야 된다는 점이다. 현재 자본시장법상 10인 이상의 지분을 매각할 경우 의무공매수 대상으로 보고 소액주주들의 요청이 있을 경우 소액주주 지분까지 사들여야만 한다.

삼정KPMG 관계자는 “현재 구 회장 일가를 비롯해 총 16명의 지분을 팔아야 하는 상황”이라며 “의무공개매수가 적용될 경우 소액주주의 지분이 얼마나 더 늘어날지 몰라 사려는 측면에서 부담으로 작용할 수도 있을 것”이라고 말했다.

그는 이어 “반대로 인원을 줄여 지분을 매각하면 지분율이 그만큼 낮아져 이러지도 저러지도 못하는 상황이 될 수 있다”며 “현재 이 문제를 풀기 위한 방안을 모색하고 있다”고 덧붙였다.

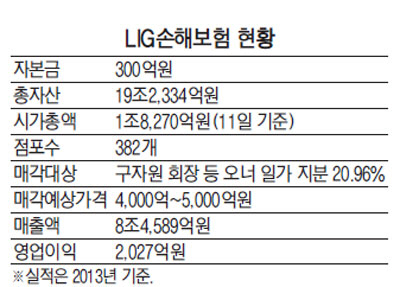

관련 업계에서는 LIG손해보험 인수를 위한 움직임이 활발하다. 지난해 6월 말 원수보험료(매출) 기준으로 LIG손해보험의 시장점유율이 13.7%로 4위 수준이지만 2위인 현대해상(16.1%)이나 3위 동부화재(15.3%)와 별반 차이가 나지 않는다.

현재 동양생명을 비롯해 KB금융 등이 LIG손해보험 인수 자문사 선정에 나서면서 발 빠른 움직임을 보이고 있다. 이외에도 메리츠금융그룹·롯데그룹과 사모펀드인 LB인베스트먼트 등도 인수후보군으로 꼽히고 있다.

구 회장 일가는 LIG건설의 재정상태가 어렵다는 것을 알면서도 2,200억원 상당의 기업어음(CP)을 사기 발행해 부도 처리한 혐의로 재판에 넘겨졌다. 이에 따라 지난해 LIG 오너 일가는 LIG건설의 기업어음에 투자했다가 피해를 본 개인투자자들에 대한 보상을 위해 LIG손해보험의 주식 20.96% 전량을 매각하기로 결정했다. 이후 지난해 12월과 1월에 매각주관사로 골드만삭스와 회계자문사 삼정KPMG를 선정해 매각절차를 진행하고 있다.