|

|

|

전·월세 수요 늘어나며 안정적인 임대수익 가능

국내 부동산펀드에선 '산은건대사랑' 4% 양호

상장 리츠도 10% 달해

4ㆍ1부동산종합대책이 발표된 올 상반기에도 집값은 맥을 추지 못했다. 강남권 재건축 아파트를 중심으로 매매가가 슬금슬금 오르다가 다시 고꾸라지기 시작했다. 닥터아파트에 따르면 올 상반기 전국 아파트 매매가는 0.17%가 떨어졌다. 지방은 0.11%로 소폭 올랐지만 수도권은 0.27% 하락했다. 서울 아파트 값은 이 기간 동안 0.18%가 떨어졌다.

최근 2~3년 새 수익형 부동산으로 각광을 받았던 오피스텔과 도시형생활주택의 수익률도 예전만 못하다. 지난 3월 KB국민은행이 전국 1,096개 단지를 대상으로 실시한 조사에 따르면 전체 오피스텔의 임대수익률은 연 6.10%로 나타났다. 거래ㆍ보유에 따른 세금 등 각종 비용을 반영할 경우 수익률은 더 떨어진다. 도시형생활주택의 사정은 더 나쁘다. 상가정보업체 에프알 인베스트먼트 조사에 따르면 6월 말 기준 서울지역 도시형생활주택 6만8,407가구의 연간 임대수익률은 4.34%에 그쳤다.

부동산 실물자산을 구입해 시세 차익이나 임대 수익을 올리는 것이 갈수록 힘들어지고 있다. 부동산 경기 침체가 장기화되고 있는 탓이다. 사정이 이러니 시중에 유동자금이 넘쳐나도 부동산 시장으로는 잘 유입되지 않는다. 금리가 낮지만 집값이 오를 것이라는 기대감이 낮다보니 부동산에 투자하기를 꺼린다.

이런 상황에서도 돈이 몰리는 곳이 있다. 부동산 펀드와 리츠(REITsㆍ부동산투자회사) 시장이다. 부동산에 간접 투자해서 수익을 거두는 금융상품들이다.

금융투자협회에 따르면 6월 말 기준 부동산펀드 순자산은 21조6,290억원을 기록했다. 부동산펀드 순자산은 지난 2009년 말 11조5,590억원으로 10조원을 넘어선 이후 2010년 말 14조1,310억원, 2011년 말 16조4,290억원, 지난해 말 19조9,010억원으로 지속적인 증가 추세를 보이고 있다. 올 들어서도 1월을 제외하고 증가세가 꾸준히 이어지면서 지난 3월 20조3,830억원을 기록한 뒤 지난달 21조원 돌파에 성공했다. 리츠도 도입 12년만에 자산 규모 10조원을 돌파했다. 한국리츠협회에 따르면 올 2ㆍ4분기 말 기준 리츠 총자산은 10조2,000억원으로 잠정 집계돼 10조원을 넘어섰다. 2001년 첫 도입된 리츠 총자산은 국민연금이 투자를 시작한 2006년부터 급격하게 늘어나기 시작해 2009년 6조원을 넘어섰고, 지난해 말에는 9조5,291억원 규모로 커졌다.

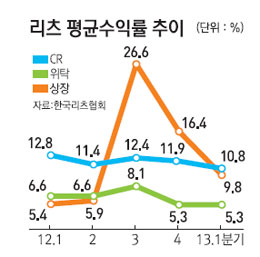

수익률도 나쁘지 않다. 해외부동산형 부동산펀드는 올 상반기에 5.05%의 수익률을 올렸다. 일본 부동산에 투자하는 리츠펀드의 경우 엔저로 인해 일본 부동산 경기가 빠르게 반등한 덕분에 올 상반기에 23.8%의 높은 수익률을 기록했다. 리츠도 선전했다. 한국리츠협회에 따르면 올 1.4분기의 기업구조조정(CR) 리츠와 위탁관리리츠의 평균 수익률은 7.9%로 집계됐다. CR리츠가 10.8%의 수익률을 나타냈고 위탁리츠는 5.3%였다.

이광수 HMC투자증권 연구원은 "국내 부동산 가격이 떨어지고 있지만 전ㆍ월세 수요가 늘면서 임대수익률은 오히려 좋아지고 있다"며 "임대시장이 활성화되고 집값이 안정화되면 오피스나 호텔, 대형 상업시설 등 국내외 부동산에 투자해 임대수익을 올릴 수 있는 펀드나 리츠 등 간접 투자상품에 대한 수요가 늘어날 것"이라고 말했다.

부동산펀드와 리츠(REITsㆍ부동산투자회사)는 이란성 쌍둥이로 곧잘 비유된다. 일반투자자로부터 자금을 모아 운영한 뒤 수익을 돌려준다는 점에서 비슷하지만 소관부처와 규제방식이 다르기 때문이다. 도입은 리츠가 빨랐지만 시장 규모는 부동산 펀드가 더 크다. 펀드 자체가 투자자에게 익숙한 형태인데다 투자처도 다양해 뭉칫돈이 속속 유입되고 있다. 반면 리츠는 규제가 많고 수익모델도 한정돼 있어 자금유입 속도가 더디다.

부동산 실물시장은 죽을 쓰고 있는데 부동산펀드와 리츠는 사정이 다르다. 국내 부동산펀드 중에는 은행 정기예금 이자율의 2배가 넘는 수익률을 꾸준하게 올리는 상품이 수두룩하다. 리츠 역시 상품에 따라 수익률의 편차가 심하지만 5~10%의 배당수익률을 기록하면서 꽤 짭잘한 수익을 투자자에게 안겨주고 있다.

◇해외부동산형 펀드, 연초 후 수익률 5% 넘어=올 상반기 부동산 펀드시장에서 가장 눈에 띄는 것은 해외부동산에 투자한 펀드들이 높은 수익을 올린 것이다. 미국과 유럽, 일본 등 글로벌 부동산 시장이 살아나면서 투자환경이 좋아졌기 때문이다.

펀드평가사 제로인에 따르면 이달 3일 현재 해외부동산형 펀드의 연초 후 수익률은 5.26%을 기록하고 있다. 이중 일본리츠펀드의 수익률은 단연 돋보인다. '아베노믹스'로 대변되는 낮은 금리와 경기회복 기대감이 맞물리면서 연초 후 수익률이 23.73%에 달한다. 아시아ㆍ태평양 리츠(12.97%)도 높은 수익률을 기록했고, 글로벌리츠(4.64%)와 글로벌부동산(4.00%)도 양호하다.

개별펀드 중에서는 역시 일본리츠펀드가 강세를 나타냈다. '한화 재팬 리츠(25.65%)' '삼성 재팬 프라퍼티(22.90%)''삼성 J-리츠(22.75%)'가 1~3위를 휩쓸었다. 4위와 5위는 아시아ㆍ태평양 리츠펀드인 '하나UBS아시안리츠(14.51%)'와 '한화아시아리츠(9.43%)'가 각각 차지했다. 설정 후 누적 수익률은 'IBK아시아태평양'이 63.40%로 가장 높고, '미래에셋맵스아시아퍼시픽(40.07%)'이 뒤를 이었다.

글로벌 부동산 경기회복에 힘입어 해외 부동산형 펀드의 수익률이 호조를 보이자 자금유입도 늘고 있다. 올 상반기에 공모형 해외부동산펀드에는 총 932억원의 돈이 들어왔다. 같은 기간 해외주식형펀드와 국내 부동산펀드에서 각각 1조6,600억원과 112억원이 빠져나간 것과는 대조적이다.

국내 부동산형 펀드는 올 상반기에 자금 순유출이 더 많았지만 수익률은 그리 나쁘지 않다.국내에서 운용 중인 순자산 10억원 이상 공모형 부동산 펀드 14개는 올 들어 평균 3.17%의 손실을 기록했다. 마이너스 수익률을 기록한 것은 부동산 임대 펀드 2개가 평균 3.60%의 수익률을 올린데 반해 부동산 대출채권 펀드 12개가 평균 4.95%의 손실을 입었기 때문이다. 그래도 같은 기간 주식형 펀드가 6.86%의 마이너스 수익률을 기록한 것에 비하면 상대적으로 선방한 셈이다.

개별펀드 중'산은건대사랑특별자산2호'의 연초 후 수익률이 4.04%로 가장 좋았다. 건국대 서울캠퍼스의 민자기숙사를 짓는데 대출채권 투자로 참여한 펀드로, 2005년 설정 후 누적 수익률이 92.57%에 이른다. 8년 간 연 평균 11.57%의 수익률을 올린 셈이다. 2위도 같은 성격의 '산은건대사랑특별자산1-1호(3.77%)'가 차지했다. 이 펀드 역시 누적수익률이 84.44%에 달하는 우량 펀드다. 역시 대학 기숙사에 투자한 '동양강남대기숙사특별자산1호'는 하나대투증권 사옥을 매입해 거기에서 나오는 임대수익을 얻는'다올랜드칩부동산1호'와 함께 3.66%의 수익률로 공동 3위에 올랐다.

◇기업구조조정 리츠 배당수익률 10.8%로 최고= 리츠 수익률도 꽤 준수한 편이다. 한국리츠협회에 따르면 올 1ㆍ4분기 기준으로 기업구조조정(CR)리츠와 위탁관리리츠의 평균 수익률은 7.9%다. CR리츠는 10.8%의 배당수익률을 기록했고 위탁리츠는 5.3%였다. 상장리츠의 경우 9.8%의 수익률을 나타냈다. 리츠의 배당수익률이 3%대인 시중은행의 정기예금 이자율 보다 2배 가량 높은 셈이다.

증시에 상장된 리츠의 올 1ㆍ4분기 실적도 양호하다. ROE는 '케이탑자리관리리츠'가 13.0%로 가장 높았고 '이코리아자기관리리츠(7.7%)'와 '케이비부국개발전문위탁관리리츠(7.4%)'도 7%대의 자기자본이익률(ROE)를 기록했다. 종로구 수송동의 G타워와 성남시 서현동의 센트럴타워에 투자한 '코크랩제8호 위탁관리리츠'의 경우 ROE는 0.4%로 낮았지만 38.0%의 높은 배당수익률을 기록했다. 물론 상장 리츠 중에서도 ROE가 마이너스를 기록한 곳도 세 곳이나 됐다. 리츠 역시 옥석을 잘 가려서 투자할 필요가 있다는 얘기다.

리츠의 주 투자대상은 오피스와 상가다. 전체 투자대상의 90%가 넘는다. 오피스와 상가는 안정적인 임대수익을 얻을 수 있다는 장점이 있지만 동시에 수익모델이 제한적이라는 단점도 된다. 부동산 개발사업 등 투자처가 다양한 사모펀드에 돈이 몰리는 이유다.

이런 점을 의식해서인지 리츠도 최근 들어 투자방식이 다양화되고 있다. 미분양 택지를 매입해 아파트를 짓는 개발전문 위탁관리리츠가 생겨나는가 하면 리츠가 오피스빌딩을 사들인 뒤 호텔로 리모델링하는 사례도 늘고 있다. 빌딩을 매입하지 않고 전세권만 취득해 운용한 뒤 처분하는 전세권 리츠가 등장했고, 하우스푸어용 임대주택 리츠도 설립됐다.

리츠업계의 한 관계자는 "과거에는 기존 건물을 매입해 거기에서 나오는 임대수익과 매각 차익을 얻어 배당하는 리츠가 주를 이뤘지만 최근에는 직접 개발사업을 하는 리츠도 늘어나는 추세"라며 "부동산 실물에 직접 투자하는데 대한 리스크가 갈수록 커지고 있는데다, 시세 차익 보다는 임대 수익을 선호하는 경향이 강화되고 있어 일반투자자들도 리츠나 부동산펀드와 같은 간접투자상품에 관심을 가져볼 만 하다"고 말했다.

위탁관리·전세권 리츠 참여해 보세요 성행경기자 |